FMW-Redaktion

Der Euro fällt heute deutlich und nähert sich der 1,11er-Marke zum US-Dollar:

Normalerweise müßte der Euro von der Unsicherheit am Markt profitieren als vermeintlich sicherer Hafen – tut er aber nicht. Warum?

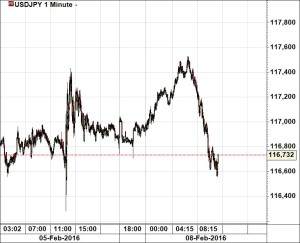

Zunächst ein Blick auf den Dollar-Yen, der ebenefalls unter Druck ist:

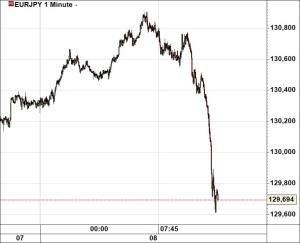

Aber völlig desaströs der Euro zum Yen:

Was bedeutet das? Es bedeutet, dass Japans Investoren ihre Positionen in Europa drastisch reduzieren! Sie hatten, wie viele andere auch, darauf gewettet, dass Europas Aktien sich besser entwickeln werden, weil die EZB versprochen hatte, ihre Geldpolitik weiter aufzuweichen. Daher ist die exposure von internationalen Investoren in europäischen Aktien extrem hoch, sie liegt fast auf Allzeithochs. Und jetzt bekommen die Japaner schon einmal kalte Füsse – sie verkaufen Euro-Aktien, und tauschen damit ihre Euros wieder in Yen zurück. Daher steigt der Yen, obwohl die Bank of Japan auch heute Nacht schon angedeutet hat, den Negativzins noch weiter auszuweiten (Iwata von der Bank of Japan: Geldpolitik muß noch flexibler werden, um 2%-Inflationsziel zu erreichen).

Und vermutlich werden andere dem Beispiel der Japaner folgen..

Kommentare lesen und schreiben, hier klicken