Die Skeptiker an der Wall Street haben es derzeit nicht einfach. Ein starker US-Arbeitsmarktbericht hat die Bären erneut geschockt und die Annahme der Bullen gestärkt, dass die US-Wirtschaft robust bleibt und eine weiche Landung gelingt. Auch wenn die US-Notenbank Fed nach den starken Daten auf der nächsten Sitzung keine große Zinssenkung verkünden wird, auf die Resilienz der Wirtschaft und des Arbeitsmarktes ist Verlass. Sowohl die Analysten als auch die Marktteilnehmer sind sich scheinbar einig, dass die Jobdaten die große Risiko-Rallye der Aktienmärkte in diesem Jahr rechtfertigt.

Aktienmärkte: Bären haben es schwer

Die unverwüstliche US-Wirtschaft bereitet den Pessimisten an der Wall Street, die das ganze Jahr über Rezessionsalarm ausgelöst haben, wieder einmal Kopfzerbrechen und lässt die Bären bluten.

Nach monatelangen hitzigen Debatten zwischen Aktien- und Anleihen-Bullen darüber, ob die restriktive Geldpolitik der Federal Reserve einen Abschwung auslösen würde, löste ein deutlich besser als erwartet ausgefallener Arbeitsmarktbericht, der den größten Zuwachs bei den Neueinstellungen seit sechs Monaten zeigte, heftige Umschwünge an den Rentenmärkten aus, die sich eigentlich auf eine Verlangsamung eingestellt hatten. An den Aktienmärkten ging es nach den Daten wieder rasant nach oben, nachdem die Rallye zuletzt etwas ins Stocken geraten war.

Wie Bloomberg berichtet, führten Small-Cap-Aktien am Freitag die Jubelschreie an, da die hartnäckige Widerstandsfähigkeit des US-Arbeitsmarktes die Vitalität des inländischen Investitions- und Konsumzyklus unterstreicht. Ein börsengehandelter Treasury-Fonds mit langen Laufzeiten verzeichnete dagegen die schlechteste Woche seit April, nachdem er monatelang zusammen mit Aktien und Unternehmensanleihen gestiegen war. Technologiewerte erholten sich am Freitag, während Wetten auf besonders umfangreiche Zinssenkungen eilig neu überdacht wurden. Die Wahrscheinlichkeit für einen großen Zinsschritt der Fed fiel in dieser Woche von knapp 60% auf nur noch 3% im Anschluss der Arbeitsmarktdaten zurück.

Wall Street: Optimismus überwiegt

Der S&P 500 blieb in dieser Woche angesichts der zunehmenden Besorgnis über den Krieg im Nahen Osten und die Bedrohung der weltweiten Lieferketten weitgehend unverändert, zeigte zum Wochenabschluss aber nochmal seine Stärke. Warnungen, dass die Inflationsgefahr im Vorfeld eines wichtigen Verbraucherpreisberichts in der nächsten Woche noch nicht gebannt ist, sorgten ebenfalls für Vorsicht. Trotz der Belastungsfaktoren konnten sich die Bären aber wieder nicht durchsetzen.

Skeptiker, die an der Ansicht festhielten, dass die Wirtschaft zu einer bevorstehenden Kontraktion verdammt sei, wurden erneut eines Besseren belehrt. Stand jetzt benötigt es keine drastischen Maßnahmen der Fed, um die Wirtschaft zu stützen. Damit hat die US-Notenbank genug Pulver für weitere Zinssenkungen, falls es doch noch zu einem stärkeren Abschwung kommt.

Das ist die Bestätigung für die Risikobullen, die den Bären Woche für Woche die Stirn bieten – und gewinnen. Das ermutigt Leute wie Max Kettner von der HSBC Bank. Er rät seinen Kunden, Aktien aus aller Welt, hochverzinsliche Anleihen und Schwellenländeranleihen weiterhin „aggressiv übergewichtet“ zu halten.

„Dieser Bericht bestätigt unsere sehr optimistische Haltung gegenüber Risikoanlagen“, so der Chef-Multi-Asset-Stratege. „Weitere Zinssenkungen der Fed, niedrige Gewinnerwartungen zu Beginn der Berichtssaison für das 3. Quartal und anhaltend starke US-Konjunkturdaten zeichnen ein sehr rosiges Bild für die Aktienmärkte in den kommenden Wochen.“

US-Wirtschaft zeigt sich robust

Anzeichen dafür, dass sich die US-Wirtschaft in weniger Schwierigkeiten befindet als befürchtet, haben den Dollar beflügelt und die Renditen 10-jähriger Staatsanleihen zum Wochenschluss auf 3,97 % steigen lassen, womit sich der Rückgang seit Anfang August umkehrt. Neben dem Beschäftigungsbericht vom Freitag zeichnete eine Reihe von Daten aus jüngster Zeit ein rosiges Bild der US-Wirtschaft.

Die Aktienmärkte kletterten am Freitag nach oben, aber die Spekulationen, dass die Daten die Falken der Fed bestärken werden, sowie ein Anstieg der Anleiherenditen, begrenzten den Aufwärtstrend. Alles in allem hat der Anstieg des S&P 500 um 35 % im letzten Jahr die ertragsbasierten Bewertungen auf ein hohes Niveau getrieben, was vor den US-Präsidentschaftswahlen eine potenzielle Bremse darstellt.

Dennoch war der überraschend gute Arbeitsmarktbericht eine Bestätigung für die Aktien-Bullen, die den US-Leitindex zweimal vor einer größeren Korrektur bewahrt haben, die durch die Verfehlung der Prognosen bei den Jobdaten im Juli und August ausgelöst wurden. Die raschen, anlageübergreifenden Rückgänge unterstreichen die große Kluft, die zwischen Aktien- und Anleiheinvestoren in Bezug auf die Zukunft der Wirtschaft besteht.

„Wir betrachten die Bewegung bei den Treasuries als pragmatische Rückführung einiger der Wachstumssorgen, auf die sich die Märkte seit den schwachen Arbeitsmarktdaten Anfang August konzentriert haben“, sagte April LaRusse, Leiterin der Anlagespezialisten bei Insight Investment. „Die US-Wirtschaft hat eindeutig mehr Kraft, als einige Anleger erwartet hatten.“

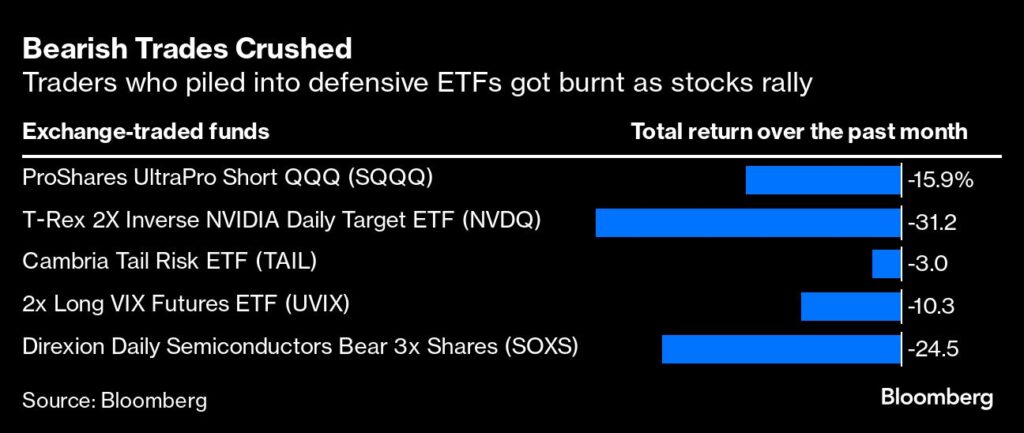

Bearishe Trades zerschlagen

Seit dem Zusammenbruch der Silicon Valley Bank im März 2023 wurden Anleger, die auf ein bearishes Szenario setzten, immer wieder bestraft. Der S&P 500 ist bereits jetzt über das höchste Jahresendziel gestiegen, das die Analysten an der Wall Street in der Bloomberg-Umfrage vom Januar angaben. Und Strategen wie Binky Chadha von der Deutschen Bank AG oder Brian Belski von BMO Capital Markets waren gezwungen, ihre Prognosen zu erhöhen, um mitzuhalten.

Bei den Aktien flossen vier Wochen lang fast 500 Millionen Dollar in einen ETF, der darauf ausgelegt ist, Gewinne zu erzielen, wenn der Nasdaq 100 fällt. Dieser Fonds ist im letzten Monat um etwa 17 % gefallen und lässt die Bären bluten. Ähnlich erging es denjenigen, die in letzter Zeit in Geschäfte investierten, die bei steigender Volatilität Gewinne abwerfen. In jedem Fall zahlten die Händler einen hohen Preis, da die Hoffnung auf eine weiche Landung vorherrschte und die Aktienmärkte weiter angetrieben hat.

Weniger Zinssenkungen

Die Arbeitsmarktdaten vom Freitag veranlassten die Volkswirte der Bank of America dazu, ihre Prognose für die Zinssenkung der Fed im November auf einen Viertelpunkt zu reduzieren. „Eine weitere Senkung um 50 Basispunkte ist nicht gerechtfertigt“, schrieben sie am Freitag. Auch die Analysten von JPMorgan, die eine Zinssenkung um einen halben Punkt im September richtig vorausgesagt hatten, reduzierten ihre Prognose auf nur 25 Basispunkte im November. Auch der CEO von BlackRock hatte diese Woche gewarnt, dass die Märkte mit ihren hohen Erwartungen an Zinssenkungen falsch liegen.

In Swap-Kontrakten werden für November und Dezember zusammen nur noch 54 Basispunkte an Senkungen eingepreist – ein Rückgang um etwa 10 Basispunkte nach den Zahlen vom Freitag.

Die US-Notenbank hat im vergangenen Monat ihren weithin erwarteten Lockerungszyklus mit einer Zinssenkung um einen halben Prozentpunkt eingeleitet – ein Schritt, der traditionell einer Rezession oder einer Marktkrise vorbehalten ist. Diesmal erfolgte die übergroße Zinssenkung inmitten weniger offensichtlicher Anzeichen von Stress. Der Citi Economic Surprise Index hat sich in den letzten drei Monaten verbessert und ist wieder im positiven Bereich angelangt.

„Für die Aktienmärkte ist dies unserer Meinung nach das beste Szenario – sinkende Zinsen und ein Wachstum, das robust bleibt“, sagte Steve Chiavarone, Senior Portfolio Manager und Leiter des Bereichs Multi-Asset bei Federated Hermes. Gleichzeitig sei ein einziger Beschäftigungsbericht kein Beweis dafür, dass die Fed mit ihrer ersten Lockerung voreilig gehandelt hat.

Inflation bleibt ein Thema

Eine Komponente des Beschäftigungsberichts, das Lohnwachstum, gab den Analysten, die sich Sorgen machen, dass die Inflation hartnäckig bleibt, Anlass zur Sorge. Die höher als erwartet ausgefallenen Lohnwachstum fiel in eine Zeit, in der der Ölpreis stark anstieg. Zudem schnellte der Nickelpreis in die Höhe, nachdem China eine Welle von Konjunkturmaßnahmen verkündet hatte, die seine Aktienmärkte in einen Bullenmarkt trieb.

„Dieser Punkt wird heute in unglaublicher Weise übersehen, nämlich dass China über die Preise für Industriemetalle Deflation exportierte, während seine Wirtschaft, sein Immobilienmarkt und seine Verbraucherbasis schwächelten“, sagte George Cipolloni, Portfoliomanager bei Penn Mutual Asset Management. „In der vergangenen Woche hat China das Drehbuch mit seinen bedeutenden und enormen Stimulierungsmaßnahmen umgedreht, was zu einem Anstieg der Preise vieler wichtiger Industriemetalle geführt hat.

„Die Inflation ist nicht tot“, sagt Mohamed El-Erian, Präsident des Queens‘ College von Cambridge und Kolumnist bei Bloomberg Opinion. In einer Bloomberg-Sendung spricht er darüber, was der US-Arbeitsmarktbericht vom September für die Wirtschaft und die Geldpolitik der Federal Reserve bedeutet.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken

Umso später die Rezession kommt und je länger die Zinsen hoch bleiben, weil die Wirtschaft von den Demokraten als stark dargestellt wird, desto stärker wird der Einschlag am Ende sein. Rezessionsverschleppung nennt man das.