Die Aktienmärkte erlebten in der Vorwoche den größten Verlust seit dem Corona-Crash im März. Nun blickt die Welt an diesem Dienstag nach Washington: selten wurde eine US-Wahl mit einer solchen Spannung erwartet. Dabei ist es nicht einmal so sehr der Ausgang der Wahl, sondern eher die Furcht vor einem knappen Ergebnis, einer möglich wochenlangen Hängepartie, die die Anleger vorsichtig werden lässt. Die Folge für die Aktienmärkte war bereits eine Woche fallender Kurse und eine Strategie, die zwei Richtungsentscheidungen erwarten lässt.

Aktienmärkte: Die unübliche Vorwahlwoche

Verluste allerorten: Der Dow Jones beendete die Woche mit einem Rückgang von 6,5 Prozent, S&P 500 und Nasdaq gaben je 5,5 Prozent ab. Auch der Monat Oktober brachte bei allen drei Indizes rückläufige Notierungen – beim Dow Jones ein Minus von 4,6 Prozent, beim S&P 500 von 2,8 und bei der Nasdaq von 2,3 Prozent.

Normalerweise ist die Woche vor einer US-Wahl sehr positiv für die Aktienmärkte, mit regelmäßigen Gewinnen. Außer im Coronajahr 2020, einem besonderen Jahr, welches in keine Schablone passt.

Auch unser Dax ist diese Woche allein um über 1000 Punkte abgerutscht, ein Wochenminus von 8,6 Prozent. Es sind die größten Verluste im Leitindex seit dem Höhepunkt der ersten Corona-Welle Mitte März.

Von besonderem Interesse sind die Kurverluste bei den großen Tech-Werten (Ausnahme Alphabet), eine Korrektur der exponentiellen Chartformationen scheint sich abzuzeichnen (siehe hierzu den Artikel „Nasdaq: Ist eine Korrektur der Tech-Werte unausweichlich?“).

Die Marke mit dem Apfel-Logo, die schon die unglaublichen Marktkapitalisierung von über zwei Billionen Dollar erreicht hat, ist bei der laufenden Korrektur bereits in einen Bärenmarkt gelaufen (über 20 Prozent Kursverlust vom Hoch).

Keine Reaktion auf die guten Q3-Zahlen der Staaten

Angesichts des Anstiegs der Corona-Infektionen in vielen Ländern und der bereits verhängten Lockdown-Maßnahmen war die Reaktion auf die guten Zahlen zum dritten Quartal in den Bruttoinlandsprodukten überaus verständlich. Was zählt da ein zurückliegender Anstieg des BIP in der Eurozone um 12,7 Prozent, in Deutschland um 8,2 Prozent oder in den USA von 7,4 Prozent? Beim US-typischen Jahresvergleich war es ein Plus von 33,1 Prozent, nach einem Minus von 31,4 Prozent in Q2, was Präsident Trump bereits zu Jubelausbrüchen veranlasste. Für einen Ausgleich hätte man aber 45,7 Prozent plus gebraucht.

Aber fürs „Gehabte gibts nichts“ – was für die Aktienmärkte zählt, ist die Zukunft und die hat sich gerade durch Covid-19 und die staatlichen Präventionsmaßnahmen eingetrübt. Viele Investoren gingen angesichts der Lage auf Nummer sicher, nahmen Gewinne mit, sicherten sich ab, um nicht am Wahltag auf dem falschen Fuß erwischt zu werden.

Aus der Vorsicht der Anleger entstehen auf der anderen Seite sofort Chancen für die Optimisten – gesetzt den Fall das Negativszenario tritt nicht ein.

Das war der Rückblick auf die letzte Woche des Monats Oktober. Womit wird uns erst die nächste Woche überraschen?

Trump gegen Biden und die Volatilität

Wie eingangs erwähnt, hält der Ausgang der US-Wahlen die Welt in Atem. Zumal sich noch mit der zweiten Corona-Welle ein extrem wirtschaftsrelevantes Gewitter zusammengebraut hat. Donald Trump kann von Glück reden, dass die Wahlen nicht vier oder fünf Tage später stattfinden, denn dann dürften die USA die Infektionsmarke von 10 Millionen Amerikanern erreicht haben. Eine sehr symbolträchtige Ziffer und nicht gut für einen Macher, der sich selbst als großer Krisenbewältiger sieht. Der Ausgang der Wahlen ist dabei nicht mehr das große Thema, wenn es einen klaren Sieger gibt. Was von jedem Analysehaus betont wird, sind die Gefahren aus einem knappen oder auch noch nicht vorliegenden Wahlergebnis am 3. November. Mit all den möglichen Implikationen, wie gerichtlichen Anfechtungen, was aber noch eines der milden möglichen Szenarios wäre. Was die Bank of America schon zu der Prognose brachte, ein solcher Ausgang könnte für die amerikanischen Aktienmärkte einen Einbruch von 20 Prozent nach sich ziehen. Wie haben die großen Investoren auf das unsichere Umfeld reagiert? Nicht nur mit Sicherheitsverkäufen, sondern auch mit Absicherungsgeschäften.

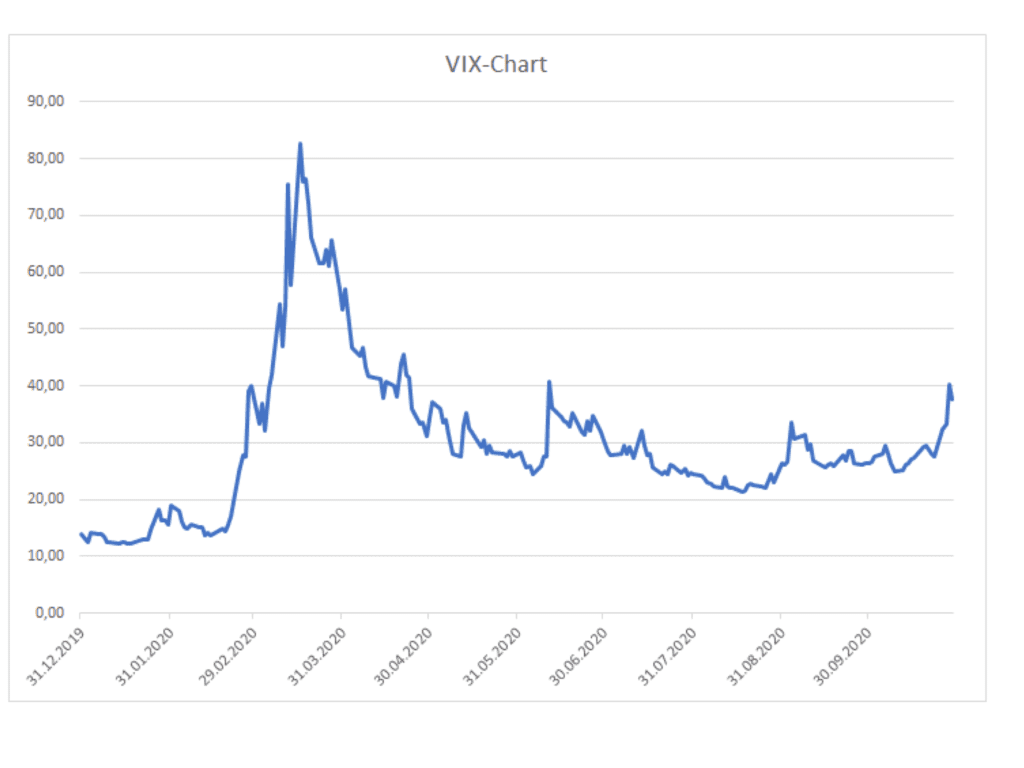

Dies ist ablesbar am Volatilitätsindex VIX, der die Optionswetten auf den US-Leitindex, den S&P 500, abbildet. Jeder Marktanalyst betrachtet das Put-Call-Verhältnis, zur Feststellung der spekulativen Stimmung an den Märkten oder auch zur Bewertung der Absicherungsneigung.

Zum Wochenschluss notierte der VIX etwa bei 37 Punkten, in den letzten fünf Tagen ist er damit um mehr als 30 Prozent gestiegen. Ein großes Absicherungsbedürfnis – aber bei weitem nicht in der Region wie beim Corona-Crash, wo der Index am 16. März sagenhafte 82,69 Punkte erreicht hatte. Womit haben damals die Investoren für die nächsten 30 Tage eigentlich gerechnet?

Interessanterweise befinden sich die VIX-Futures zudem seit längerer Zeit in einer so genannten Backwardation. Dies bedeutet, dass die Kontrakte mit einer kurzen Restlaufzeit höher bepreist sind, als Kontrakte, die weiter in der Zukunft fällig werden. Der Normalfall ist das nicht, denn die Zukunft wird für gewöhnlich unsicherer eingeschätzt, als die Gegenwart.

Covid-19, die US-Präsidentschaftswahl sowie das Ausbleiben des notwendigen Stimulusprogramms für Millionen von Arbeitslosen treiben die kurzfristige Volatilität in die Höhe, während man langfristig mit einer Entspannung rechnet. Eine Backwardation tritt beim VIX nicht so häufig auf. Aber es gibt noch weitere Indizien dafür, dass große Anlegerkreise nicht unvorsichtig in die nahe Börsenzukunft marschieren.

Der Fear&Greed-Index, der sich aus sieben Einzelindizes zusammensetzt, ist auf „ängstliche“ 29 Punkte gefallen. Neben dem Volatilitätsindex VIX notieren auch das Market Momentum, Stock Price Strength (Aktienkurs-Stärke) im Bereich der Angst, Stock Price Breadth (Aktienkurs-Breite) und Safe Heaven Demand (Nachfrage nach sicheren Häfen) sogar auf extremer Angst.

Auch die „Insider Transaction Ratio“, das Verhältnis von Verkäufen zu Käufen, berechnet von Thomson Reuters ist auf unter 10 gefallen, einem Verhältnis, welches als bullish gewertet wird. Zur Verdeutlichung: Insider verkaufen immer mehr Aktien als sie kaufen. Das liegt daran, dass sie vertraglich Aktienoptionen und Bonusaktien erhalten, die sie im Laufe der Zeit verwerten.

Was werden die Anleger am heutigen Montag machen, dem letzten Tag vor dem Ereignis? Absicherungen weiter hochfahren?

Die möglichen Folgen nach dem Wahltag

Ein US-Wahltag bringt regelmäßig gewaltige Kursreaktionen der Aktienmärkte mit sich. Wer erinnert sich nicht an den 8. November 2016, der unerwarteten Wahlniederlage von Hillary Clinton und die gewaltige Kursreaktionen am Folgetag, vorbörslich? Man befürchtete das Schlimmste, aber dann erholten sich die Kurse im Präsenzhandel und schlossen nahezu unverändert. Anschließend gab es die beste Woche im Dow Jones seit fünf Jahren. Und 2020? Sollte sich das Negativszenario bestätigen, dürfte es zunächst zu weiteren Abschlägen kommen. Aber dann – laufen die Optionen nicht schon in kurzer Zeit aus? Wenn das „Unheil“ für die Aktienmärkte nicht eintritt, könnte es sogar unmittelbar zu einer Short Squeeze kommen, einer Eindeckungsrally, in der die Auflösung der Absicherungsgeschäfte zu Käufen auf der Gegenseite (dem so genannten Underlying) führen?

Fazit

Die Entwicklung in der abgelaufenen Woche mit den großen Kursverlusten der Aktienmärkte und den starken Absicherungsgeschäften deuten nicht nur auf große Vorsicht der Investoren hin, sondern auch auf eine mögliche und allgemein unverständliche Reaktion der Aktienmärkte.

Gewiss kann es durch ein unsicheres Wahlergebnis am 3. November, gepaart mit der Furcht vor einem Pandemie-bedingten Wirtschaftseinbruch im vierten Quartal, zu weiteren Kursverlusten der Aktienmärkte kommen. Dagegen versucht man sich abzusichern.

Aber was ist, wenn die Wahlen doch ein deutliches Ergebnis bringen? Werden dann die Put-Optionen bei manch großer Fondsgesellschaft nicht hinfällig, weil mit einem fallenden VIX stark verlustträchtig? Kann man bei der Auflösung der Kontrakte große Gewinne einstreichen oder muss man ein weiteres Mal so genannte Pain Trades durchführen und in den Markt einsteigen? Zur Erinnerung: Die aktive Fondsbranche läuft im Jahr 2020 weit hinter der Benchmark, zum Beispiel dem S&P 500 hinterher, so stark, wie seit mehreren Jahren nicht mehr.

Kommentare lesen und schreiben, hier klicken