Von Markus Fugmann

Chinas Propaganda-Maschine läuft auf Hochtouren. Während noch im letzten Jahr staatliche Medien wie Xinhua zum Einstieg in die Aktienmärkte bliesen und Artikel nach Artikel lancierten, ist derzeit eine auffällige Häufung von Drohgebärden gegen vermeintliche Spekulanten zu beobachten. Warum?

Die Kampagne hat zwei Stoßrichtungen: eine nach innen, also an die Chinesen gerichtet, die andere nach außen, an potentielle Agressoren gerichtet – worunter Peking alle Ausländer versteht, die sich skeptisch für Chinas Wirtschaft und den Yuan zeigen. Ihnen wird direkt gedroht, so etwa George Soros, der in Davos von einer „unvermeidbaren harten Landung“ der chinesischen Wirtschaft gesprochen hatte. Und Soros ist als Leitwolf der Spekulanten, wie ihn die Machthaber in China sehen, zu wichtig, als dass man ihn ignorieren könnte. Also läuft die nach außen gerichtete Kampagne gegen ihn als Gesicht der bösen ausländischen Zweifler.

In einem gestern veröffentlichten Artikel in der staatlichen Nachrichtenagentur Xinhua heißt es, China könne angesichts der Spekulanten „zuversichtlich“ bleiben. Man erklärt, wie toll es der chinesischen Wirtschaft doch gehe durch die weise Führung der KP, wieviel Chinas Touristen und Investoren zum Weltwachstum beitragen, wie stark die Konjunkturdaten seien – ohne jedoch ein Wort über den klar erkennbaren Abwärtstrend der Daten zu verlieren. Diese Botschaften wiederum sind nach innen gerichtet, an die Sparer Chinas, die sich Sorgen vor einer weiteren Abwertung ihrer Währung machen. Sie sollen den Glauben nicht verlieren, dass die weisen Machthaber die Kontrolle verloren hätten, auch wenn sie den Yuan abgewertet haben.

Die nach außen gerichtete Botschaft lautet: die bösen Spekulanten und Zweifler haben entweder ihre Hausaufgaben nicht gemacht, oder sie sind von einer bösartigen Gier getrieben und versuchen daher Panik zu verbreiten:

„So why do speculators make claims that run counter to reality? Analysts said it is because either the short-sellers haven’t done their homework or that they are intentionally trying to create panic to snap profits.“

Dabei schreckt man auch nicht vor Diffamierungen zurück: so heißt es etwa über Soros, seine Einschätzung sei Folge einer „partiellen Blindheit“. Die „partiell Blinden“ aber haben einen entscheidenden Vorteil: die Fakten sprechen klar für sie. Daher sagt ein Analyst, der von einer weiteren Yuan-Abwertung ausgeht: sie können noch so viele Drohungen ausstoßen, sie werden damit keinen Erfolg haben, weil die Fakten „zum Himmel schreien“. Peking sei gezwungen, angesichts der starken Abkühlung mit weiteren Maßnahmen (Zinssenkungen) zu reagieren, was den Yuan automatisch unter Druck bringe.

Sie entlarven die Propaganda faktisch als das, was sie ist: eine Drohgebärde mit begrenztem Haltbarkeitsdatum. Natürlich wird China nun den Yuan erst einmal stabil halten – sonst riskierte man einen nicht wieder gut zu machenden Gesichtsverlust. Aber der Druck auf den Yuan wird von Tag zu Tag größer – und ökonomische Gesetzmäßgkeiten gelten auch für Diktaturen. Dass Peking sich nur noch mit Drohgebärden zu helfen weiß, spricht Bände. Wer stark und souverän ist, muß nicht drohen, weil er sich seines Sieges ohnehin sicher ist!

Was den Yuan abstürzen lassen wird, ist der Zusammenbruch der Kreditblase. Diese entstand, als Peking auf die Finanzkrise mit massiven Stimulusmaßnahmen reagierte – und dann auch noch das billige Geld durch die QE-Politik der Fed nach China strömte. Wir haben diesen Zusammenhang mehrfach beleuchtet und empfehlen daher zur Vertiefung nachdrücklich diese beiden Artikel:

1. „Chinas Verschuldung: eine tickende Zeitbombe in Zahlen“

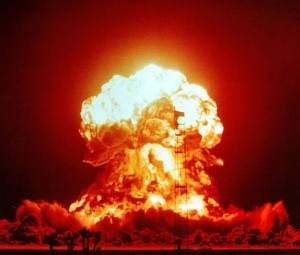

2. „Warum China explodieren wird!“

Foto: Wikipedia, Gemeinfrei

Kommentare lesen und schreiben, hier klicken

Das ist sicherlich alles richtig gesehen, aber erstaunlicherweise noch nicht Teil des Mainstreams an den Finanzmärkten. Umso größer dürfte der (negative!) Überraschungseffekt werden.

Geld ist nur der Mechanismus, um die Realwirtschaft zu bewegen. Fällt die Bewegung weg, dann reduziert sich die gesamte Wirtschaft, auf den Anteil der Realwirtschaft, die nicht der großen Bewegung bedarf. Also je lokaler sie basiert ist, desto weniger ist sie auf das Bewegen durch Geld angewiesen.

Im Gegenteil zu der vollautomatisierten Wirtschaft des Westens, die ohne mechanisierte Bewegung gar nicht kann, ist Chinas Wirtschaft noch so viel auf das bewegt Werden durch die Menschen geprägt, daß es dem Westen bei einem Währungszusammenbruch weit überlegen wäre, denn China ist eben im eigenen Land noch so ausbaufähig, daß es nicht unbedingt die Anderen Märkte bräuchte. Die Westlichen Märkte sind hingegen kaum expansiv, weil sie schon ausgebaut sind, sie brauchen die Anderen Märkte viel mehr.

Soros irrt also. Seine Überlegungen stimmen für den vollautomatisierten Westen, aber nicht für den Osten. Das Gegenteil wäre der Fall, denn wenn Chinas Währung wirklich kollabierte, wäre das ein Eigentor für den Westen, an dem der Westen mehr zu knabbern hätte als der Osten.

Soros überschätzt als Hochfinanz Spekulant die Bedeutung des Geldes. Geld bewegt Güter nur, es erschafft keine. Und China ist nicht dumm, es weiß darum. Wenn Chinas Währung kollabiert, wird der Westen durch die darauf folgende Kettenreaktion wesentlich mehr davon betroffen sein.

Soros ist krank im Kopf. Und er muß diese Krankheit als gesund verkaufen, denn wenn die Menschen begreifen, daß dieses Geld eben nur Illusion ist, dann hätte es sich für Soros und Konsorten zu Ende spekuliert. Totalverlust. Ehemals aufgeblasene leere Hüllen blieben zurück.

Na, das sind aber sehr gewagte Theorien. Zum einen: Die moderne Realwirtschaft bedarf des Geldes zumindest als Verrechnungsinstrument und Wertmaßstab. Zum anderen: China ist in den letzten Jahrzehnten nur deshalb so stark gewachsen, weil es vom Warenaustausch mit anderen Wirtschaftsregionen profitiert hat; dabei haben natürlich die früher sehr geringen Lohnkosten geholfen. China ist ein typischer Globalisierungsgewinner. Chinas Währungsreserven und Infrastrukturinvestitionen sind in hohem Maße aus den Exporterlösen entstanden bzw. finanziert worden. Müsste China auf die Exporterlöse verzichten, wären die Währungsreserven schnell aufgebraucht. China ist bei seiner derzeitigen Wirtschaftsstruktur eben mitnichten in der Lage, seinen Wohlstand nur im Rahmen seiner Binnenwirtschaft weiter zu vermehren. Zusammen mit der Kapitalflucht und seiner immensen Verschuldung (teilweise auch in US-Dollar) macht das China zu einem Problem für die Weltwirtschaft – erst recht weil die „Weisheit“ und die Kontrollmöglichkeiten der Zentral- und korrupten Regionalregierungen Chinas immer noch überschätzt werden.

Vielleicht haben Sie recht, und ich liege falsch. Es sind beides Spekulationen in ein Marktgeschehen. Die kommende Wirklichkeit wird es dann zeigen.

Wenn sie Markt nur als Möglichkeit der Gewinnerweiterungen ansehen, würde ich ihnen zustimmen, wenn man Markt als Lebenserhaltung ansieht, dann nicht.

Was denken Sie, was passieren würde, wenn der Renminbi kollabiert? Daß dann nur der Renminbi kollabiert, oder ist Chinas Währung so groß, daß es die restlichen Währungen auch mitziehen würde?

Wer kann dann bei einem Weltweiten Währungskollaps noch am besten das Leben erhalten? Hochtechnisierte Länder, oder bäuerliche, der notfalls mit Tauschhandel weiter funktionieren und den Wertmaßstab eben noch nicht ans Geld gebunden haben?

Bei einem Währungskollaps passiert real nämlich einfach daß, das sich die Güter nicht mehr bewegen. Fragen sie mal die Alten, die haben es ja noch erlebt. Jeder sitzt auf seinem Erzeugnis und wird es nicht los. Da sind eindeutig die besser dran, deren Handel noch nahe am Tauschhandel sind.

Und deshalb würde ich sagen wäre China besser dran sein. Klar würde der ausschließlich Gewinnorientierte Markt vollkommen wegbrechen, aber an dem sind in China eh nur sehr wenige beteiligt. Mittelschicht gibt es kaum im Verhältnis zum Westen wohlgemerkt.

Im Falle eines Währungskollapses würden die einfach in die Bäuerlichen Strukturen zurückfallen, die es da eben noch gibt. Im Westen sind diese selbst auf dem Land nahezu zerstört.