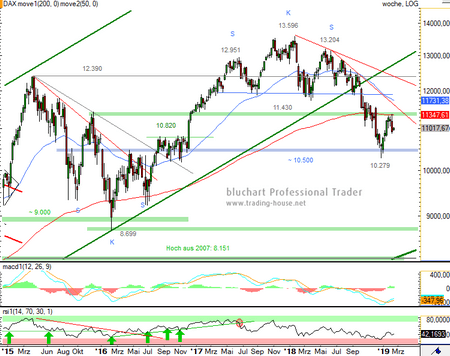

Nach einem sehr schwachen Wochenausklang ist das deutsche Aktienbarometer Dax heute wieder auf der Oberseite unterwegs. Doch das Scheitern der Käufer im Bereich des EMA 200 auf Wochenbasis um 11.350 Punkten letzte Woche hat Spuren hinterlassen. Zwar konnte sich der Dax-Index am Montag deutlich von seinen Vorwochentiefständen lösen und an 11.000 Punkte zulegen, doch ausgesprochen euphorisch sollten Investoren jetzt nicht gleich werden. Denn bereits ab 11.000 Zählern liegen einige entscheidende Hürden und dürften lediglich eine zwischengeschaltete Erholung erlauben. Tendenziell sind höhere Kursnotierungen bestens für den kurzfristigen Aufbau von Short-Positionen geeignet. Ausgewählte Titel aus dem Dax-Index bieten aber weiterhin auf der einen oder anderen Seite hervorragende Handelsgelegenheiten.

Short-Chance beim Dax

Ausgehend von der aktuellen Konstellation bei Dax-Index wären zunächst Kursgewinne bis in den Bereich von grob 11.100 Punkten vorstellbar. Aber schon ab diesem Niveau könnten erste Gewinnmitnahmen merklich auf den Index einwirken, eine überschießende Kaufwelle hätte sogar Platz bis an 11.200 Punkte.

Ein mögliches Ziel resultierend aus einer erfolgreichen Aktivierung einer zwischen Dezember und Mitte Januar aufgebauten inversen SKS-Formation läge bei 11.820 Zählern. Hierfür müsste jedoch erst noch das Niveau von grob 11.400 Punkten überwunden werden. Vorher bleibt das Barometer auf rund 11.700 Zähler rückfallgefährdet. Anschließend könnte wieder ein Lauf zurück an den untergeordneten Trendkanal und 11.000 Punkten einsetzen. Es bleibt als weiter hoch volatil beim heimischen Leitindex Dax.

Widerstände: 11.050 / 11.100 / 11.200 / 11.262 / 11.350 / 11.400

Unterstützungen: 10.944 / 10.863 / 10.800 / 10.745 / 10.681 / 10.585

–

–

–

Rafael S. Müller ist seit 20 Jahren Vorstand und Chefanalyst der direktbroker.de AG. Der FOREX & CFD Broker direktbroker-FX gehört weltweit zu den preisgünstigsten Brokern. Trading-Einsteiger erhalten von der hauseigenen Börsenakademie umfangreich Schulungen bis hin zu einem kostenfreien Trader-Camp. Testen Sie die Konditionen jetzt mit einem kostenfreien Demokonto.

–

–

Haftungsausschluss

Die hier gezeigten Analysen stellen keine Anlageberatung dar und sind daher auch keine Empfehlung zum Kauf bzw. zum Verkauf eines Wertpapiers, eines Terminkontraktes oder eines sonstigen Finanzinstrumentes. Die Wertentwicklung der Vergangenheit bietet keine Gewähr für künftige Ergebnisse. Die bereitgestellten Analysen sind ausschließlich zur Information bestimmt und können ein individuelles Beratungsgespräch nicht ersetzen. Eine Haftung für mittelbare und unmittelbare Folgen aus diesen Vorschlägen ist somit ausgeschlossen.

Kommentare lesen und schreiben, hier klicken