Von Michael Leist

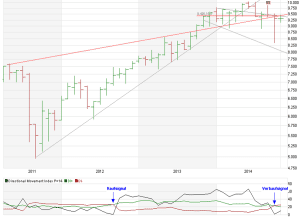

Keine DAX-Chartanalyse ist komplett, wenn man nicht den Dow Jones mit einbezieht. Daher stelle ich den Dow diesmal voran. Am 30. September hatte ich einen Short auf den Dow Jones empfohlen – und tatsächlich fiel der Index von 17.000 Punkten im Folgemonat unter 16000. Die anschließende technische Erholungsphase des Dow Jones wurde von Ankündigungen der japanischen Notenbank, der FED sowie der EZB „positiv“ begleitet und so konnten sich Anleger, die den Short nicht mitgemacht hatten, über neue Allzeithochs im Oktober freuen. Schaut man sich aber das übergeordnete Bild des Dow Jones im Montaschart an (Abb.1), so erkennt man ein neues Verkauf Signal im Directional Movement Index und auch die Candlestick Formation aus Negativen Harami (für August) mit anschließenden Hammer kennen wir bereits aus dem Jahr 2011. Zudem scheint der US-Index an einem entscheidenden Wiederstand angekommen zu sein und das zulaufende Dreieck bärisch zu vollenden.

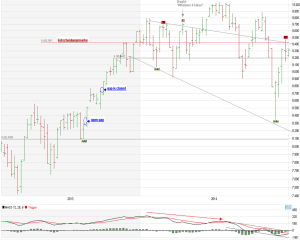

Der DAX Montaschart (Abb.2) scheint nochmals stärker unter die Räder gekommen zu sein. Nach dem Evening Star für August konnte der DAX die entscheidende Marke von 9425 Punkten nicht nachhaltig überwinden – und auch hier ergibt sich ein Verkauf Signal im Directional Movement Index. Der abwärtsgerichtete Charakter des deutschen Index lässt sich gut im Wochenchart (Abb.3) verdeutlichen. Hier sei noch einmal auf die Divergenz im MACD Indikator hingewiesen (roter Pfeil) – seitdem befindet sich der Indikator in einem Abwärtstrend. In der letzten Woche prallte der Index darüber hinaus an der richtungsgebenden Marke von 9425 Punkten gen Süden ab und zeigte ein negatives Harami Chandlestick Signal. Da dies mit der oberen Randbegrenzung des Abwärtskanals zusammenfällt, ist nunmehr der Beginn der Gegenbewegung zu erwarten.

In diesem Zusammenhang schrieb ich bereits vor einem Monat in dem Beitrag DAX-Erholung durch Short-Eindeckung: „Der DAX hat nach Erreichen des ersten Teilziels bei 8700 Pkt. das open gap von vor fast einem Jahr (14. Zum 15. Oktober 2013) geschlossen und schickt sich nun an, eine Zwischenerholung zu starten. Diese Erholung sollte mindestens bis an 9076 Pkt. heranführen. Verursacht wird diese Erholung durch Gewinnabsicherungen der Short Seite[…]In diesem Umfeld könnte sogar ein Test der 9421er-Marke möglich werden. Spätestens hier sollte sich jedoch der nun etablierte Abwärtstrend fortsetzen.“

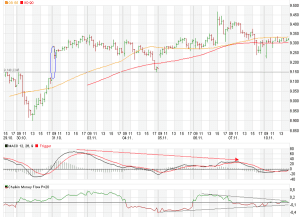

Im DAX Tagesschart (Abb. 4, beachte hier die Trefferquote) möchte ich Ihnen nun darlegen, warum sich die Abwärtsbewegung im DAX fortsetzen sollte:

1) Mit Erreichen des gleitenden 90 Tage Durchschnittes bei 9400 Punkten erfolgte am letzten Freitag der Abverkauf und generierte ein Dark Cloud Tages Chandlestick Signal.

2) Das MACD Histogramm ist rückläufig und der Slow Stochastik Indikator hat ein Verkaufssignal generiert.

3) Der Positive Volumen Index befindet sich in einen Abwärtskanal und konnte kein Kaufsignal generieren.

Betrachte man zudem den 30. Minutenchart (Abb.5) so erkennt man eine Divergenz im MACD Indikator und der Geldzufluss (Money Flow Indikator ist spitz zulaufend) könnte bald in einen Geldabfluss münden.

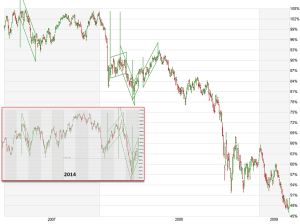

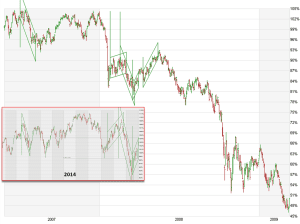

Da 30 Min.Chart ,Tages-, Wochen-, und sogar Monatschart in dieselbe Richtung zeigen und diese Bewegung mit einer recht hohen Wahrscheinlichkeit vom Dow Jones Indes begleitet wird, sind 8200 Punkte und damit das Schließen der verbliebenen September Kurslücke aus 2013 ein nicht unrealistisches Kursziel. Die letzte Abbildung 6 zeigt den DAX Kursverlauf (Tageschat) vom 2007/2008 im Vergleich zu 2014. Ich würde sagen jede Ähnlichkeit ist rein zufällig.

Kommentare lesen und schreiben, hier klicken

Gut aufbereitete charttechnische Analyse. Aber was nützt dies alles, wenn die Märkte weltweit vollkommen benebelt durch die ständig nachgeschobenen Drogen der Notenbanken bar jeden vernünftigen Blickes auf die realen wirtschaftlichen Verhältnisse reagieren. Bad news werden trotzdem positiv ausgelegt (vgl. die letzte Aktion der japanischen Notenbank). Unternehmen kaufen eigene Aktien zurück, um auf diese Art die Kurse weiter anzuheizen anstelle das Geld zu investieren. Irgendwann las ich einmal die Meinung eines Marktteilnehmers, der da von scheinbar nie mehr fallenden Kursen sprach. Schaut man sich nur die vergangenen 4 Wochen an: Ein minimaler kurzer Rücksetzer in Bezug auf die Entwicklung der letzten 5 1/2 Jahre wurde sofort mit dem größten ununterbrochenen Anstieg des Dow Jones in dessen gesamter Historie – und das trotz des schon ambitionierten Niveaus – gekontert. Und alles mit der Begründung es fehlen ja die Anlagealternativen. Man kann schon diese abgedroschenen Begründungen nicht mehr hören. Naja the sky is the limit. Aber vielleicht trifft ja ihre Prognose diesmal ein, vielleicht aber auch nur, weil die Notenbanken gerade vorübergehend mit der Auffüllung der Methadonlagerkapazitäten beschäftigt sind.

Danke für Ihr Lob. Ihren Einwand habe ich schon des öfteren gehört aber es würde hier den Rahmen sprengen die Gründe für ein raus aus Aktien darzulegen.

Wenn Sie sich jedoch dafür interessieren so ist heute ein lesenswerter Artikel in W:O erschienen

( http://www.wallstreet-online.de/nachricht/7160866-preiskampf-oelmarkt-achtung-crashgefahr-riskante-fracking-anleihen-finanzkrise-ausloesen ).

Wenn Sie diesen einmal mit dem folgenden Artikel vergleichen wollen, so sollte sich ein besseres Bild ergeben( http://www.rottmeyer.de/collateralschaden/ ).

Einen Beitrag aus meier Feder finden sie dazu unter

( http://finanzmarktwelt.de/dax-schwaeche-die-gruende-5512/ ).

Viel Spaß beim lesen.