Von MarketScanner

In der letzten Ausgabe (http://finanzmarktwelt.de/gold-und-silber-lage-und-perspektiven-5055/) widmeten wir uns der Entwicklung bei den Edelmetallen Gold und Silber mit Status 19.09.2014 und folgerten:

„In Verbindung mit dem verstärkten Einpreisen von höheren Zinsen im US-Dollar schwappt die Liquiditätsflut wieder von den als werthaltiger betrachteten Anlagen in Fremdwährungen und Rohstoffen zurück in den Dollar-Raum, wo sie mangels rentierlicher Anlagen in der Realwirtschaft fleißig beim Aufblasen der US-Finanzmärkte mithilft. Mit angefeuert wurde der Effekt auch noch durch Japan-Phantasie (http://finanzmarktwelt.de/japan-phantasie-2551/) mit assoziierter Yen-Abwertung (siehe Grafik am Ende des Beitrags mit Durchbruch des 61,8 % Retracements in der Woche vom 18.08. zum 22.08.2014). In Anbetracht des Notenbank-Konzerts mit EZB und BOJ vereint in der Überkompensation der noch homöopathischen Liquiditätsreduktion von Seiten der FED kann ein weiterer Run auf Aktien und Staatsanleihen zusammen mit Liquidationen von Engagements im Rohstoffbereich durchaus auch bei den Edelmetallen (neben Gold und Silber ist auch Platin angeschlagen) noch einiges an Dynamik nach unten liefern und zu einem (temporären) Bruch der jeweiligen unteren Unterstützungen führen.“

Heute schauen wir uns an, wie sich die zurückströmende Liquiditätsflut weiter im Bereich Forex und bei verschiedenen Commodities ausgewirkt hat.

Zunächst zum Bereich Forex:

Die durch Annahme der Vergrößerung von Zinsdifferenzen zwischen den großen Währungsräumen getriebenen Kapitalumschichtungen (zurück) in den US-Dollar haben sich gerade in der letzten Woche beschleunigt. Da neben bekannten MSM (beispielsweise http://www.faz.net/aktuell/finanzen/devisen-rohstoffe/devisenmarkt-die-ukraine-krise-holt-den-russischen-rubel-ein-13130175.html) auch hier bei Finanzmarktwelt die Entwicklung des Währungspaares USDRUB als Maßstab für das Wirkung zeigen von Sanktionen gegen Russland heranzogen wurde (http://finanzmarktwelt.de/der-rubel-chart-das-sanktions-thermometer-5239/) drängt sich die Frage auf, ob diese Deutung als ein spezifisches Verhalten der Investoren („Die Investoren geben mit ihrem Geldfluss eine klare Meinung ab“) korrekt ist, oder eine MSM-Brille die Möglichkeit ei-ner anderen Deutung der Wechselkursentwicklungen beeinträchtigt.

Zur Deutung der Wechselkursveränderungen als Sanktionsfolge oder als Beispiel einer generalisierten US-Dollar-Stärke wollen wir zunächst unsere Analyse mit dem Inkrafttreten der ersten Sanktionen (http://de.wikipedia.org/wiki/Liste_von_Sanktionen_in_der_Krimkrise) am 17.03.2014 beginnen lassen.

Methodisch bedienen wir uns dazu einerseits zur Verdeutlichung einer generalisierten Stärke oder Schwäche des US-Dollars des U.S. Dollar Index, der weitgehend die Kurse zu Euro und japanischen Yen reflektiert (http://de.wikipedia.org/wiki/U.S._Dollar_Index) – zur Politik der beiden Notenbanken wurde weiter oben bereits Stellung bezogen – und andererseits der Währungspaare EURUSD, JPYUSD und für die rohstoffgedeckten Währungen CADUSD, AUDUSD und neben RUBUSD auch dem brasilianischen Real BRLUSD sowie zur Info der ehemals an den Dollar gekoppelte Renminbi, jeweils normiert auf den Eröffnungskurs des 17.03.2014.

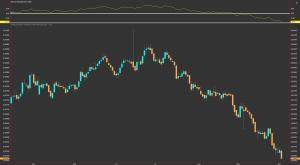

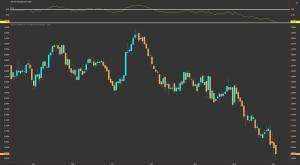

Chart U.S. Dollar Index ab 17.03.2014:

Chart EURUSD ab 17.03.2014:

Chart JPYUSD ab 17.03.2014:

Chart CADUSD ab 17.03.2014:

Chart AUDUSD ab 17.03.2014:

Chart RUBUSD ab 17.03.2014:

Chart BRLUSD ab 17.03.2014:

Chart USDCNH ab 17.03.2014:

Nun zum Bereich Commodities und deren Entwicklung seit dem 17.03.2014:

Die bereits erwähnten Kapitalumschichtungen haben in der letzten Woche bei den Commodities zu sehr deutlichen Kursabschlägen geführt.

Ein Versuch, das Spektrum der Commodities in einem Index abzubilden ist der Rogers International Commodity Index RICI® (http://www.rogersrawmaterials.com/weight.asp und http://beelandinterests.com/PDF/RICI%20Handbook_Jan%2027.2014.pdf), der von der RBS als ETF aufgelegt wurde.

Für die Gruppe der Commodities als Ganzes wird der RGRC RBS Rogers Enhanced Commodity ETN herangezogen, für die einzelnen Sektoren die nicht adjustierte Endloskontrakte für WTI Crude Oil, Heating Oil, Gold, Silber sowie der Dezember Future für Corn (Mais) und der November 2014 Kontrakt für Sojabohnen.

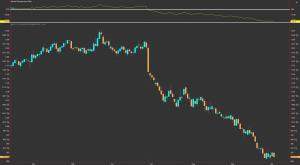

Chart RBS Rogers Enhanced Commodity Index ab 17.03.2014:

Chart WTI CL Future ab 17.03.2014:

Chart Heating Oil Future ab 17.03.2014:

Chart Gold Future ab 17.03.2014:

Chart Silver Future ab 17.03.2014:

Chart Corn Future December 2014 ab 17.03.2014:

Chart Soybean Future November 2014 ab 17.03.2014:

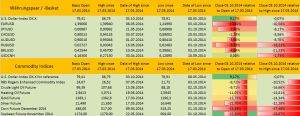

Zum Ergebnis in tabellarischer Form:

Hier wird offensichtlich, dass, soweit man denn gewillt ist die primäre Triebfeder der Kapitalumschichtungen aufgrund eingepreister Zins-Erhöhungen der FED im nächsten Jahr außer Acht zu lassen, der seit dem Beginn der Sanktionen am meisten geschädigte Wirtschaftsraum die Eurozone ist (siehe auch http://finanzmarktwelt.de/wer-zahlt-den-preis-fuer-die-sanktionen-gegen-russland-4582/).

Mögen auch interessierte Kreise die Folgen von Sanktionen gegen Russland für die deutsche Wirtschaft herunterspielen, so sind die Auswirkungen für den Mittelstand vielfach gravierend (Beispiele zur Exposition bei http://www.handelsblatt.com/politik/deutschland/risiko-russland-sanktionen-sinkender-rubel-wuergt-umsaetze-ab/9664766-2.html) und das Agieren von politischem Spitzenpersonal gegen die Interessen der Wirtschaft des eigenen Landes (http://www.heise.de/tp/news/Doppelagent-Steinmeier-enttarnt-2411623.html) hätte bei einem solchen Handeln in einem funktionierenden Unternehmen den Aufsichtsrat zum Einschreiten zwingen müssen.

Politik ist schon ein seltsames Spiel, aber nach dem, was hier geboten wird (https://www.freitag.de/autoren/julian-k/biden-obama-musste-eu-zu-sanktionen-zwingen und http://www.youtube.com/watch?v=-kibOejz2pE) demaskiert sich diese Europäische Union als Wurmfortsatz der USA.

Die Jahrzehnte der Annäherung und des Wandels durch Annäherung werden zertreten – wem das nutzt und wem das schadet ist offensichtlich (siehe auch http://www.youtube.com/watch?v=gXeBt8XyOzU).

Vernunftbetontes Handeln kann man dem chinesischen Botschafter attestieren (http://de.reuters.com/article/domesticNews/idDEKCN0HR0S320141002) – die Hoffnung auf eine Politik für die Interessen der Bewohner dieses Landes durch die politische Kaste schwindet und Peter Scholl-Latour hat recht (https://www.compact-online.de/scholl-latour-compact-sanktionen-gegen-russland-nuetzen-nur-den-usa/).

Doch zurück zur Analyse der Commodities. Hier fällt auf, dass die Hochpunkte im Beobachtungszeitraum für die Energieträger und die für RUBUSD nahe zusammen liegen, im folgenden Chart mit der prozentualen Änderung gegen (verborgenes) WTI im Zeitraum ab dem 17.03.2014 ersichtlich und im darauf folgenden Wochenchart ab 01.04.2006 ebenfalls bestätigt. Beim Getreide überlagern sich Fundamentaldaten mit Währungseffekten und der Saisonalität (typischer Tiefpunkt beim Corn um den 03.10.).

Der Rückgang des Rubels gegen des amerikanischen Dollar ist im Kontext der Preisentwicklung des wichtigen russischen Exportguts Rohöl zu sehen, überlagert von einem langfristigen Abwärtstrend der Währung, der in abgeschwächter Form auch für BRLUSD gilt. Ob wieder wie zu Zeiten der Achse Bush senior – Bin Laden Klan in Saudi-Arabien der Ölpreis als Waffe zur Schwächung des Gegners eingesetzt wird oder nicht, wird eines Tages vom freedom of information act (sofern nicht abgeschafft) ans Tageslicht befördert werden.

Der Anstieg des US-Dollars wird aber für die USA selbst auch schnell zu einem Problem (http://www.reuters.com/article/2014/10/05/us-usa-results-outlook-idUSKCN0HU0DW20141005) und ist für einen Teil der Verluste bei Getreiden verantwortlich zu machen, da die währungsbedingt schwindende Konkurrenzfähigkeit, insbesondere bei Sojabohnen gegenüber Farmern in Brasilien, die Exportpreise in die Knie zwingt, worauf schon im Juni in http://finanzmarktwelt.de/mais-weizen-und-sojabohnen-langristperspektive-2864/ hingewiesen worden war. Also ist die Dollar-Stärke für die USA keine durchgängige win-win Situation.

Chart ab 17.03.2014 RUBUSD und (verborgen) WTI CL Future:

Wochen-Chart ab 01.04.2006 RUBUSD und (verborgen) WTI CL Future:

Kommentare lesen und schreiben, hier klicken