Tech-Aktien erfreuen sich großer Beliebtheit und werden an den Börsen dementsprechend ambitioniert bewertet. Doch allzu oft sind profitable Geschäftsmodelle in diesem Sektor so häufig anzutreffen wie Einhörner in freier Wildbahn. Abgesehen von einigen wenigen dominierenden Unternehmen mit funktionierenden Businessmodellen investieren Anleger in diesem Sektor allzu oft in grandios überteuerte Phantasie- und Hoffnungswerte. Dass es auch anders und sogar profitabler geht, zeigt eine noch stark vernachlässigte Branche.

Tech-Aktien allein sichern keinen Reichtum

Wenn Börsenprofis von Sektor-Rotation sprechen, dann wird dabei in der Regel nur ein sehr enges Spektrum betrachtet. Meist wird bei dem Tausch von Aktien aus einem Sektor in einen anderen Sektor lediglich zwischen Value und Growth unterschieden. Sowohl institutionellen Anleger als auch Privatanleger schichten je nach Börsenumfeld von Zyklikern in Wachstumswerte, primär Tech-Aktien um. Diese Sichtweise ist jedoch sehr limitiert und wird der Vielfalt der Investitionsmöglichkeiten am Aktienmärkt nicht gerecht.

Wie wäre es alternativ mit einer neuen Variante der Sektor-Rotation, bei der Gewinne im aufgeblähten Tech-Sektor (volksw. Sekundärsektor) realisiert und in einen von den weltweiten Anlegern noch stark vernachlässigten Sektor investiert werden. Dabei geht es um einen Sektor, der mit gesunden Bilanzen (oft komplett schuldenfrei), hohe Margen á la Apple & Co., starken Free-Cash-Flows, zweistelligen Gewinnsteigerungen und attraktiven Dividendenrenditen aufwarten kann.

Nicht ganz unwichtig in Zeiten der Pandemie ist zudem der Status dieses Sektors in vielen Ländern als systemrelevant, weshalb die Produktion hier auch nur peripher von den Lockdowns betroffen war und ist. Das beste aber ist der dieser Branche zugrunde liegende Jahrhunderttrend (Säkularer Bullenmarkt), der nahezu zwangsläufig zu steigenden Investitionen in diesem Sektor führt.

Im Klartext geht es um die Unternehmen, die direkt und indirekt Hartgeld in Form von monetären Edelmetallen aus dem Boden holen. Jahrelang litt die Branche unter Preisverfall und hohen Schulden. Doch diese Zeiten sind längst vorbei. Die meisten Minen haben sich zu investorenfreundlichen Cash-Maschinen gewandelt, die schuldenfrei und mit prall gefüllten Kriegskassen wie zuletzt die Vorstände der Tech-Aktien auf Einkaufstour gehen (M&A) oder eigene Aktien zurückkaufen.

Einsen und Nullen vs. Schaufeln und Bagger

Nicht umsonst bezeichnet man in der Ökonomie den Bergbau als Primärsektor (Urproduktion), da ohne diesen nichts geht – auch nicht im Zeitalter der Digitalisierung und des 3D-Drucks. Für alles, wovon wir uns ernähren, womit wir uns fortbewegen, unsere Gesundheit schützen, arbeiten und uns unterhalten, benötigen wir nach wie vor Rohstoffe – und zwar in einer Menge wie nie zuvor in der Menschheitsgeschichte.

Ein besonders spannender Bereich in diesem primären Sektor ist die Förderung monetärer Edelmetalle wie Gold und Silber, die mit modernsten Abbaumethoden zutage gefördert werden. Keine digitale Notenpresse der Welt kann deren Wert verwässern. Es könnte sich sogar in Zukunft als essenzieller Vorteil erweisen, dass unser digitales Giralgeldsystem, auf das wir uns in unserem täglichen Leben verlassen und das lediglich aus virtuellen Einsen und Nullen besteht, zusätzlich durch eine physische Alternative in Form von weltweit anerkanntem und über Jahrtausende wertstabilem Hartgeld abgesichert ist. Zu dieser Thematik empfiehlt sich das Buch der Deutschen Bundesbank mit dem Titel „Das Gold der Deutschen“. Dort ist die Bedeutung des Goldes für die Reservehaltung unserer Zentralbank sowie für das gesamte Finanzsystem unseres Landes bis hin zur Wohlstandswahrung der Deutschen anschaulich beschrieben. Gold und Silber sichern die Kaufkraft ganzer Nationen, auch im Falle einer weltweiten Pleitewelle – auch von Staaten.

Über den Minen-Sektor können Sie an diesem Megatrend partizipieren und in Unternehmen investieren, die nicht selten 60 Prozent Bruttomarge sowie knapp 30 Prozent Netto-Marge erzielen – mit stark steigender Tendenz in den letzten fünf Jahren. Darüber hinaus zahlen diese Konzerne größtenteils und ebenfalls mit steigender Tendenz Quartalsdividenden aus, die im Schnitt für das Jahr 2021 bei 2,4 Prozent p. a. liegen (Forward Dividend Yield der 25 internationalen Werte im Philadelphia Gold and Silver Sector Index). Die Zeiten, in den Gold- und Silberminen unter Schuldenlasten litten, sind längst passé. Die Unternehmen dieses Sektors haben sich in den letzten Jahren zu wahren Cash-Maschinen gemausert.

Perspektiven

Schaut man sich die Perspektive der Branche an, dann sind die Ursachen für deren Sonderkonjunktur kein temporäres Phänomen, sondern systembedingt: In dem Maße, wie die globale Überschuldung in Höhe von mittlerweile über 330 Prozent des weltweiten Bruttoinlandsprodukts (260 Billionen US-Dollar im 1. Quartal 2020) die Kreditportfolios der Banken durch die Zombifizierung der Unternehmen belasten und die Notenbanken zu Nullzinspolitik und Geldmengenausweitung á la Heißluftballon zwingen, um die Staaten vor dem finanziellen „Sudden Death“ zu bewahren, bleibt die Förderung von Gold und Silber ein lukrativer Megatrend.

Der direkte Vergleich

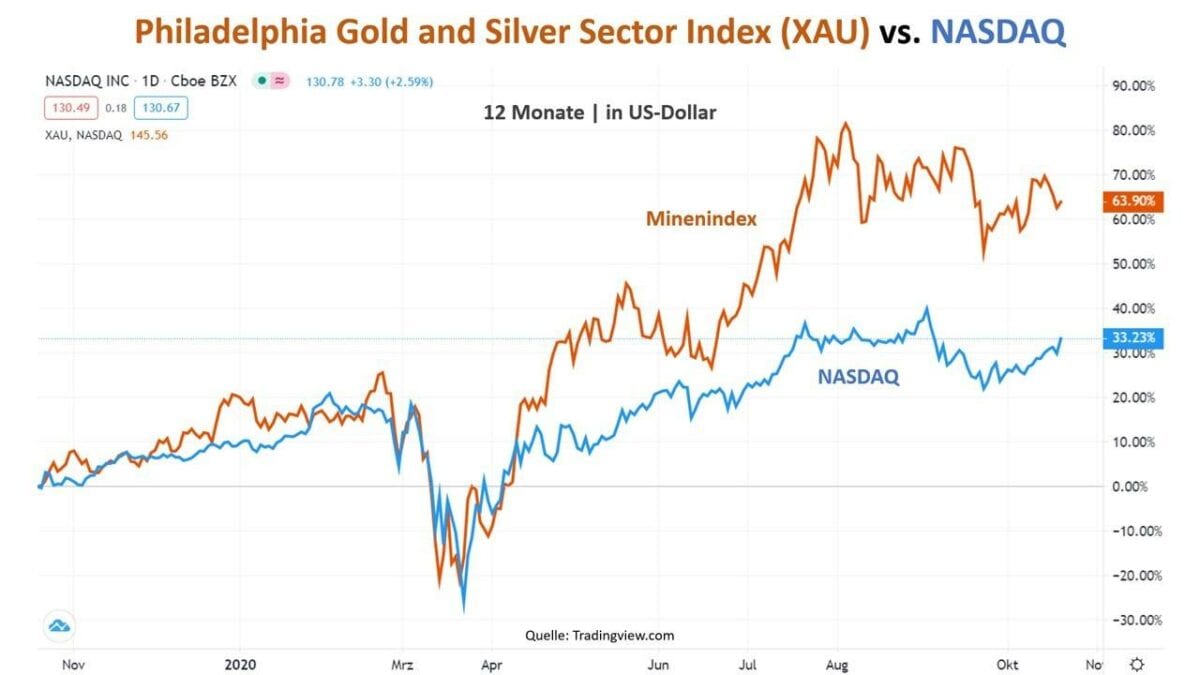

Doch genug der Lobpreisungen und zurück zu den harten Renditefakten: Es ist unumstritten, dass Anleger in den letzten Jahren und speziell seit März dieses Jahres mit einem Index-Investment in den NASDAQ und erst recht in ausgesuchte High-Teck-Aktien wie Apple, Microsoft, Tesla, Amazon oder Alphabet eine herausragende Performance erzielen konnten. Damit war diesen Aktien auch die volle Aufmerksamkeit der Börsenberichterstatter sicher. Dass nur eine Handvoll der im NASDAQ Index enthaltenden Werte für die sehr positive Wertentwicklung verantwortlich sind sei hier nur am Rande erwähnt. Ganz anders sieht die Situation bei den Gold- und Silberminen aus, deren Aufschwung von einer ausgeprägten Marktbreite getragen wird. Auf Jahressicht befinden sich alle 25 im Philadelphia Gold and Silver Sector Index befindlichen Aktien im Plus. Viele sogar auf oder in der Nähe ihrer Allzeithöchststände. Vergleicht man den NASDAQ-Index mit dem Schwerpunkt Tech-Aktien mit einem Index der weltweit 25 größten Gold- und Silberproduzenten sowie Minenfinanzierer (Royalty- und Streaming-Unternehmen) dann ergibt sich folgendes überraschendes Bild:

Auch andere Zeithorizonte belegen die Attraktivität einer Beimischung von Minenaktien in einem breit diversifizierten und mittelfristig ausgerichteten globalen Aktienportfolio. So betrug die Performance des oben dargestellten Minenindex seit Jahresbeginn in US-Dollar +37 Prozent. Der NASDAQ brachte es im gleichen Zeitraum auf +21 Prozent. Über zwei Jahre hinweg betrachtet betrug die Outperfromance des Minenindex gegenüber dem NASDAQ ganze 46,5 Prozent (+108 vs. +61,5 Prozent). Auf Sicht von drei Jahren ist die Wertentwicklung mit 71,5 zu 71,25 Prozent nahezu identisch. Seit 20. Oktober 2016 performte der NASDAQ mit +96 Prozent besser als der Minenindex mit +66 Prozent. Auf Sicht von 5 Jahren hatte dann aber wieder der Minenindex klar die Nase mit +172 gegenüber +135 Prozent vorn.

Erhellend ist auch ein Vergleich der Marktkapitalisierung zwischen einem einzelnen Vertreter der Tech-Aktien und allen börsengelisteten Aktiengesellschaften der Edelmetallindustrie. Aus den Renditevergleichen, den Bewertungen sowie den Zukunftsperspektiven, die im Bereich der Tech-Aktien von Zerschlagungsintentionen überschattet werden, ergibt sich auch durch die extrem asymmetrische Kapitalallokation enormes Umschichtungspotenzial zugunsten des Minensektors.

Fazit

Umso tiefer die Welt unaufhaltsam in den Schuldenstrudel gerät, umso interessanter wird eine Branche: die Geldproduzenten. Und damit sind nicht etwa die Zauberlehrlinge aus den Notenbankzentralen gemeint, sondern die Bergbauunternehmen, die das bewährte Geld der Vergangenheit und das verlässliche Geld der Zukunft aus der Erde schürfen. Gäbe es diese Branche nicht, würden den Anlegern eine interessante Investmentopportunität entgehen und die Möglichkeit, hart erarbeiteten Wohlstand auch in unsicheren Zeiten zu sichern, schwieriger. Auch die Weltwirtschaft und das Weltfinanzsystem können sich über das oft zu Unrecht verteufelte kosmische Geschenk der Edelmetalle freuen, genauso wie unsere Vorfahren, denen Gold und Silber durch unzählige Krisen half.

Dieser Megatrend, der seit Jahrtausenden funktioniert, verdient seinen Namen und die Unternehmen aus diesem Sektor verdienen trotz aller bekannten Risken zumindest einen Platz auf der Watchlist der Anleger. Wie interessierte Investoren ein Startportfolio in diesem Sektor aufbauen können, hatten wir bereits vor gut einem Jahr erläutert.

Die hier gezeigten Analysen stellen keine Anlageberatung dar und sind daher auch keine Empfehlung zum Kauf bzw. zum Verkauf eines Wertpapiers, eines Terminkontraktes oder eines sonstigen Finanzinstrumentes. Die Wertentwicklung der Vergangenheit bietet keine Gewähr für künftige Ergebnisse. Die bereitgestellten Analysen sind ausschließlich zur Information bestimmt und können ein individuelles Beratungsgespräch nicht ersetzen. Eine Haftung für mittelbare und unmittelbare Folgen aus diesen Vorschlägen ist somit ausgeschlossen.

Kommentare lesen und schreiben, hier klicken