Aktien von Goldminen gehören aktuell mit zu den spannendsten aber auch anspruchsvollsten Investments. Bei der Auswahl der Einzeltitel und der Zusammensetzung eines Aktienportfolios gilt es daher einige wichtige Besonderheiten zu beachten.

Goldminen – kein gewöhnliches Geschäft

Unternehmen, die wie Goldminen, Rohstoffe fördern, gehören zum Primärsektor einer Wirtschaft (Rohstoffgewinnung und Landwirtschaft). Die Bewertung solcher Unternehmen erfolgt an Hand spezifischer Kennziffern. Bei klassischen Aktiengesellschaften werden der Gewinn und der Buchwert ins Verhältnis zum Börsenwert gesetzt (KGV u. KBV). An Hand der Gewinndynamik (PEG) und der Dividendenrendite kann man diese Aktien dann mit anderen Aktien des gleichen Sektors (Peer Group) auf ihre Attraktivität hin vergleichen. Bei Goldminen greifen diese Parameter zu kurz.

Das Geschäftsmodell der Goldminen weist einige wesentliche Unterschiede zu Unternehmen aus dem Industrie- oder Dienstleistungssektor auf. Die Ressourcen einer Mine sind endlich und irgendwann ausgeschöpft. Dies kann fünf Jahre dauern oder 50 Jahre. Für die Existenz des Minenunternehmens ist es daher essenziell, permanent auch zukünftiges Geschäft durch Exploration oder Akquisition neuer Ressourcen zu sichern.

Entscheidend für ein Minenunternehmen sind zudem die Rohstoffpreise (z. B. der Goldpreis). Steigen diese an, können die Ressourcen gewinnbringend gefördert und verkauft werden. In dem Fall wandeln sich die nachgewiesenen Ressourcen in wirtschfatlich förderbare Reserven um. Die Reserven einer Mine sind daher für den Wert einer produzierenden Mine wichtiger als die Ressourcen. Explorern, die für ein Startportfolio nicht geeignet sind, ist es anders herum.

Ein Goldminen-Unternehmen sollte nicht höher als mit 50 Prozent der Reserven bewertet sein, also dem Gegenwert des Goldes im Boden.

Produktionskosten

Besonders wichtig zur Beurteilung der Rentabilität eines Minenunternehmens sind die Kosten, zu denen das Metall gefördert werden kann.

Die Cash Costs (CC) pro Unze Gold geben Aufschluss darüber, zu welchen operativen Kosten ein Minenunternehmen das Metall fördert.

Die umfangreichste Erfassung aller Kosten erfolgt durch die All In Sustaining Costs (AISC). Darin enthalten sind nicht nur die operativen Kosten der Goldförderung, sondern auch die für die Renaturierung und das Auffinden bzw. Ankaufen neuer Ressourcen aufzuwendenden Kosten. Das Unternehmen will ja auch nach dem Ausbeuten einer Mine weiter existieren und benötigt dazu neue Abbaugebiete.

Umso tiefer die AISC pro Unze Gold (31,1 Gramm) unter dem aktuellen Goldpreis liegen, umso sicherer ist das Investment in Bezug auf ein Insolvenzrisiko. Bei solchen Minen kann man davon ausgehen, dass sie über ausreichend freien Cashflow verfügen und einen geringen Kapitalbedarf aufweisen. Außerdem agieren sie betriebswirtschaftlich nachhaltig (Sustaining).

Basis-Investment

Im Einkauf liegt der Gewinn. Diese Kaufmannsweisheit gilt im Bergbausektor ganz besonders für die Minenfinanzierer. Diese Unternehmen sind eine Mischung aus Bank, Risikokapitalgeber und Metallhändler. Die im Fachjargon Streamer bzw. Royalties genannten Unternehmen geben Kapital als Vorfinanzierung z. B. an eine Kupfermine. Im Gegenzug erhält der Streamer den Strom an Bei-Produkten, die bei der Kupferförderung mit anfallen, wie z. B. Gold oder Silber.

Der Betreiber der Kupfermine kann mit dem Geld sein Kerngeschäft, die Kupfermine, in Betrieb nehmen. Finanziert wird der Minenaufbau durch den Vorschuss vom Streamer auf den „Beifang“ (Gold, Silber etc.). Der Streamer kümmert sich anschließend auch um die Vermarktung des Metalls. Der Vorteil für den Minenbetreiber ist, dass er für die Inbetriebnahme der Mine kein Fremdkapital aufnehmen und auch keine neuen Aktien ausgeben muss, was das Aktienkapital verwässern würde. Die Liquidität des Unternehmens wird geschont. Der Streamer kommt im Gegenzug sehr günstig an z. B. Gold und Silber (bis zu 80 Prozent unter dem Marktpreis).

Royalty-Verträge funktionieren ähnlich. Die Minenfinanzierer schließen Kontrakte mit Minenkonzernen ab und übernehmen die Vorfinanzierung der Mine aus eigenen Mitteln, vergleichbar einem Risikokapitalgeber. Im Gegenzug erhält das Royalty-Unternehmen aber keine Unternehmensanteile, sondern partizipiert an den Verkaufserlösen, sobald die Mine in Produktion geht.

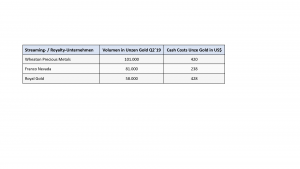

Da sich die Minenfinanzierer nicht um die Renaturierung und die Erweiterung der Ressourcen kümmern müssen, sind für die Gewinnspanne dieser Unternehmen nur die Cash Costs pro Unze Gold relevant.

Das Geschäftsmodell ist sowohl für die Minen als auch für die Finanzierer so vorteilhaft, dass es sich in den letzten Jahren deutlich ausgeweitet hat. Durch ihre sehr hohen Gewinnmargen und die damit verbundene sehr investorenfreundliche Dividendenpolitik, sind die Aktien der Minenfinanzierer sehr gut für ein Startportfolio geeignet.

Goldminen mit reduziertem Risiko

Ein wesentlicher Bestandteil eines Minenportfolios für Einsteiger sollten Minenunternehmen sein, die zu sehr moderaten Kosten Gold und Silber fördern. Idealerweise sollten diese Minen in politisch und sozial stabilen Regionen mit hoher Eigentumssicherheit liegen. Die Schuldenquote sollte gering und der freie Cashflow hoch sein. Wichtig ist darüber hinaus die Expertise des Managements, deren Reputation außer Frage stehen sollte (Weiße Weste), sowie die Ownership des Managements (Beteiligung am Unternehmen).

Handelbarkeit und Liquidität

Damit die Aktien zu günstigen Transaktionskosten erworben werden können, empfiehlt es sich, nur in Goldminen-Werte zu investieren, die auch in Deutschland, z. B. in Berlin, Stuttgart oder Frankfurt, gehandelt werden. Ein Primär-Listing der Aktien sollte aber auch an den größten Handelsplätzen der Welt für Minenaktien gegeben sein: an der Toronto Stock Exchange (TSE) bzw. an der New York Stock Exchange (NYSE) oder im US-Computerhandel (NASDAQ). Damit ist die potenzielle Nachfrage der Investoren deutlich höher, als wenn ein Listing z. B. nur in London vorliegt.

Musterportfolio

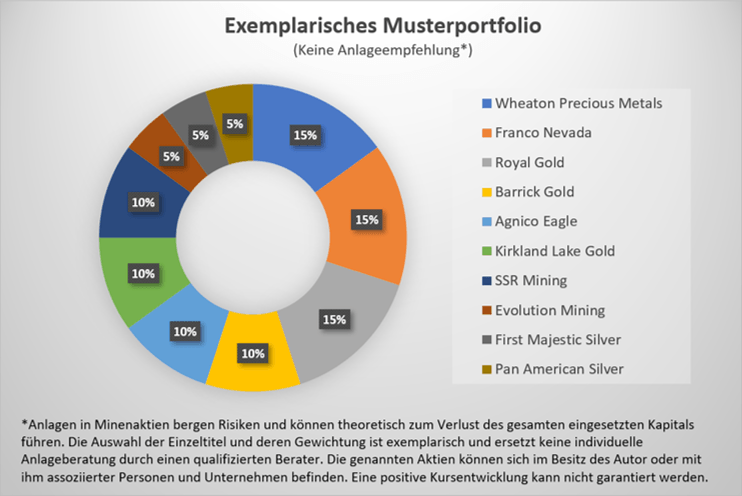

Mehr als zehn Aktien machen in einem Startportfolio für Privatanleger wenig Sinn. Die Balance zwischen Risikostreuung und Übersichtlichkeit in Sachen Unternehmensnews bleibt so gewahrt.

Weniger als fünf Aktien sollten unter dem Aspekt des Klumpenrisikos jedoch nicht allokiert werden.

Das unten dargestellte exemplarische Musterportfolio zeigt eine Beispielallokation aus Minenfinanzieren, Gold- und Silberminen. Deses beispielhafte Startportfolio ist jedoch nicht als Anlageempfehlung zu verstehen. Die potenziellen Risiken bei Minenunternehmen sind erheblich und reichen von unternehmensspezifischen Risiken (Betrug, Missmanagement, Pech, etc.) über politische Risiken (Enteignung, Teilenteignung, Lizenzentzug, Auflagenerhöhung etc.), soziale Risiken (Streiks, Unruhen, etc.) bis hin zu höherer Gewalt (Grubenunglücke, Kriege, Naturkatastrophen, etc.). Lassen Sie sich daher bitte vor einem Investment von fachkundigen Anlagestrategen individuell beraten.

Fazit:

Wenn Sie sich für Minenaktien interessieren, sollten Sie sich mit der Materie und den Spezifika dieses Sektors beschäftigen. Die Aussichten für Minenunternehmen verbessern sich zunehmend in einem Umfeld steigender Edelmetallpreise, globaler Geldschwemme und historisch niedrigen Zinsen. Doch auch die Risiken sind nicht zu unterschätzen, weshalb eine Streuung über mehrere Unternehmen, Förderregionen und Metalle (Gold, Silber, Palladium, Platin) sinnvoll ist. Viele Minenaktien sind bereits nach konventionellem Bewertungsmaßstab recht hoch bewertet, weshalb dem Investment in diesen Sektor eine positive Erwartungshaltung in Bezug auf weiter steigende Edelmetallpreise zugrunde liegen sollte. Bitte lassen Sie sich professionell beraten, welcher Anteil an Minenaktien gemessen an Ihrem liquiden Vermögen für Sie in Frage kommt.

Kommentare lesen und schreiben, hier klicken

Pingback: Goldminen - so bauen Sie ein Startportfolio auf - finanzmarktwelt.de - Money Office News

Pingback: Goldminen - so bauen Sie ein Startportfolio auf - finanzmarktwelt.de - Counternet News

@Hannes Zipfel

Ihre Artikel zu den Edelmetallen und Goldminen sind sehr hilfreich und zeigen, dass Sie etwas von dem Thema verstehen und Sie können die Informationen auch gut vermitteln.

Was mir nicht gefällt, sind Ihre Schlusssätze „Lassen Sie sich daher bitte vor einem Investment von fachkundigen Anlagestrategen individuell beraten“ und „Bitte lassen Sie sich professionell beraten, welcher Anteil an Minenaktien gemessen an Ihrem liquiden Vermögen für Sie in Frage kommt“. An diese Empfehlungen glauben Sie doch selbst nicht und sie dienen einzig Ihrer Absicherung. Wer diesen Ratschlägen folgt, ist zu 98% verraten und verkauft und das wissen Sie auch! Dem unbedarften Anleger erweisen Sie mit solchen Empfehlungen wahrlich einen Bärendienst.

@Hesterberg: Ich verstehe Ihren Unmut bezüglich meiner relativierenden Formulierungen. Ich kann Ihnen aber versichern, dass diese Hinweise nicht im Zusammenhang mit meiner Überzeugung zu sehen sind, sondern ausschließlich mit der Gesetzeslage zu tun haben. Ich darf Ihnen aus rechtlichen Gründen keine konkreten Anlageempfehlungen aussprechen sondern nur meine persönliche Meinung darlegen. Ich würde sonst voll für alle Ihnen eventuell und irgendwann aus Empfehlungen resultierenden Verlusten haften müssen. Daher mein Hinweis auf zugelassene und qualifizierte Berater, die Ihre Risikopräferenz kennen und zu jeder Beratung ein Beratungsprotokoll anfertigen. Diese gesetzeskonforme Vorgehensweise ist über das Medium Finanzmarktwelt.de gar nicht möglich und ich bin auch kein zugelassener Vermögensberater oder Vermögensverwalter nach Kreditwesengesetz (KWG).

@Hannes Zipfel

Vielen Dank für Ihre Antwort. Ich verstehe gut, dass Sie jeglichen Haftungsrisiken aus dem Weg gehen wollen. Das wollte ich an Ihrer Stelle auch. Nach meinem Kenntnisstand müssen Sie aber auf keine Berater verweisen, sondern nur darauf hinweisen, dass es sich um ihre persönliche Meinung und um keine Anlageberatung handelt. Fast alle angeblich fachkundigen Anlage- und Vermögensberater sind nämlich weder so unabhängig wie sie oft vorgeben, noch stehen die Interessen des Kunden im Vordergrund und Beratungsprotokolle bestehen aus juristisch unanfechtbaren Pauschalsätzen. Der ursprünglich durch Beratungsprotokolle angedachte Kundenschutz ist längst zur Farce verkommen.

@Hesterberg. Hannes Zipfel ist ein absoluter Investmentprofi. Googeln Sie mal seine beruflichen Stationen, als leitender Manager bei Consors in der Anlagestrategie, als Vorstand und Chefökonom bei verschiedenen Firmen zum Beispiel in der GoldSilberShop.de GmbH, als Autor von Monatspublikationen und noch einiges mehr. Der Volkswirt weiß genau, wovon er schreibt.

@Stefan K.

Den beruflichen Werdegang von Hannes Zipfel kannte ich nicht, aber die herausragende Qualität seiner Publikationen (insbesondere rund um das Thema Gold) war mir gleich aufgefallen. Gerade deshalb ärgert es mich ja, wenn jemand wie er sich aufgrund deutscher Gesetze für den Anlegerschutz dazu genötigt sieht, auf „Berater“ zu verweisen, die seiner Beratungsqualität meist nicht ansatzweise das Wasser reichen können.

Ich halte selbst einige Werte aus Herrn Zipfels Musterportfolio und bin mit deren Entwicklung bestens zufrieden.