Kann das Geschacher um die Schuldenobergrenze der USA (debt limit) dazu führen, dass die US-Notenbank Fed aufhören muß, das sogenannte „quantitative tightening“ zu betreiben (also ihre Bilanzreduzierung zu betreiben)? Bislang ist die Bilanzsumme der Fed weniger geschrumpft als von der US-Notenbank selbst angekündigt (derzeit 8,5 Bllionen Dollar) – eigentlich wollte die Fed bis zu 95 Milliarden Dollar pro Monat reduzieren.

Die Fed und die Schuldenobergrenze der USA: Schluss mit Bilanzreduzierung?

Das Programm zur quantitativen Straffung (QT; Bilanzreduzierung) der US-Notenbank Fed läuft Gefahr, vorzeitig beendet zu werden, da die US-Politiker in Washington über die Anhebung der Staatsschuldengrenze streiten, so die Meinung einiger Ökonomen und Anleihemarktteilnehmer. Darüber berichtet nun Bloomberg.

Indem die US-Notenbank Fed ihr Anleiheportfolio um bis zu 95 Milliarden Dollar pro Monat reduziert, entzieht sie dem US-Finanzsystem Liquidität und ergänzt damit ihre Zinserhöhungen im Kampf gegen die Inflation. Ein vorzeitiges Ende des QT könnte daher der US-Wirtschaft eine gewisse Erleichterung verschaffen.

Durch eine Reihe komplexer Reaktionen könnten die Einschränkungen, die dem Finanzministerium durch die Schuldengrenze auferlegt werden, die Auswirkungen des QT im Laufe dieses Jahres noch verstärken.

Es besteht das Risiko, dass die Fed gezwungen sein könnte, das QT früher als geplant zu beenden

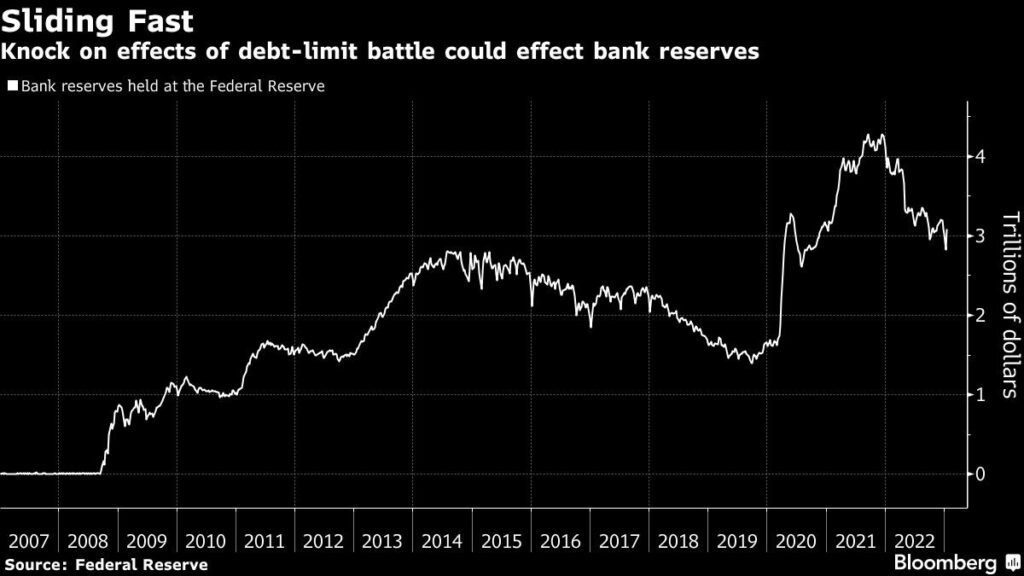

Die Reserven der Geschäftsbanken, die bei der Fed geparkt sind, bilden einen Teil der finanziellen Grundlage der USA. Als der erste Versuch der Fed mit QT dazu führte, dass sie in den Jahren 2018 und 2019 schrumpften, kam es zu einem Abverkauf bei Aktien und zu einem Zusammenbruch der Geldmärkte. Die durch das Schuldenlimit ausgelöste Dynamik könnte dazu führen, dass die Reserven in diesem Jahr noch schneller schrumpfen – und das Ende des QT möglicherweise vorverlegt wird, selbst wenn die USA einen Zahlungsausfall vermeiden.

„Es ist ein komplizierender Faktor, weil wir einfach nicht wissen, wie sich all diese Dinge gegeneinander aufrechnen werden“, sagte Blake Gwinn, Leiter der US-Zinsstrategie bei RBC Capital Markets. „Es gibt wirklich zwei große Quellen der Unsicherheit in diesem Prozess. Wir wissen weder, was die richtige Höhe der Reserven ist, noch wie lange es dauern wird, um dorthin zu gelangen“, sagte er. Und das Schuldenlimit „sorgt für zusätzliche Ungewissheit über das Tempo, mit dem wir dieses Endniveau erreichen“.

All dies stellt eine große Veränderung gegenüber der Situation vor wenigen Wochen dar, als die Fed zu dem Schluss kam, dass der Abbau des Anleiheportfolios laut Protokoll der Dezembersitzung „reibungslos verläuft“.

Dieser Abflussprozess kann die Liquidität über zwei wichtige Kanäle schrumpfen lassen: Bankreserven und die so genannte Reverse Repurchase Facility (RRP), die als Parkplatz für Geldmarktfonds dient. Es kann einen Unterschied machen, welcher der beiden Kanäle schrumpft, denn die Reserven spielen nach Ansicht von Wirtschaftswissenschaftlern eine größere Rolle bei der Unterstützung der Kreditvergabe in der Wirtschaft.

Wenn das Finanzministerium seine Barmittel abbaut und später in diesem Jahr damit beginnen muss, den Verkauf von Staatsanleihen einzuschränken, wird das Angebot an Schatzanweisungen für Geldmarktfonds geringer. Das bedeutet, dass sie wahrscheinlich mehr in der Reverse-Repo-Fazilität parken müssen.

Das könnte dazu führen, dass der andere von der QT der Fed betroffene Kanal – die Bankreserven – schneller schrumpft.

„Die gesamte Liquidität wird in die Reverse-Repo-Fazilität der Fed fließen“, sagte John Velis, Devisen- und Makrostratege bei BNY Mellon. „Das wird die Reserven senken“. Und „wenn die Reserven gefährlich niedrig werden, könnte es auf den Märkten zu einem Schluckauf kommen“, warnte er.

Auswirkungen des Streits um das Schuldenlimit könnten sich auf die Bankreserven auswirken

Der Fed-Vorsitzende Jerome Powell hat in letzter Zeit keine Aktualisierung des voraussichtlichen QT-Zeitplans der Zentralbank angeboten. Im vergangenen Juli sagte er, dass das Modell der Fed darauf hindeutet, dass es zwei bis zweieinhalb Jahre dauern könnte, bis die Bankreserven auf ein „neues Gleichgewichtsniveau“ zurückgehen, nachdem sie während der Pandemie-Ära der Fed-Lockerung in die Höhe geschnellt waren.

Der Präsident der Federal Reserve Bank of New York, John Williams, sagte letzte Woche, dass die Fed die Risiken im Zusammenhang mit der Schuldengrenze und der potenziellen Volatilität der Reservesalden im Auge behalten.

„Das sind eindeutig Dinge, die wir untersuchen und sicherstellen, dass wir sie durchdenken“, sagte er gegenüber Reportern. Dennoch rechnete er nicht mit einem früheren Ende der QT als erwartet und verwies auf den Überschuss an Mitteln in der RRP-Fazilität, die noch abgebaut werden können. „Es ist ein Prozess, der Zeit brauchen wird, und wir werden ihn natürlich genau beobachten“, sagte er.

Subadra Rajappa, Leiter der US-Zinsstrategie bei der Societe Generale SA, sagte, dass „wenn das Geld nicht, wie von der Fed erwartet, aus dem Reverse-Repo-Programm abfließt, die Reserven knapp werden könnten“.

Warnzeichen

Die Präsidentin der Fed von Dallas, Lorie Logan, die zuvor bei der New Yorker Fed für das Bilanzmanagement zuständig war, merkte letzte Woche an, dass die neue ständige Rückkaufsfazilität der Fed, die es Unternehmen ermöglicht, sich bei Bedarf Barmittel zu leihen, als Rückhalt dienen könnte, falls die Reserven plötzlich zu niedrig werden.

Diese Fazilität ist noch nicht erprobt und unterliegt Obergrenzen, könnte aber möglicherweise als Frühwarnsignal für eine Verknappung der Reserven dienen.

Die Reserveguthaben der Banken bei der Fed sind bereits um rund 900 Milliarden Dollar auf etwa 3,1 Billionen Dollar gesunken. In nächster Zeit werden sie wahrscheinlich etwas ansteigen, da das Finanzministerium seine Bargeldbestände bei der Fed abbaut. Sobald dieser Prozess abgeschlossen ist, werden sie wahrscheinlich wieder sinken.

Lesen Sie auch

Einige Beobachter der Fed hatten schon vor dem jüngsten Drama um die Schuldenobergrenze mit einem Ende des Abflusses von Anleihebeständen zu einem bestimmten Zeitpunkt in diesem Jahr gerechnet. Dies ist Teil einer breiter angelegten Debatte darüber, ob die Fed angesichts der weit verbreiteten Erwartung einer einsetzenden Rezession die Straffung der Geldpolitik aufgeben und zu einer Lockerung übergehen muss.

Knifflige Lösung

Ironischerweise könnte eine endgültige Beendigung der ausweglosen Situation um die Schuldenobergrenze einen noch stärkeren Einfluss auf die Bankreserven haben. Sobald das Finanzministerium freie Hand hat, wird es wahrscheinlich eine massive Serie von Wechselverkäufen starten, um Bargeld zu beschaffen – und dabei so viel Geld einsammeln, dass es zu einem starken Rückgang der Bankreserven führen könnte.

Beobachtern zufolge könnte das Angebot an Schatzwechseln über mehrere Monate hinweg um 500 bis 800 Milliarden Dollar ansteigen.

Gleichzeitig könnten die Reserven einen Schub erhalten, wenn die Banken beginnen, intensiver um Einlagen zu konkurrieren, wodurch Barmittel aus Geldfonds und der Reverse-Repo-Fazilität abgezogen werden, so Derek Tang, ein Wirtschaftswissenschaftler bei LH Meyer. Er erwartet, dass das QT bis 2024 andauern wird. Auf dieses Szenario haben in der vergangenen Woche mehrere Fed-Vertreter hingewiesen.

„Die Fed scheint zuversichtlicher zu sein, dass der Markt die Liquidität dort umverteilen wird, wo sie benötigt wird“, so Tang.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken

Pingback: Aktuelles vom 25.01.2023 | das-bewegt-die-welt.de