Steigende Arbeitslosigkeit, hohe Immobilienpreise und ein Verschuldungsgrad wie zu Zeiten der Weltfinanzkrise mahnen zur Vorsicht bei dem Erwerb von Wohneigentum. Die aus der Corona-Pandemie resultierenden Risiken sind noch nicht abschätzbar, was aktuell zu deutlicher Zurückhaltung bei Investitionen in deutsches Betongold führt.

Die Corona-Krise könnte zur Nadel für die Immobilienblase werden

Nicht nur die Gesamtwirtschaft leidet enorm unter den Eindämmungsmaßnahmen gegen die Corona-Pandemie, sondern auch der bis vor kurzem noch boomenden Immobiliensektor in Deutschland. Vor allem in den bisherigen Wachstumsregionen und den großen Ballungszentren droht ein Käuferstreik. Wie stark allein die Baubranche in Mitleidenschaft gezogen wurde, zeigt die Unterkomponente „Bauhauptgewerbe“ im jüngsten ifo-Geschäftsklima für Deutschland vom 24. April: Mit -17,6 Punkten ist der Indexwert gegenüber dem Vormonat März um 22,6 Punkte förmlich kollabiert. Die Geschäftserwartungen brachen noch stärker auf -50 Punkte ein. Das ist der niedrigste jemals gemessene Wert und Ausdruck eines tiefen Pessimismus in der gesamten Branche. Was auch nachvollziehbar ist, wenn man bedenkt, dass gerade auf die Immobilienwirtschaft sehr große Herausforderungen zukommen und sich bereits vor der Corona-Krise die Anzeichen für eine Immobilienblase verdichtet hatten.

Käuferstreik, Mietausfälle und hohe Verschuldung

Durch den Shutdown kam es gleich zu einem ganzen Bündel an Hemmnissen für den Immobilienmarkt: die Stundung von Mietschulden, das Verbot von Zwangsräumungen, die Ausgangs- und Kontaktbeschränkungen sowie die signifikanten Einkommenseinbußen. Diese Gemengelage ist Gift für den vor allem in Ballungsräumen bereits vor der Krise heiß gelaufenen Markt. Auch nach der Lockerung der Eindämmungsmaßnahmen gegen das Virus bleibt der Markt durch aufgelaufene Mietschulden und eingetrübte Einkommensperspektiven belastet. Die Zahl der Zwangsverkäufe droht im Zuge nicht bezahlter Mieten deutlich anzusteigen, da viele Wohnungseigentümer die Miete fest zur Bedienung von Hypothekendarlehen eingeplant haben. Potenzielle Käufer halten sich außerdem zurück, da sich ihre Einkommensperspektiven deutlich eintrüben. Zudem verschärfen die Banken wegen der sich verschlechternden Konjunkturlage ihr eigenes Risikomanagement, was zu restriktiverer Vergabe von Hypothekendarlehen führt.

Schon vor der Corona-Keise stand die Ampel für die Immobilienblase auf Gelb

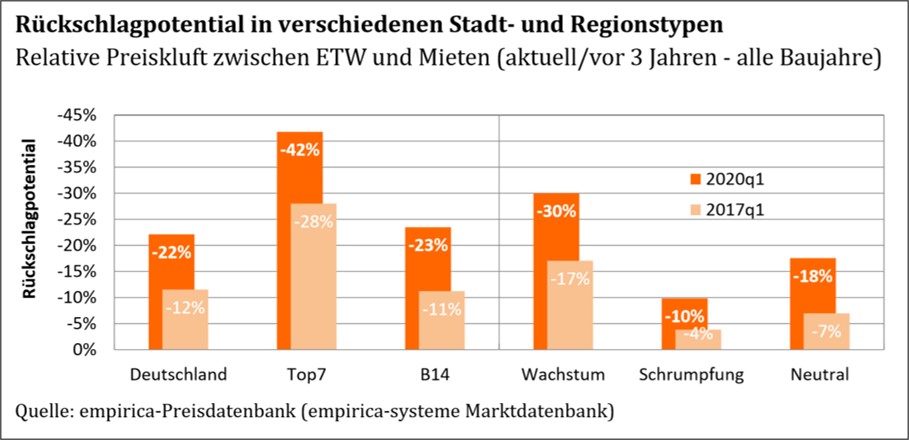

Gemäß dem Blasen-Index Q1/2020 der empirica-Preisdatenbank aus dem April dieses Jahres bewegen sich sowohl der Gesamtindex als auch der Index für die Wachstumsregionen in Deutschland deutlich über dem normalen Niveau im Bereich „Blasengefahr“. Das Rückschlagpotenzial für die Preise hat sich signifikant im Vergleich zu 2017 erhöht und beträgt in den Top 7-Regionen mittlerweile 42 Prozent.

Der Hauptgrund für die gestiegene Gefahr eines Platzens der Immobilienblase ist laut den Verfassern der Studie aber nicht ein Überangebot an Eigentumswohnungen (Wohnungsüberschuss), sondern der sich über die letzten Jahre aufgebaute Verschuldungsgrad. Besorgniserregend sei vor allem das Tempo der Neuverschuldung. So lagen die ausstehenden Baukredite zum Ende des ersten Quartals 2020 erstmals seit fünf Jahren wieder nachhaltig über 40 Prozent des deutschen Bruttoinlandsprodukts.

Auch die vom Verband Deutscher Pfandbriefbanken (vdp) erfassten Neukreditzusagen wuchsen seit etwa zwei Jahren mit deutlich erhöhtem Tempo. Sollte es wie von der Bundesregierung erwartet in diesem Jahr zu einem BIP-Rückgang in Höhe von 6,3 Prozent kommen, würde dies den Kreditbestand auf 42,7 Prozent erhöhen. Dies entspräche einem Wert, der seit der Finanzkrise nicht mehr erreicht wurde. Die Verfasser der empirica-Studie sagen dazu: „Normal waren solche und höhere Werte sonst nur im Rahmen des Aufbau-Ost, der allerdings nicht für alle Marktteilnehmer glimpflich ausging. Leipziger Eigentumswohnungen (ETWs) waren in den 1990-er Jahren so teuer wie in München.“

Bereits im Herbst letzten Jahres, also noch lange vor der Corona-Krise, warnte das Deutsche Institut für Wirtschaftsforschung (DIW) vor der Gefahr einer sich in Deutschland bildenden Immobilienblase. Bis zum Ende des Jahres 2019 sahen die Experten die Gefahr für eine Immobilienblase bis auf 84 Prozent ansteigen. Die Berliner Forscher hoben ebenfalls besonders das Verhältnis zwischen Kreditvergabe und BIP als größtem Risiko neben der ambitionierten Preisentwicklung hervor. Die Ampel für das Platzen der Immobilienblase setzten die Ökonomen im September 2019 auf Gelb. Sollte es in Deutschland jedoch zu einer Rezession kommen, dann würde die Ampel sehr schnell auf Rot springen – Et voilà!

Fazit und Ausblick

In den letzten 10 Jahren hat sich in Deutschland in den Ballungszentren die Gefahr einer Immobilienblase deutlich erhöht. Niedrige Zinsen, mangelnder Wohnraum, Spekulation und der zunehmende Wunsch nach Wohneigentum haben die Preisentwicklung aber eben auch die Verschuldung stark befeuert. Mit dem heftigsten Wirtschaftseinbruch seit dem Bestehen der Bundesrepublik könnte sich vor allem das hohe Verschuldungsniveau gemessen am BIP für den Markt nun rechnen. Sollten sich die vor allem fremdfinanzierten Käufe von Wohneigentum reduzieren, sind die aktuellen Preise nicht mehr aufrechtzuerhalten. Sehr schnell könnte es wie bei früheren Immobilienabschwüngen zu einem Dominoeffekt kommen, bei dem Zwangsverkäufe und abwartende Käufer die Preise immer weiter nach unten ziehen.

Noch sehen die Verfasser der empririca-Studie keinen Grund zur Besorgnis. Allerdings wird explizit darauf hingewiesen, dass die weitere gesamtwirtschaftliche Entwicklung wegen der Corona-Krise schwer prognostizierbar ist. Sollte es zu einer sehr langsamen Konjunkturerholung oder gar einer zweiten Pandemie-Welle kommen, wird sich dies auch auf die Schuldentragfähigkeit von Eigenheimbesitzern auswirken. Ein rascher Wandel vom Verkäufermarkt zum Käufermarkt könnte die historisch hohen Bewertungen schnell abschmelzen lassen.

Hoffnung besteht lediglich in der ultralaxen Geldpolitik der Europäischen Zentralbank und ihrer Versorgung der Geschäftsbanken mit ausreichend billiger Liquidität. Dennoch ändern sich durch die Corona-Krise auch die Bedingungen am Immobilienmarkt spürbar. Potenzielle Käufer sollten dies berücksichtigen und preisbewusster kaufen, ohne blind auf weiter steigende Preise zu hoffen. Die Gefahr des Platzens der Immobilienblase in Deutschland ist durch die aktuelle Krise deutlich angestiegen.

Kommentare lesen und schreiben, hier klicken

Ich bin mir da nicht sicher.

Man muss unterscheiden.

Wir hatten eine Preisblase.

Keine Finanzierungsblase. Selbst diese irren Preise wurden mit durchschnittlich mehr Eigenkapital finanziert als irgendwo sonst außerhalb Mitteleuropas.

Und das zu verdammt niedrigen Zinsen, oft zu extrem langen Laufzeiten. Billiger eine Ersatzwohnung anzumieten ist da oft kaum realistisch. Und Deutsche haben ein anderes Verhältnis zum Eigenheim als zB Amerikaner, die eiskalt das Haus an die Bank zurückgegeben haben wenn der Marktwert unter den Restkredit sank. Das ist in Deutschland so sehr unüblich und kaum denkbar.

Ein Haus oder eine Wohnung kauft man einmal im Leben, fürs Leben, das ist der Regelfall.

Also die Preise können stagnieren und etwas sinken. Im Neugeschäft. Klar. Wäre sogar seltsam wenn nicht, ist ja schließlich Rezession.

Aber die bestehenden Finanzierungen werden stabil bleiben und davon ausgehend auch wenig Notverkäufe.

Was denn für eine Immobilienblase? Man muss hier immer wiederkehrend diese Falschanalyse lesen. „IN DEUTSCLAND EXISTIERT KEINE IMMOBILIENBLASE“. Es gibt sogar Berechnungen, nachdem die Immobilien im Vergleich zu anderen Ländern hier sehr günstig sind, auf dem Land teilweise sportbillig. In Deutschland sind in der Mehrzahl die Immobilen sehr konservativ für mindestens 10 Jahre finanziert. Das ist nicht so, wie Z.B. in den USA. Dort läuft dieser Markt grundlegend anders und ist sehr Konjunkursensitiv.

Man vergleiche nur mal den Hypothekenzins hier mit dem in den USA. Der Tiefpunkt dort lag für 10-jährige bei 4..5%, hier jedoch bei 0,5%! Also einem Zehntel! Ja was soll man da noch sagen? Das war der hinterhältigste Honigtopf der Gelddrucker seit Jahrtausenden. Bisher ist in der Finanzgeschichte noch jede, aber wirklich jede Blase geplatzt. Und nun ist die Stunde der Wahrheit da. Das Knirschen war im Oktober schon zu hören, und zwar am Repomarkt. Also lange vor Corona.

Viel Glück allen, die sich in die Falle hineinlocken ließen. Ihr werdet es dringend brauchen.

Corona ist also an gar nichts schuld. Sondern hat nur der Blase, die bereits durch das Eigengewicht am Platzen war, noch einen Tritt verpasst. Die Massen lernen es eben nie, dass man durch das Abholen von Falschgeld nicht wohlhabend werden kann. Sondern nur andere schädigt, die zufällig das gleiche Geld in der Tasche haben.

So sehe ich das auch: Das Coronavirus war die mikroskopisch kleine Stechmücke die in die gigantisch große Blase reingestochen hat und diese damit zum Platzen gebracht hat. Anschnallen ist jetzt angesagt!

Pingback: das-bewegt-die-welt.de

Ein Platzen der Immobilienblase ist durchaus vorstellbar, aber nur, falls die Wirtschaft innerhalb der nächsten Monate noch nicht zur Normalität zurückkehren kann (also z.B. im Falle einer zweiten Infektionswelle). Ansonsten kommt es schlimmstenfalls zu einer Verlangsamung der Markttätigkeit, bevor die niedrigen Zinsen und die Wohnraumknappheit den Immobilienmarkt wieder beleben.

Da hat der geschätzte Herr Zipfel einen gewissen Widerspruch.Wenn er meint wie beim kürzlichen Artikel über den FED Put ,dass die Notenbanken immer u.Alles retten werden ,wird auch der Immobilienmarkt halten.Denn wenn der Immo-Markt crashen würde, würde automatisch der als uncrashbar gehaltene Aktienmarkt mitgerissen. ( Immokrise 2008 in USA lässt grüssen )

Zudem ist der Immomarkt sehr träge u.wirklich mit realen Werten hinterlegt. Klar, Wertschwankungen sind möglich, aber was stört mich das, wenn ich sowieso nicht verkaufen will.Es gibt auf Immos auch keine Optionen u.Derivate u.somit auch keine schnellen u.übertriebene Wertschwankungen.

Zudem wird auch in der grössten Krise gewohnt, auch wenn das Sozialamt bezahlt.Während wir gerade erleben,das gewisse Branchen wie Reisen u.s.w. total einbrechen können u.entsprechende Aktien viel riskanter sind. Zudem ist ja dank den Tiefstzinsen mieten teurer als kaufen.

Der Immocrash in den USA ging gemächlich vonstatten u.hatte sich nach 4Jahren wieder erholt.

Es wurde auch schon erwähnt, dass die Banken bei der Immofinanzierung genau wegen dieser Erfahrung sehr zurückhaltend waren ,während die riskanten Aktien sehr oft mit Krediten ( ghebelt) belehnt sind.

Ich bewege mich seit 37 Jahren in diesem Markt ,habe Hypozinen bis10%erlebt u.bin froh ,dass ich nie etwas verkauft habe. Sehr oft gibt es selbsternannte Spezialisten die über Immobilien Sachen schreiben die weder Hand noch Fuss haben. Auffallend auch ,dass grosse Versicherungen u.Anleger erst in letzter Zeit bei hohen Preisen in diesen Markt einstiegen ( Tiefe Zinsen) während ich meine Baracken bei höheren Zinsen u.tieferen Preisen kaufte.