Die Nullzinsphase, die fegt dank mangelnder Zinsmarge die Gewinne der Banken weg. Angeblich. Die Sparkassen hatten vor Kurzem mit ihren Zahlen für 2018 bewiesen, das man trotzdem glänzend verdienen kann (wir berichteten). Unser Titel lautete „Trotz Nullzinsphase? Warum die Sparkassen glänzend verdienen!“ Heute sagen wir, dass die Volksbanken neben den Sparkassen eben noch glänzender verdienen!

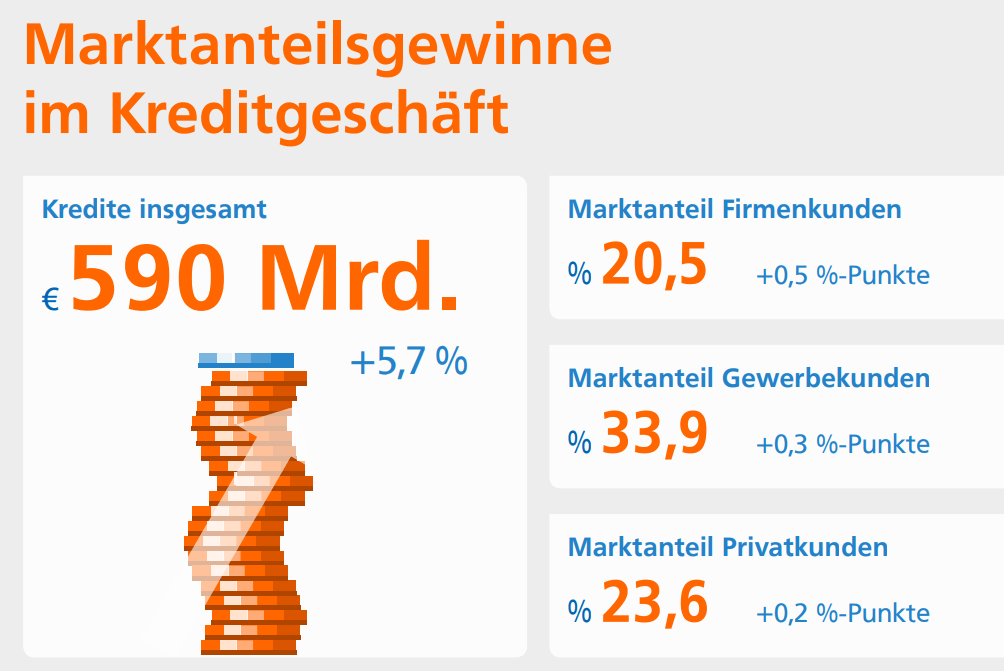

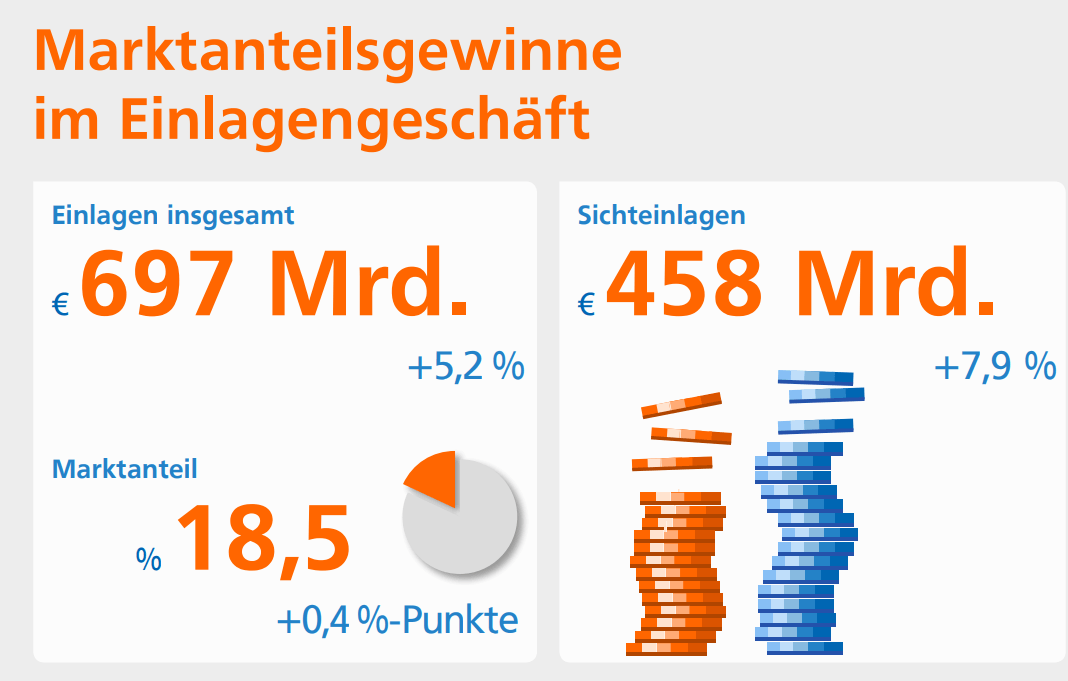

Die Sparkassen machten 2,2 Milliarden Euro Nettogewinn. Und die Volksbanken kommen laut aktueller Info ebenfalls auf 2,2 Milliarden Euro. Aber wenn man die Größenordnungen vergleicht, sind die Volksbanken offenbar besser am Wirtschaften. Denn sie hatten zu Ende 2018 ein offenes Kreditvolumen von 590 Milliarden Euro, während es bei den Sparkassen 823 Milliarden Euro waren. Die Volksbanken hatten ein Einlagenvolumen von „nur“ 697 Milliarden Euro, die Sparkassen von 950 Milliarden Euro. Also war die „Verfügungsmasse“ für die „Produktion“ von Zinsgewinnen und Provisionen bei den Volksbanken spürbar kleiner, aber man konnte genau so viel Gewinn machen wie die Roten.

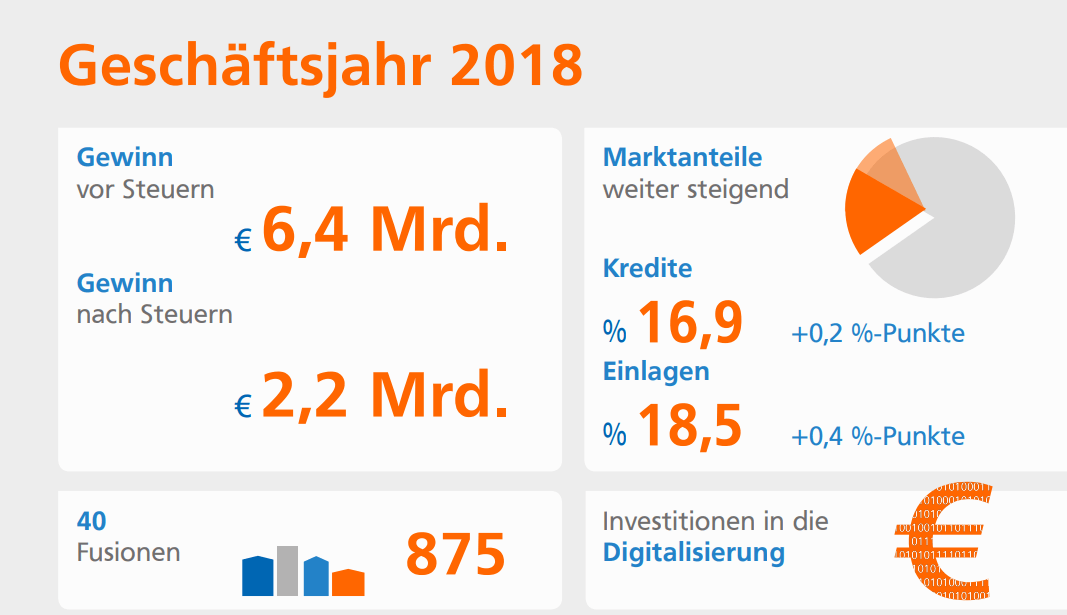

Zu den „Volksbanken“ zählen die Volksbanken und Raiffeisenbanken, Sparda-Banken, PSD Banken und genossenschaftlichen Spezialinstitute. Wie die gesamte Branche auch, bauen die Volksbanken weiter Banken und Filialnetz ab. Da es hier besonders viele winzige Institute gibt, kam es auch in 2018 wieder zu Fusionen. Die Zahl der Volksbanken verringerte sich in 2018 durch Fusionen um 40 auf 875 Institute. Die aggregierte Bilanzsumme aller Genossenschaftsbanken liegt mit einem Plus von 4,9 Prozent bei nunmehr 935 Milliarden Euro. Die Kernkapitalquote kletterte um 0,15 Prozentpunkte auf 15,0 Prozent (guter Wert in Relation zur DB und anderen!). Hier einige wichtige Daten aus der aktuellsten Veröffentlichung für 2018 im Wortlaut:

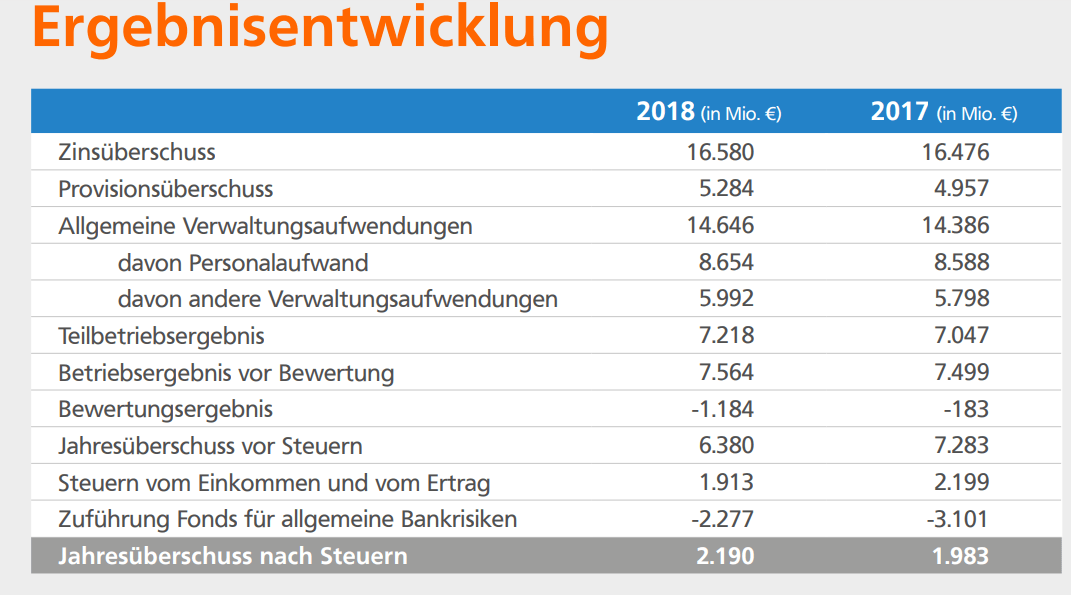

Das Betriebsergebnis vor Bewertung betrug im Jahr 2018 7,6 Milliarden Euro beziehungsweise 0,83 Prozent der durchschnittlichen Bilanzsumme. Aufgrund der Abschreibungen auf Wertpapiere infolge der erhöhten Marktvolatiliät am Jahresende und der Bildung von Vorsorgereserven im Bewertungsergebnis reduzierte sich der Jahresüberschuss vor Steuern auf 6,4 Milliarden Euro. Die Steuern vom Einkommen und vom Ertrag erreichten 1,9 Milliarden Euro nach 2,2 Milliarden Euro 2017. Dem Fonds für allgemeine Bankrisiken haben die Genossenschaftsbanken im Jahr 2018 2,3 Milliarden Euro zugeführt. Die bereits solide Eigenkapitalausstattung der Institute wurde durch diese Dotierung erneut gestärkt. Nach Steuern verbleibt damit ein voraussichtlicher Jahresüberschuss von 2,2 Milliarden Euro.

Der Zinsüberschuss stieg leicht um 0,6 Prozent auf 16,6 Milliarden Euro. In Relation zur durchschnittlichen Bilanzsumme reduzierte sich die Zinsspanne im Niedrigzinsumfeld um 0,08 Prozentpunkte auf 1,82 Prozent. Der Provisionsüberschuss legte um 6,6 Prozent auf 5,3 Milliarden Euro zu. Trotz eines konsequenten Kostenmanagements sind die Verwaltungsaufwendungen um 1,8 Prozent auf 14,6 Milliarden Euro gestiegen. Darin enthalten sind höhere Personalaufwendungen aufgrund der zum August 2018 geltenden Tariferhöhungen. Aber auch die anderen Verwaltungsaufwendungen stiegen um 3,4 Prozent auf 6 Milliarden Euro. Hier wirken sich die Investitionen, die im Rahmen der Digitalisierungsoffensive angestoßen wurden, sowie Mehrkosten aufgrund der Umstellung des IT-Bankverfahrens aus. Die Aufwands-Ertrags-Relation (Cost-Income-Ratio) verbesserte sich leicht um 0,1 Prozentpunkte auf 67,0 Prozent.

Über alle Kundengruppen hinweg wuchs das Kreditgeschäft um 5,7 Prozent auf 590 Milliarden Euro. Der Marktanteil verbesserte sich um 0,2 Prozentpunkte auf 16,9 Prozent. Gleichzeitig wuchsen die Kundeneinlagen um 5,2 Prozent auf 697 Milliarden Euro. Der Marktanteil konnte weiter um 0,4 Prozentpunkte auf 18,5 Prozent ausgebaut werden.

Die gestrige Präsentation der Volksbanken-Zahlen. Foto: BVR

Kommentare lesen und schreiben, hier klicken

Mal sehen, ob sich das für mich als Genossenschaftsmitglied positiv bei der nächsten Dividendenausschüttung bemerkbar macht ;)

Seit Draghis Kahl- und Rundumschlag in 2014 ist die Dividende ja auf 5% gesunken, trotz steigender Gewinne. Aber schließlich fegt seither die Nullzinsphase ja die Gewinne weg. Angeblich…

Mal sehen, ob Markus Krall Recht behält. Wäre mir jedenfalls lieber, wenn er sich täuschen würde.

Ist die Dame auf dem Foto mit ihren beiden Schoßhunden zur Rechten und zur Linken eine Quotenfrau? Sieht eigentlich nicht danach aus. Das könnten sich doch Nahles, Eckart und Konsorten als Beispiel nehmen. So eine wie die hier wiegt doch glatt zwei Kerle auf. Wozu brauchen wir da noch Quoten?