Schon drei Mal dieses Jahr hatte Donald Trump per Twitter bei der OPEC gebettelt und auch gedroht. Der Ölpreis müsse endlich runterkommen, und deswegen müsse die OPEC mehr Öl auf den Weltmarkt bringen (mehr Angebot = sinkende Preise). Diese Drohungen und Bitten ignorierte die OPEC aber stets. Man hat ein eigenes Agreement die Fördermenge zu senken, welches man bis jetzt schon deutlich übererfüllt hat. Zusammen mit Russland wollte man seit Jahresanfang um 1,2 Millionen Barrels pro Tag senken.

Donald Trump hatte mit seinen Tweets ganz klar zum Ausdruck gebracht, dass ihm die amerikanischen Konsumenten am Wichtigsten sind, die an der Zapfsäule möglichst wenig für Benzin zahlen sollen. Dass bei einem sinkenden Ölpreis auch seine heimische Fracking-Industrie leiden würde, hat er offenbar nicht im Blick. Und ob er aktuell überhaupt merkt, dass er seine Wähler schädigt, weil er selbst den Ölpreis weiter nach oben treibt?

USA machen Schluss mit Ausnahmen

Denn nun hat die US-Regierung angekündigt endgültig ernst zu machen in Sachen Iran-Sanktionen. Man hatte bereits Sanktionen gegen Öl aus dem Iran verhängt. Und noch wichtiger: Allen Staaten drohte man bereits massiv mit Vergeltungsmaßnahmen, sollten sie weiterhin Öl aus dem Iran importieren. Aber: Von jetzt auf gleich allen Öl-Importeuren auf dem Planeten zu „verbieten“ (das ist eh schon ein starkes Stück) Öl aus dem Iran zu beziehen, das hätte den Ölpreis schon vor Monaten viel stärker nach oben gepusht.

Und so hatte die US-Regierung zahlreichen Käufern von Iran-Öl Ausnahmeregelungen zugestanden. Wie nett von den Amerikanern, die offenbar bestimmten, welches Land von welchem Land Öl kaufen darf? Gewisse reduzierte Mengen konnten noch aus dem Iran gekauft werden, ohne dass die USA gegen diese Importländer Sanktionen verhängen. Damit ist jetzt Schluss. Wer ab dem 2. Mai noch Öl aus dem Iran importiert, solle die volle Härte von US-Maßnahmen zu spüren bekommen, so die US-Administration.

Ob sich Großkunden wie Iran oder China daran halten werden? Unklar. Aber auf jeden Fall interpretiert der Terminmarkt dieses Zeichen der US-Regierung so, dass die gesamte Angebotsmenge am Weltmarkt abnehmen wird. Zwar hat Donald Trump Zuversicht gezeigt, dass die OPEC die fehlenden Iran-Mengen durch mehr Förderung ausgleichen wird (Tweet).

https://twitter.com/realDonaldTrump/status/1120320642686038016

Aber vor allem die Saudis gaben in den letzten Wochen kaum Anzeichen dafür, dass sie mehr Öl fördern wollen. Generell hört man von ihrer Seite nur, dass sie Engpässe nicht zulassen würden. Also, käme es wirklich viel zu wenig Angebot auf dem Weltmarkt, würden sie wohl mehr fördern. Aktuell gibt es die Aussage vom saudischen Öl-Minister Al-Falih, dass man sich mit anderen Förderländern abstimmen werde um sicherzustellen, dass angemessene Angebotsmengen für die Abnehmer vorhanden seien. Die Saudis wollen wie die anderen Golfstaaten einen deutlich höheren Ölpreis, um die eigenen Staatsdefizite stopfen zu können. Es ist gut möglich, dass sie erstmal zuschauen, ob denn wirklich eine Unterversorgung am Weltmarkt eintritt.

Ölpreis reagiert wie man es erwarten konnte

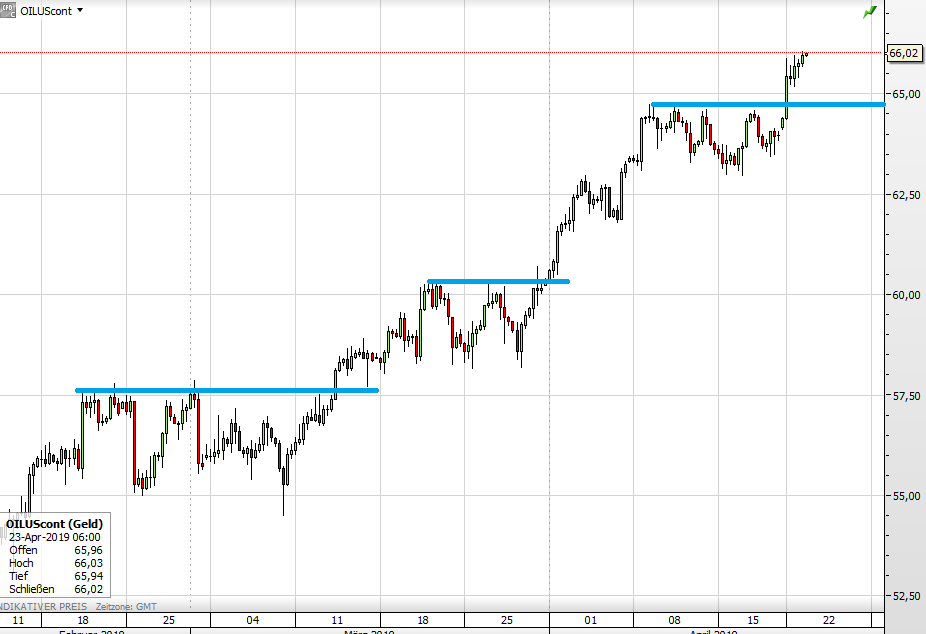

Das Ölpreis reagiert derzeit wie man es erwarten kann bei dieser Gemengelage. Es geht aufwärts. Gegenüber Donnerstag (letzter Handelstag vor dem Oster-Wochenende) steigt WTI-Öl von 64 auf aktuell 66,14 Dollar. Ob Donald Trump überhaupt merkt, dass er das verschuldet hat? Denn so recht scheint der Markt nicht zu glauben, dass die OPEC die Lücke wirklich schließen wird. Im folgenden Chart seit Februar sieht man gut, wie das Niveau von 64,70 Dollar nun auch überschritten wurde. Der Weg ist weiter frei nach oben.

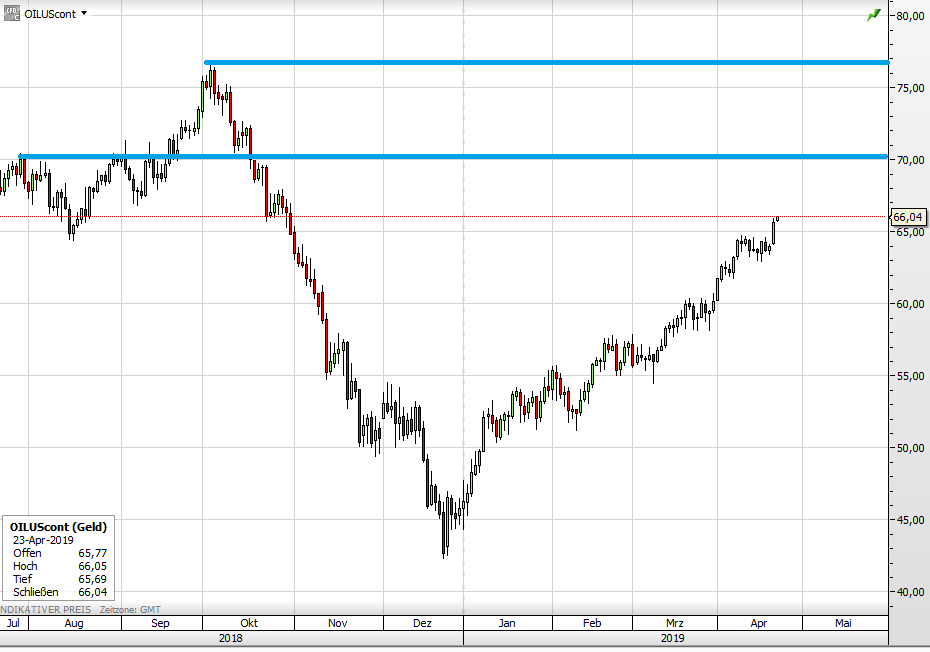

Im folgenden Chart, der bis Juli 2018 zurückreicht, sieht man: Es ist noch gut Luft nach oben bis 70 Dollar, und 77 Dollar als alter Hochpunkt ist ein härterer Widerstand. Wie immer gilt: Der Ölmarkt ist und bleibt unberechenbar. Ob und wann ein plötzlicher Dreh zur Erholung eines überkauften Marktes kommt, kann man schwer vorhersagen.

Kommentare lesen und schreiben, hier klicken

Trump weiß genau was er tut. Er bereitet den nächsten großen Deal mit dem Iran vor. Immer der gleiche Ablauf, zuerst fürchterlich poltern, daß man sich so richtig erschreckt und sogar glaubt , morgen gehe die Straße von Hormus zu und die Welt unter. Dann aber erscheint die Lichtgestalt und trifft Irans Staatschef, den besten aller Freunde und handelt mit ihm den wunderbarsten aller wunderbaren Deals aus. Das Öl wird billig, die Aktien steigen und alle sind glücklich. Solange Trump regiert, haben schwarze Schwäne, Bären und Crashpropheten wahrlich nichts zu lachen.

@ Columb(i)o ?, das ist sehr gut möglich. Seine Startegie ist kein Geheimnis mehr.

@Roberto, @Columbo, genau aus dem Grund, weil diese „Strategie“ inzwischen jeder kennen dürfte, frage ich mich, wer darauf noch hereinfallen sollte. Sind die Leute an den Börsen tatsächlich so naiv bis dämlich?

@leftutti

Der Ölpreis und der Markt reagieren ziemlich gelassen auf das Trumpgezwitschere. Sie fallen immer weniger darauf herein.

@Columbo, jetzt bin ich verwirrt!

Oben haben Sie geschrieben: Dann aber erscheint die Lichtgestalt und trifft Irans Staatschef, den besten aller Freunde und handelt mit ihm den wunderbarsten aller wunderbaren Deals aus. Das Öl wird billig, die Aktien steigen und alle sind glücklich. Solange Trump regiert, haben schwarze Schwäne, Bären und Crashpropheten wahrlich nichts zu lachen.

Jetzt auf einmal die Gelassenheit und Kursresistenz bei Öl- und Aktienmärkten?!

???????

@leftutti

Sie haben Recht, ist etwas widersprüchlich. Ich meinte, die Märkte machen eine Art Lernkurve durch und fallen mit der Zeit immer weniger auf die Trump‘sche Strategie herein.

@leftutti, wer drei Mal lügt…

Selbst der kognitiv eher unterdurchschnittlich langsam reagierende Mensch hatte nach der 300sten Lüge nach 3 Wochen Amtszeit der großen Lichtgestalt bereits realisiert, dass die Evolution eine perverse Kreuzung des Baron von Münchhausen und Ludwig XIV. hervorgebracht hat. 30 Monate später begeben sich selbst die Märkte in eine Art Lernkurve mit maximaler Steigung von 3%, wie sie es auch nach fast 3000 Tagen des Gesülzes von Draghi ab und zu in Andeutung gebracht haben.