Die Wall Street reagierte euphorisch auf das, was Jerome Powell zum Besten gab – nämlich die Öffnung der Tür in Richtung Zinssenkungen.

Großartig, nun kommt also neue Liquidität in die Aktienmärkte, es geht dauerhaft wieder bergauf – so denken wohl viele Investoren.

Ist das so? Werfen wir doch einmal einen Blick in die jüngere Geschichte, um zu sehen, was nach einer ersten Zinssenkung der Fed passierte – nämlich Januar 2001 und September 2007:

I'd like to share that the last two "initial rate cuts" by the Fed were January 2001, and September 2007, both at the very beginning of brutal bear markets, during which the Fed continued to cut persistently and aggressively the whole time. You're gonna want to cool those jets. pic.twitter.com/gCIuhoHNns

— John P. Hussman, Ph.D. (@hussmanjp) June 4, 2019

Ups – die Zinssenkungen der Fed markierten damals den Beginn eines heftigen Bären-Marktes! Warum? Weil die wirtschaftliche Lage sich immer mehr verschlechterte – und die Fed auf diese Lage mit Zinssenkungen reagieren mußte. Ergo: Zinssenkungen sind per se nicht bullisch, sondern bärisch!

Nun – noch hat die Fed die Zinsen nicht gesenkt, aber die Märkte erwarten in den nächsten 12 Monaten mehr als drei Zinssenkungen:

About 3 1/2 rate cuts are now priced in over the next year@biancoresearch @bloomberg pic.twitter.com/e06JQL8mkY

— Liz Ann Sonders (@LizAnnSonders) June 4, 2019

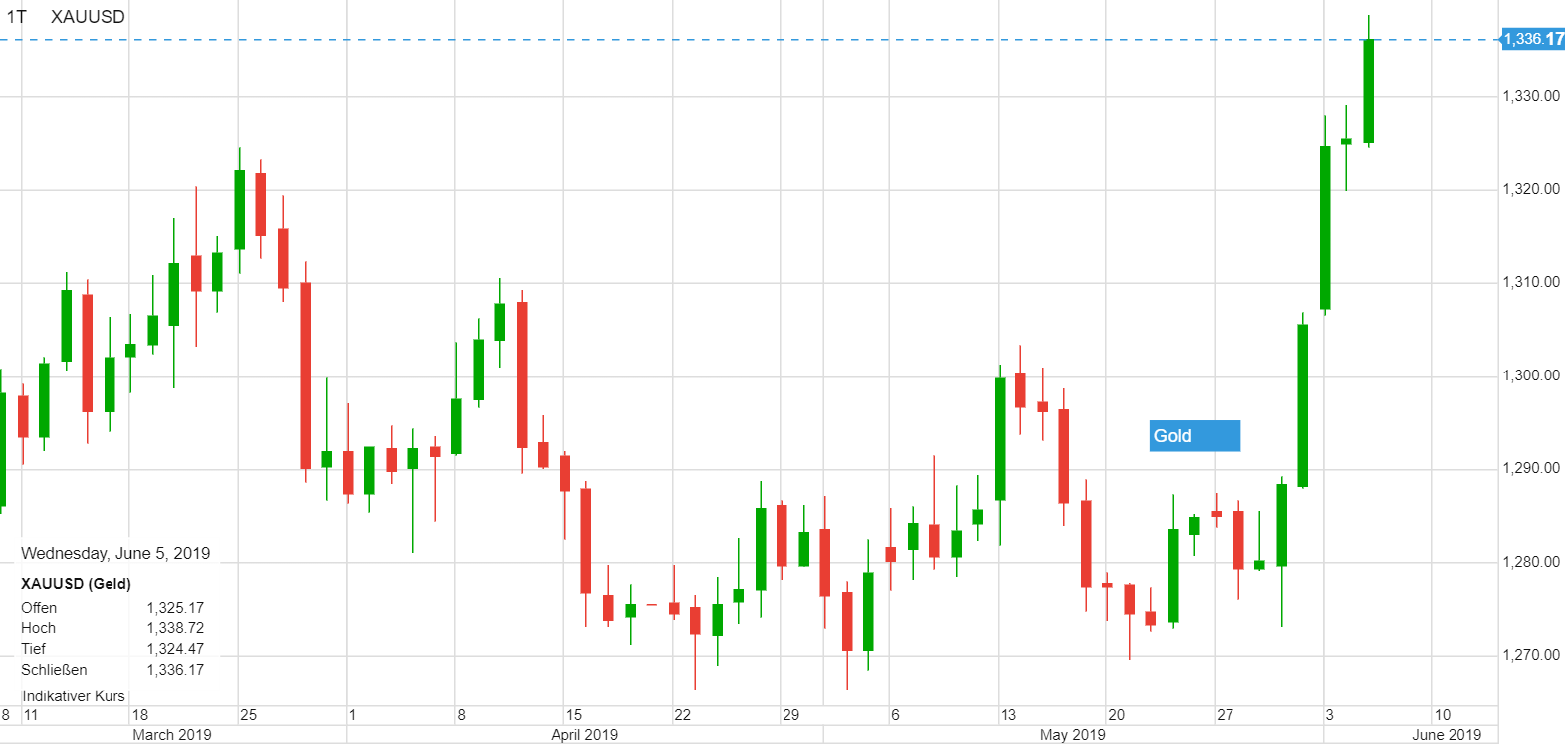

Dass die Märkte möglichweise vor sehr schweren Zeiten stehen, zeigt auch das, was derzeit bei Gold und Öl passiert: während der Gold-Preis dynamisch steigt, fällt der Preis für Öl – wegen der Erwartung eines heftigen Abschwungs.

Eine solche Entwicklung gab es im Laufe der letzten Jahren dreimal: beim Platzen der New Economy-Blase, in der Finanzkrise – und derzeit!

Only three other times in history precious metals surged while oil plunged!

All of them happened during severe bear markets and recessions.

Buckle up, folks. pic.twitter.com/4GYGW9F5R2

— Otavio (Tavi) Costa (@TaviCosta) June 3, 2019

“Gold-to-oil ratio surging, copper prices getting annihilated, corporate spreads widening, and credit markets screaming recession ahead. The Fed’s utterly dovish comments just add to this list. Rate-cuts when late in the business cycle have never been a bullish sign. It reaffirms the many bearish macro signals we have been pointing out. Economic conditions are weakening in the face of asset bubbles everywhere.”

Zinssenkungen in einer Spätphase eines Konjunkturaufschwungs sind nie ein gutes Zeichen – bingo!

Die Aktienmärkte aber erzählen sich jede Menge „Lügen“, wie Mark Hulbert, einer der renommiertesten Analytiker in den USA, schreibt (auf den link im Tweet klicken):

Stock bulls are telling themselves a lot of lies about this market, writes @MktwHulbert https://t.co/vnN0f91VoL

— MarketWatch (@MarketWatch) June 5, 2019

Die Bewertungen vor allem am US-Aktienmarkt sind historisch gesehen nach wie vor extrem hoch – weder der eakalierende Handelskrieg noch der globale Wirtschaftsabschwung sind auch nur ansatzweise eingepreist!

Dass die Fed – vielleicht – die Zinsen senken will, ist also eher ein Zeichen dafür, dass die Dinge nicht gut stehen. Donald Trump aber wird sich durch die Fed bestätigt sehen, seinen Konfrontationskurs weiter zu fahren – und, wieder vielleicht, erst damit aufhören, wenn ihn die Wall Street durch stark fallende Kurse dazu zwingt.

Mögliche Zinssenkungen durch die Fed sind dann nicht mehr als ein Trostpflaster auf eine klaffende Wunde!

Kommentare lesen und schreiben, hier klicken

@Markus Fugmann. Super Artikel! OIL/GOLD und die „Inverse Kurve“ sind mit Abstand die besten Indikatoren für die fundamentale Analyse, die ich kenne.

Für mich gilt, wenn kommenden Zinssenkungen nicht gekauft werden oder gar abverkauft, dann aggressiv Short in den Markt.

Hi Arkadi, schön dass du wieder an Bord bist mit deinen Kommentaren! Würde gerne etwas mit dir besprechen – wenn das ok ist für dich, kannst du mich bitte anmailen unter [email protected] und mir deine Kontaktdaten geben?

Liebe Grüsse!

Hallo Hr.Fugmann

wissen sie warum CHINA relativ neutral zur Zeit Börsentechnisch sich verhält.

dachte das die auch anschieben, kräftig.?

danke für ihre antwort,

vasari

@Doris, schwer zu sagen. Peking ist sicher daran interessiert, dass Chinas Aktienmärkte nicht absaufen, um den USA keinen Vorwand für Häme und Rückschlüsse auf die chinesische Konjumktzr zu geben. Andererseits ist der Handelskrieg für viele chinesische Unternehmen negativ, sodass es eben auch keinen Grund zur Euphorie gibt..

@ Doris Spielberger,

Es gibt meines Wissens mehrere Gründe:

1. Der China Aktienmarkt ist volumenmässig sehr viel kleiner als der Ami- Schrottmarkt u.ich denke hauptsächlich inlandorientiert.

2. Viele Firmen sind vom Staat kontrolliert u.der kann die Aktienkurse steuern.

3. Sind die China Aktien in den letzten Jahren nicht um 400% gestiegen wie z.B. der Nasdaq.

4.Haben die Chinesen immerhin schon eine schöne Korrektur hinter sich u.entgegen der US -Planwirtschaft

können sie eine Korrektur von 20 bis 30% noch ertragen was anscheinend in den USA nicht mehr möglich ist oder sein darf.

5. Ich glaube sogar das die Chinesen den Aktienmarkt einfrieren könnten wenn es sein müsste.

10 Jahre Gold-Hausse. Das passt genau zu meiner Rente. Hatte kürzlich beim überfliegen der Bahamas ein nettes Gundstück gesehen, ist dann evtl. zu kaufen.

@Goldsammler, 10 Jahre Goldhausse? Wahrnehmungsverzerrungen??

Soweit ich weiß, eiert Gold da rum, wo es schon vor 9 Jahren war. Aber die kurzfristige Rally hat zumindest nette Chancen für kurzfristige Trades eröffnet.

@Michael, bitte etwas Nachsicht mit den Goldsammlern. Hab ebenfalls lang gebraucht, bis ich kapiert hatte, daß da mit Rendite nicht viel los ist und eine ganz andere Philosophie dahintersteckt.

@Columbo, ich nutze Gold seit jeher für kurzfristige Trades in hohen Lot-Zahlen. Denn die Anstiege und Abstürze im kurzfristigen Bereich sind immer verhältnismäßig knackig. Die werden bestenfalls noch vom Austritts-Pfündchen erreicht ;)

@Michael, Gold ist für Trader vollkommen ungeeignet. Der Nachteil ist man kann es anfassen und manchmal braucht man eine stake Sonnenbrille( Blendgefahr) Rendite ab 05.14 >25%…. STEUERFREI und die Sicherheit gibt es zum Nulltarif c=Fielmann

Auch Ihnen muß ich widersprechen. Gold ist super zum Traden. Versuchen Sie die Auswertung des COT-Teports der CFTC. Funktioniert besten genau so

wie in Silberin/Palladium/Kupfer/Zink/Eisen

@Goldsammler, mit Gold mache ich die besten und lukrativsten Trades, seit ich an den Börsen aktiv bin (inzwischen 8 Jahre).

Ansonsten steht in den mir vorliegenden Charts gemeißelt:

Rendite ab 05.2014 = 0%

Rendite ab 09.2011: -32%

@Michael

Ihre Rechnung hat einen Fehler.

Da ich mich im Land der Teutonen befinde, nutze ich die Papierschnipsel die Mario D. unterschrieben hat.

@Goldsammler, wie konnte ich das nur nicht riechen?!

Wenn Sie exakt im Mai 2014 eingestiegen sind, Glückwunsch!

Ansonsten:

Rendite ab 01.2015 = 1%

Rendite ab 09.2011: -15%