Das Geschäft mit Optionen wird für die Aktienmärkte immer bedeutsamer, speziell in den USA, wo in der jetzigen Euphoriephase die Umsätze bei Call-Optionen geradezu explodieren. Ungeachtet dessen blickt man stets gespannt auf den viermal in einem Jahr, jeweils am dritten Freitag im Montag stattfindenden großen Hexensabbat entgegen. Der Verfall von Terminkontrakte, wie Futures und Optionen sorgt oft im Vorfeld für große Kursschwankungen, weil Marktteilnehmer die Kurse durch Käufe und Verkäufe von Assets so zu bewegen versuchen, dass die Termimkontrakte Gewinne abwerfen. Was wird im Vorfeld zum 18. Dezember an den Märkten geschehen, zu Zeiten größter Call-Euphorie bei gleichzeitig geringen Depotabsicherungen?

Aktienmärkte: Die große Call-Spekulation

Der November des Jahres 2020 hatte es in sich. Der Ausgang der US-Wahlen, der nicht zu einem befürchteten Chaos geführt hat und die Impfstoffentwicklung, beginnend mit der BioNTech/Pfizer-Meldung am 9. November und dem darauffolgenden Wettlauf um den Termin einer Notzulassung.

Das alles führte zu einem Game Changer für die Aktienmärkte mit zahlreichen Konsequenzen: Verkaufoptionen und Leerverkäufe auf Corona-geschädigte Titel wurden in Windeseile eingedeckt (Stichwort Short Squeeze), Nebenwerte und Value-Titel hingegen in großem Umfang gekauft. Obwohl sich die Käufe nach der Monatsmitte wieder beruhigten (bis auf einige Titel wie Tesla oder Impfstofffirmen) schnellte eines gewaltig in die Höhe – der Optimismus der Anleger (FMW berichtete laufend über die heißgelaufenen Indikationen).

Ob ein Angstbarometer wie der Fear&Greed-Index, das ständig im Bereich extremer Gier um die 90 Punkte notiert, US-Aktienindizes weit oberhalb ihrer Aufwärtstrends, oder ein Dow Jones oberhalb der psychologischen Marke von 30.000 Punkten. Die Hausse nährt die Hausse, wieder einmal, und die Gier sorgt im Optionshandel für außergewöhnliche Konstellationen.

Wie Markus Fugmann in einem seiner letzten Videos festgestellt hat, wurden in der letzten Woche in den USA viermal so viele Calloptionen gekauft, wie es im Durchschnitt der Fall ist. 40 Prozent der Umsätze an der New York Stock Exchange waren Optionen. Hierunter aber kaum Put-Optionen, also sichert man sich nicht ab – im Bewusstsein von Rettungsschirmen durch die Notenbanken (Sitzungen am 10. und 16. November vor dem Hexensabbat) und den Stakkato-artig eintrudelnden Meldungen von der Impfstofffront: Wirksamkeitsstudien, Zulassungsanträge und Hinweise auf den Start der Impfungen. Eine selten positive Konstellation von „Good News“ – und dies in der guten saisonale Phase der Aktienmärkte zu Jahresende. Aber was passiert mit den vielen Call-Optionen (35 Millionen allein vor Thanksgiving) in den nächsten Tagen?

Die ungewöhnliche Anzahl an Calls hat die Market Maker gezwungen, über ihr Delta Hedging immer mehr die zugrunde liegenden Titel zu kaufen. Manchmal öffneten die Märkte mit einem Gap, so dass man ständig gezwungen war, Aktien am Markt nachzukaufen. Desto stärker die Hebelwirkung (größeres Delta) bei den Calls, desto größer das Hedging der Gegenseite.

Was passiert aber, wenn die Kurse einen Rücksetzer machen, oder viele Kontrakte am Verfallstag auslaufen? Die Market Maker werden die Werte verkaufen, die sie zum Zwecke der Absicherung gekauft haben und den Abwärtstrend verstärken. Ein Thema, welches noch bedeutsam werden könnte, denn Put-Optionen gibt es kaum, die beim Schließen der Position zum kursstabilisierenden Kauf des Basiswertes führen würden, der bekannten Short Squeeze.

Was werden die Inhaber der Call-Optionen in der letzten Woche vor dem großen Verfall tun? Die Kontrakte verlängern über das Jahresende und die sehr häufig positive Aktienphase hinaus, hinein in einen Monat Januar, der sehr häufig mit Rückschlägen endete?

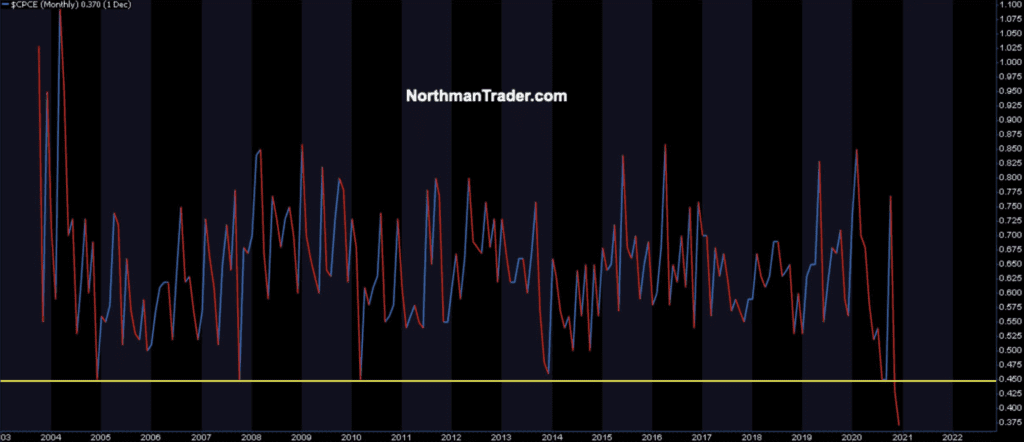

Übersicht: Keiner hat bald mehr Puts

Grafik: northmantrader.com

Fazit

Der Optimismus der Aktienmärkte ist übergroß und schreit nach einer Korrektur. Eine riesige Herde an Zockern, die mit Kaufoptionen schnell reich werden wollen und die Gegenseite, die Stillhalter, die in die Basiswerte getrieben werden.

Das wird zu Reaktionen führen müssen, Optionen haben ein Verfallsdatum und reagieren auf die implizite Volatilität.

Was mir aber nicht einleuchtet ist, dass die jetzige Situation immer wieder mit historischen Zyklen verglichen wird. Corona hat eine absolute Sondersituation geschaffen und ein Impfstoff in großer Verfügbarkeit ändert vieles in dem für die Aktienmärkte relevanten Zeitraum. Wie sagte der Chef einer französischen Großbank? Wir haben eine Gesundheitskrise, keine Wirtschaftskrise – sehr optimistisch, aber da ist etwas dran. Für die Aktienmärkte zählen nicht die nächsten vier Wochen oder das neue Quartal. Das Kommende wird immer dann interessant, wenn Fakten präsentiert werden, die die lange Sicht ändern – das Delta zwischen eingepreister und veränderter Erwartung.

Tourismus und Luftfahrt liegen stärker im Minus als in Kriegssituationen, die Maschinen, Hotels und Einrichtungen sind aber nicht zerstört und wenn es in einem halben Jahr eine Impfung der Bevölkerung geben hat, so werden manche Industrien wie Phoenix aus der Asche auftauchen. Die Messung eines aktuellen KGVs ist nicht so bedeutsam, wenn die Aktienmärkte mindestens sechs bis neun Monate in die Zukunft blicken.

Der zweite Fakt ist der monetäre: Wieso sieht man nicht die 35 Billionen Dollar an Anleihen, die real negativ verzinst sind oder die Durchschnittsrendite der 7 bis 10-jährigen Staasanleihen, die noch vor ein paar Wochen 0,18 Prozent Rendite abwarf? Das Dilemma für die Finanzbranche schlechthin. Wieso soll es angesichts weiterer zugesicherter Notenbankkäufe größere Umschichtungen von Aktien in Anleihen geben, auch bei leichten Zinsanstiegen?

Und wieso vergleicht man das KGV der Aktienmärkte von 2020 mit dem KGV von 2000, bei der Dotcom-Bubble? Damals lagen die Zinsen bei über 6 Prozent, das KGV der lang laufenden Anleihen bei 15 – und heute? Jeder spricht über die Euphorie infolge der Impfstoffentwicklung, die eine Pandemie in Monaten beenden kann, mit all den Folgewirkungen. Klar, die Call-Positionierung ist zu hoch und wird abgebaut werden. Wieso aber immer die Geschichte von den überteuren Aktienmärkten? Anleihen sind superteuer dagegen.

Natürlich kann sich die Konstellation Anleihen – Aktien ändern und sie wird sich auch, wenn das billionenschwere Stimulusprogramm der Demokraten in die Tat umgesetzt würde. Aber in der jetzigen Situation? In der „Endphase“ von Corona mit einem nochmaligen Anschwellen der Infektionszahlen und mit den großen Notenbankentscheidungen.

Ein Anspringen der Wirtschaft, ein Anstieg der Inflation und neue Schuldenpakete, das wäre der Stoff für eine Neubewertung der Aktienmärkte.

Kommentare lesen und schreiben, hier klicken

Und wie sieht es mit dem Risiko aus? Beim S&P 500 ist die Dividenden Rendite auch schon kleiner als die Inflation, also auch NEGATIVRENDITE MIT GROSSEM KURSRISIKO !

Googeln: Aktien mit Anleihen vergleichen- inwiefern ist das sinnvoll?

Die Frage die sich jeder mal gestellt hat ist, wie oft man wohl seit 1929 versucht hat den nächsten Crash vorherzusagen und wo nun die Kurse derer sind, die das alles verschlafen haben. Nun interessant ist es sicherlich für die Daytrader aber wohl kaum für den Dänischen Staatsfond und all die Tausend Pensionskassen dieser Welt. Für die stehen neuerdings die Notenbanker mit einer unendlichen Geldflut Gewehr-bei-Fuss. Einbruch dürfte aufgrund der Indikatoren sehr wahrscheinlich sein, aber gerade deshalb genug Barreserven für einen Einstieg bereitstellen.