FMW-Redaktion

Der Auftakt zur US-Berichtssaison wäre geschafft. Drei der wichtigsten US-Banken haben gemeldet. JP Morgan und Citigroup übertrafen die Erwartungen. Wells Fargo überzeugte nur beim Gewinn. Wie sind ihre Aktien in den offiziellen Handel gestartet?

JP Morgan notiert mit einem Minus von 1,5%. Wie gesagt, die Erwartungen hat man für das 2. Quartal übertroffen. In der Telefonkonferenz von JP Morgan wurde bekannt, dass man die Erwartungen für den Netto-Zinsertrag für das laufende Jahr um 500 Millionen Dollar reduziert habe auf 4 Milliarden Dollar Steigerung gegenüber dem Vorjahr. Auch hört man von Börsianern, dass die Aktie, die fast am Allzeithoch aus März notiert, basierend auf den heutigen Daten schon gut gelaufen sei.

Die Citigroup überzeugte ebenfalls mit ihren Daten, die über den Erwartungen lagen. Die Aktie verliert im Vergleich zu gestern Abend aktuell 1%. Man interpretiert die Schwäche im Handelsgeschäft wohl als Problem, obwohl es vom Konsumentengeschäft gut ausgeglichen wird.

Wells Fargo ist mit 2,5% im Minus. Hier kann man als Argument anführen, dass der Umsatz die Erwartungen nicht erfüllte. Aber alles in allem wird unterschwellig der Grund für das Minus der drei Aktien wohl sein, dass man befürchtet, dass im Zuge einer anstehenden Konjunkturkrise die Konsumentengeschäfte der Banken das Wachstum nicht mehr weiter durchhalten werden. So konnte man bei Wells Fargo heute in den Details der Zahlen nachlesen, dass das Volumen der neuen Autokredite im Jahresvergleich fast zusammengebrochen ist um 45% auf 4,5 Milliarden Dollar. Das ist der niedrigste Wert seit 2013, wo Wells anfing diese Daten auszuweisen.

Zinsen

Wird die US-Notenbank Federal Reserve die Zinsen dieses Jahr noch einmal anheben? Nach den heutigen schwachen US-Konjunkturdaten (siehe hier und hier) scheint der Markt verständlicherweise anzunehmen, dass es das erstmal war mit Zinsanhebungen im laufenden Jahr!

Denn wie das verlässliche Fed Watch Tool der Terminbörse CME zeigt, liegen die Wahrscheinlichkeiten für eine Zinsanhebung für die Termine Juli, September und November bei nur noch bei 3%, 8% und 11%. Für die Fed-Entscheidung im Dezember liegt die Wahrscheinlichkeit aktuell bei 47%, dass die Zinsen auf 1,25%-1,50% angehoben werden. Momentan liegt die Spanne der Fed bei 1,00%-1,25%.

Gestern (also vor den heutigen grottigen Wirtschschaftsdaten) lag die Wahrscheinlichkeit noch bei 54%, vor wenigen Tagen noch über 60%. Und was machen die US-Indizes Dow und S&P 500? Müssten sie nicht eigentlich bei den schlechten Konjunkturdaten fallen? Der Dow stieg seit 14:30 Uhr von 21.560 auf 21.570 Punkte, also ein Plus von 10 Punkten. Der S&P 500 stieg von 2.447 auf 2.451, also +4 Punkte. Warum? Weil man sich freut, dass die US-Zinsanhebungen wohl abgebremst werden, beziehungsweise die nächste Anhebung weiter in die Zukunft verschoben werden könnte. Damit würde die Verteuerung des Geldes erst mal verzögert, wie auch die steigende Attraktivität von Zinsanlagen. Das ist natürlich beides förderlich für den Aktienmarkt.

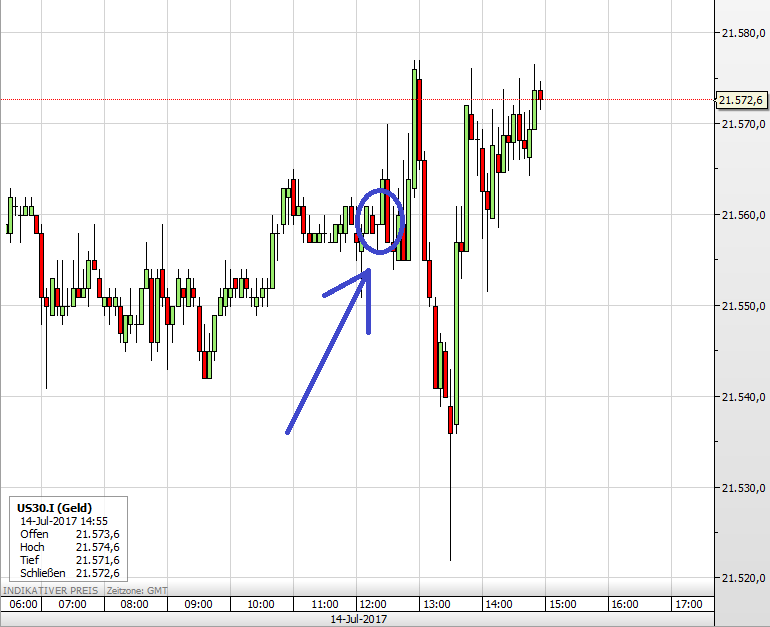

Der Dow seit heute früh. Unterm Strich haben die US-Indizes die heutigen sehr schwachen US-Daten gut verkraftet (Zeitpunkt 14:30 Uhr eingekreist).

Kommentare lesen und schreiben, hier klicken

Das altbekannte Spiel, wenn nach jahrelanger Geldschwemme die Märkte nur eine moderate Normalisierung der Zinsen nicht ertragen ist das positiv für die Börsen, bitte alle Finanzlehrbücher neu schreiben, Folgerung: SCHLECHTE WIRTSCHAFT= HOHE BÖRSENKURSE= HÖHER WERT DER FIRMEN ! Ich weiss natürlich schon warum das so abnormal normal ist, aber diejenigen die meinen das sei normal werden sehen ,dass das nicht immer so bleiben wird.

Man k ö n n t e das natürlich auch positiv sehen. Auch für Aktien.

Die Gewinnsteigerungen der Unternehmen werden womöglich nicht berauschend ausfallen, aber immerhin sie steigen.

Die Zinsen sind niedrig.

Das Kapital in den Unternehmen verzinst sich vergleichsweise hervorragend.

Die Verbraucherausgaben steigen dankenswerterweise nur moderat, was die Inflation im Zaum hält und die FED von größeren Straffungen abhält.

Ich weiß schon, ich bin selbstlos blöd, wenn ich das so öffentlich schreibe. Schließlich wird das von Millionen potentiellen Anlegern gelesen, oder zumindest von Hunderttausenden. Und die entdecken dann plötzlich auch alle noch die Aktie als hochrentierliche Anlageform.

Und ich komm nie wieder halbwegs mit nem blauen Auge aus meinen Puts raus.

Ich glaube, ich schreibe so was künftig auch nicht noch mal.

vorsorgliche Ergänzung, weil ich gleich weg bin:

Falls jemand unangenehm ins Auge stechen sollte, dass ich von moderat steigenden Einzelhandelsumsätzen schrieb – obwohl heute ein Rückgang gemeldet wurde – ich sehe das nicht so kurzfristig, sondern im längerem Zeitrückblick. Und da steigen sie eben weiter. Falls jetzt Monat für Monat ein Rückgang zu verzeichnen wäre, würde ich selbstverständlich umdenken.

@Gerd, Situation, hochbewertete Aktien, Dividendenrendite ca.3% Kursverlustrisiko 10-30%

Wenn Sie überzeugt sind dass Zinsen nicht oder wenig steigen hätten Sie mit US Anleihen die gleiche Rendite ohne Kursverlustrisiko ! !15

Beobachter, da ist eindeutig was dran, an Ihrem Argument. Und aus amerikanischer Sicht sowieso.

Ich bin selbst froh, dass mir da auf Anhieb auch nicht so was 100%ig Stichhaltiges einfällt, was ich dagegen halten könnte. Danke sehr.

P.S.: eine klitzekleine Kleinigkeit vielleicht. Die eventuellen 30% Kursverlust erscheinen mir auf jeden Fall zu hoch. Wenn wir uns da eventuell auf 29% einigen könnten? -:) -:)

@Gerd,da ich sehr tolerant bin u.mit Baissen überhaupt nicht verwöhnt wurde in letzter Zeit ( einer schrieb sogar es habe seit ca.1 1/2 Jahren keine Korrektur mehr gegeben die mehr als 2Tage dauerte ? ) wäre ich sogar bereit mich mit einer Korrektur von 15 % zufrieden zu geben, wenn Sie sich mit Yellen,Draghi u.mit den andern Manipulatoren einigen könnten wäre das ok für mich.

Mein Ziel wäre dann:

2 grosse S-P Short, Korrektur 15% = ca.360 Punkte

GEWINN = 180 000 $ , nicht unmöglich,oder? Das sind Visionen die sich in meinem Kopf herumtollen, darum ist mir eigentlich egal ob die staatlich Angestellten Börsentreiber ( NOTENBÄNKER) das Spiel noch weiterspielen ( müssen),ich muss u.will dann einfach dabei sein.Da ich nur ein kleiner Fisch bin u.ich denke dass einige Dickfische ähnliche Ideen mit Gewaltsvolumen haben u.es wird dann richtig knattern.Es gibt da Schreiberlinge die meinen die Notenbanken würden den Bären den Gefallen nicht tun,aber sie tun es eben genau indem sie die Börsen immer höher treiben u.keine Korrektur zulasse!

„2 grosse S-P Short, Korrektur 15% = ca.360 Punkte

GEWINN = 180 000 $ , nicht unmöglich,oder?“

wenn man einen Trade plant, sollte man vor den theoretischen Gewinnen vor allem die theoretischen Verluste durchrechnen. 99% der Trader halten so einen Trade übrigens nur durch, wenn er in die falsche Richtung läuft. Und deshalb verlieren sie. Läuft es tatsächlich in die geplante Richtung, wird meist schon nach einem kleinen Gewinn geschlossen, oder ein Stop so schnell hinterhergezogen (man will ja nicht mehr ins Minus kommen), daß der Trade eh keine Chance hat.

FALLS du tatsächlich das Top genau erwischst, gehörst DU zu den 1% Tradern, die tatsächlich erst bei 15% glattstellen ? Wir wissen, wieviele Ausreden einem der Markt bietet, einen Trade vorzeitig glattzustellen.

Aber abgesehen davon, irgendwann landet man dann mal wieder bei der entscheidenden Frage, ob es wahrscheinlicher ist, daß die Märkte hier 15% fallen oder weitere 15% steigen ?

Genau diese Frage wurde hier seit 2000 Dax Punkten von der Mehrzahl hier in diesem Forum ganz offensichtlich falsch eingeschätzt.

Es ist ganz sicher so, daß es irgendwann eine 15% Korrektur geben wird, die Frage ist halt, ab welchem Niveau ? Vielleicht erst, wenn wir nochmal 40% drauf gepackt haben ? Es wird leider kein Schild mit „TOP“ an dieser Marke kleben und wie immer wird man es erst hinterher wissen.

Nachtrag zu 18″31

Bei 15% Korrektur wären wir erst auf dem Niveau wie bei der Trump -Wahl, nicht unmöglich,schliesslich hat man zu dieser Zeit schon erzählt U-S Aktien seien überteuert.Man würde also nur die Trump Illusionen abbauen.

@P.K. Einige Anmerkungen zu Ihrem Kommentar.

Ihre alte Platte von DAX 2000 könnten Sie langsam vergessen, sonst könnte man nämlich auch erwähnen dass der DAX von ca. 8000 herunterkam = minus 75% das war etwa 2003, dann 2008 wieder von ca.8500 auf 3600 herunter = minus 58 % Seither haben wir die längste Hausse aller Zeiten ,u.jeder weiss warum sie zustande kam, u.jeder der meint es müsse so weitergehen u.von 12900 sei keine grössere Korrektur möglich DER WIRD ES BALD ERLEBEN.

Zum Thema Einstieg: Ist mir auch klar dass man den Hochpunkt nie erreicht,ich bin ein Langfristanleger u. will einfach die nächste Korrektur mitnehmen, der Einstieg kann auch 2-3% vom Hoch weg sein u.eine Korrektur von 10% reicht mir auch, wir wären dann erst bei DAX ca .11600

ES WIRD KEIN SCHILD MIT TOP GEBEN,aber es gab schon einige Hinweise das den Notenbanken der gewünschte segensbringende Vermögensgewinn durch hohe Aktien Kurse langsam aus dem Ruder läuft.

Haben die Permahaussier schon überlegt ab welchem Niveau sie vielleicht ihre Langfristanlagen glattstellen oder verkaufen, nach dieser langen Hausse ohne Korrektur werden diese noch nie DAGEWESENEN Volumen ( viele Aktien auf Kredit ) die Baisse noch verstärken.