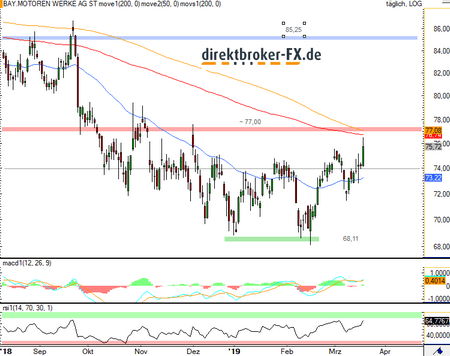

Die Aktie der Bayrischen Motoren Werke BMW notiert seit Ende 2015 auf einem vergleichsweise tiefen Niveau und hat seit diesem Zeitpunkt eine grobe Seitwärtsphase zwischen 68,11 und 100,00 Euro eingeschlagen. Die letzten Monate waren hingegen von einem untergeordneten Abwärtstrend geprägt, der noch immer anhält. Aber seit einem Test des Unterstützungsbereichs von 68,00 Euro macht sich wieder Zuversicht breit, die Aktie bastelt offenbar an einem größeren Boden und könnte diesen im Erfolgsfall auch schon sehr bald positiv auflösen. Zeitgleich sieht sich das Papier jedoch zahlreichen Widerständen entgegen, hier wären zum einen der EMA 200 auf Tagesbasis um 76,74 Euro zu nennen, zum anderen der Horizontalwiderstand bei rund 77,00 Euro und die bestehende Abwärtstrendlinie. Vorbörslich präsentiert sich das Papier etwas leichter, ob diese Tendenz angesichts der schwachen Verkaufszahlen aus Ende 2018 ein guter Indikator ist, wird sich erst noch zeigen müssen.

Long-Chance bei BMW

Solange das BMW-Papier unterhalb der Mehrfachhürde von 77,00 Euro tendiert, ist kaum Handlungsbedarf seitens der Käufer gegeben. Erst darüber kann tatsächlich ein größeres Kaufsignal mit einem Zielbereich von zunächst 82,00 Euro abgeleitet werden, darüber bestünde sogar die Möglichkeit, bis an die Zwischenhochs auch Sommer 2018 um 85,25 Euro zuzulegen. Als Bestätigung sollten Investoren jedoch erst noch den Tagesschlusskurs abwarten. Eine Verlustbegrenzung kann in diesem Szenario um das Niveau des gleitenden Durchschnitts EMA 50 bei derzeit 73,22 Euro angesetzt werden. Als Anlagehorizont müssen bei diesem Schwergewicht jedoch mehrere Monate einkalkuliert werden. Unterstützungen sind hingegen um 73,22 Euro anzutreffen, darunter an dem wichtigen Niveau von 71,40 Euro. Diese Marke stellt nämlich die potenzielle rechte Schulter einer inversen SKS-Formation seit Oktober letzten Jahres dar und sollte möglichst nicht mehr unterschritten werden. In diesem Fall könnte nämlich ein Kurssturz zurück auf die Jahrestiefs von 68,11 Euro drohen.

Einstieg per Stop-Buy-Order : 78,00 Euro

Kursziel : 82,00 / 85,25 Euro

Stop : < 73,20 Euro

Risikogröße pro CFD : 4,80 Euro

Zeithorizont : 1 – 3 Monate

–

–

–

Rafael S. Müller ist seit 20 Jahren Vorstand und Chefanalyst der direktbroker.de AG. Der FOREX & CFD Broker direktbroker-FX gehört weltweit zu den preisgünstigsten Brokern. Trading-Einsteiger erhalten von der hauseigenen Börsenakademie umfangreich Schulungen bis hin zu einem kostenfreien Trader-Camp. Testen Sie die Konditionen jetzt mit einem kostenfreien Demokonto.

–

–

Haftungsausschluss

Die hier gezeigten Analysen stellen keine Anlageberatung dar und sind daher auch keine Empfehlung zum Kauf bzw. zum Verkauf eines Wertpapiers, eines Terminkontraktes oder eines sonstigen Finanzinstrumentes. Die Wertentwicklung der Vergangenheit bietet keine Gewähr für künftige Ergebnisse. Die bereitgestellten Analysen sind ausschließlich zur Information bestimmt und können ein individuelles Beratungsgespräch nicht ersetzen. Eine Haftung für mittelbare und unmittelbare Folgen aus diesen Vorschlägen ist somit ausgeschlossen.

Kommentare lesen und schreiben, hier klicken