Eine der besonders tiefsinnigen Wahrheiten an den Märkten lautet: wenn Kurse nicht steigen, haben sie früher oder später die Tendenz zu fallen! Das gilt auch für den Dax, der gestern einen Ausbruch nach oben versuchte, aber dabei doch ziemlich herb scheiterte (schwache deutsche BIP-Zahlen), ohne dass die Enttäuschung gleich in einen massiven sell-off mündete.

Nun haben wir seit einer Woche eine Seitwärtstendenz zwischen den Marken 10780 und 10980/90 – und wenn es nach dem Seitwärts-Geschiebe einen Ausbruch aus der Handelsrange gibt, kann und dürfte das sogar durchaus mit starker Dynamik verbunden sein – nach oben oder eben nach unten!

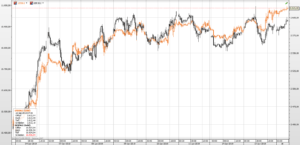

(Chart durch anklicken vergrößern)

Aber eines ist doch auffällig: der Dax ist zuletzt deutlich schwächer gewesen als die US-Indizes, wie der Vergleich zwischen Dax und S&P 500 zeigt:

Die Amerikaner haben jetzt alles Gute wieder eingepreist: die Fed wird nie wieder die Zinsen anheben, im Handelskrieg wird es einen schönen Deal geben, und wenn die Zahlen aus der US-Berichtssaison eben mau sind, so wie bisher der Fall, dann stört uns das auch nicht – Hauptsache die Fed hebt die Zinsen nicht an, scheint das Motto zu sein. Also ignoriert man schlechte Nachrichten, so wie gestern die Botschaft des republikanischen US-Senators Grassey, wonach es in der Substanz, also dort wo es wirklich schwierig wird, keine wirklichen Fortschritte in den Verhandlungen zwischen USA und China gebe.

Nun kann man sagen: ein Markt, der schlechte Nachrichten ignoriert, ist eben bullisch. Das ist grundsätzlich ja auch nicht falsch. Nur ist es eben so, dass die übergeordnet die Charts nach wie vor „kaputt“ sind, alle Trendlinien seit der Finanzkrise wurden unterschritten, der technische Schaden ist so immens groß, dass der Versuch auf „heile Welt“ zu machen doch etwas absurd anmutet. Es ist die Sehnsucht nach der guten alten Zeit, damals, als der Bullenmarkt noch intakt war und scheinbar nichts den Siegeslauf der Wall Street stoppen konnte.

Aber diese Zeiten sind vorbei – der Bullenmarkt wurde gestoppt! Und die Frage ist jetzt nur: wann setzt sich diese Erkenntnis durch? Es kann kurzfristig noch weiter nach oben gehen, weil viele Player möglicherweise unterinvestiert sind nach dem Blutbad im Oktober und Dezember, und erst wenn dann alle wieder auf den fahrenden Zug aufgesprungen sind, entgleist die Sache wieder. Das ist als Möglichkeit nicht auszuschließen – ändert aber nichts daran, dass wir derzeit eine Art Echo-Blase erleben, in der alles Positive eingepreist ist, aber inzwischen fast alles Negative ausgepreist ist. Irgendwann aber fällt einem die Realität dann auf die Füße..

Von Frank Liebig – Archiv Frank Liebig, CC BY-SA 3.0 de, https://commons.wikimedia.org/w/index.php?curid=61315444

Kommentare lesen und schreiben, hier klicken