Es wird eine tolle Lösung geben in Sachen Brexit, eine Lösung, die viel besser und vorteilhafter und bequemer für Großbritannien sein wird. Jetzt, wo die Parlamentarier Theresa May und ihren Plan blockiert haben, wird noch etwas viel Besseres am Ende dabei raus kommen für die Insulaner. So lautet schon seit Tagen der Wunschtraum viele Beobachter, und vor allem des Devisenmarktes.

Der wundersame Anstieg im Pfund

Das ist umso mehr verwunderlicher, weil der Devisenmarkt doch normalerweise kühl, berechnend und klar im Kopf ist. Die Trader sehen normalerweise die Dinge so, wie sie wirklich sind. Seit Tagen berichten wir darüber, dass rund um das Thema „Brexit“ aber das rationale Denken auszusetzen scheint.

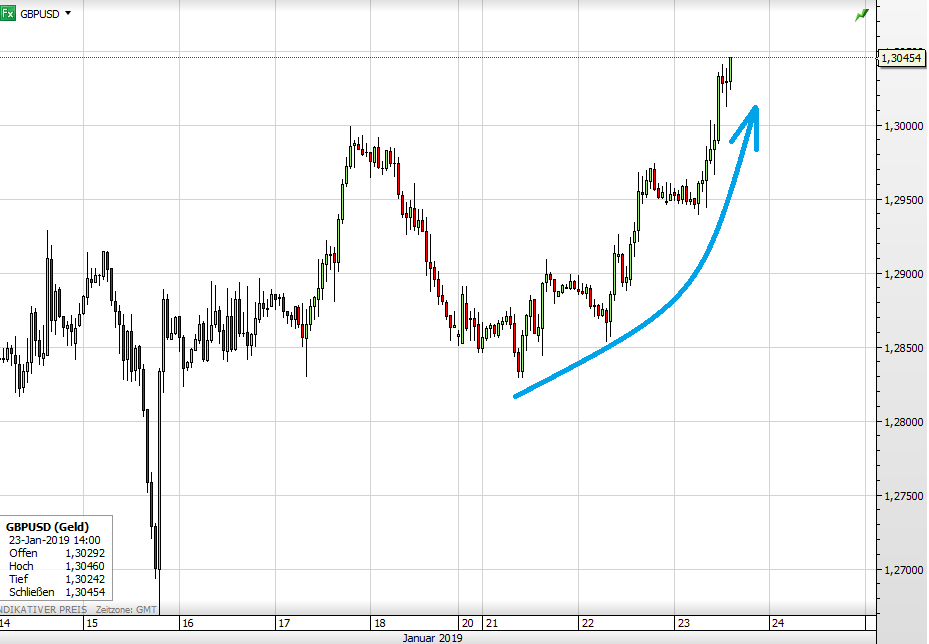

Im folgenden Chart haben wir das Pfund gegen den US-Dollar dargestellt seit dem 14. Januar. Alleine seit Anfang dieser Woche ist der Kurs von 1,2850 bis jetzt um 195 Pips auf 1,3045 gestiegen. Ein Wahnsinn bei der labilen Lage und der Tatsache, dass bei der tickenden Uhr (Brexit am 29. März) überhaupt gar kein Problem gelöst wurde.

Aktuell wird das Pfund beflügelt, weil es an allen Ecken und Enden in London derzeit rumort (beispielsweise hier und hier nachzulesen). Wir hatten schon mehrfach in den letzten Tagen von dieser obskuren Situation im Pfund berichtet, die nun immer mehr Fahrt aufnimmt.

Denn anscheinend wollen Brexit-Gegner im Parlament nun darauf hinwirken, dass der Austrittstermin nach hinten verschoben wird. So soll Theresa May angeblich mehr Zeit für einen besseren Deal mit der EU erhalten. Aber wie (zum Teufel) sollten die Brexit-Hardliner in May´s eigener Partei dem zustimmen? Denn sie wollen raus aus der EU, zum vereinbarten Termin, und am besten so hart wie möglich.

Die Hoffnung in Sachen Brexit soll zur Realität werden

Aber ja, die Hoffnung stirbt zuletzt. Und auch Wunder können geschehen. Der Devisenmarkt glaubt wohl daran, dass die bloße Hoffnung beim Pfund zur Realität wird. Nach unserer Meinung (aber was wissen wir schon) sieht es zum Beispiel der Commerzbank-Analyst Thu Lan Nguyen in Frankfurt mit klarem Kopf. Den Brexit-Termin einfach zu verschieben, löse keine Probleme. Die Brexit-Hardliner würden das nicht zulassen, so auch seine Meinung.

Der aktuelle Long-Move im Pfund könnte einen plötzlichen Absacker nach unten verursachen, so Thu Lan Nguyen. Ach ja, übrigens. Die Realwirtschaft scheint die mehr als kritische Lage so kurz vor dem Brexit-Termin klarer zu sehen als viele Devisenhändler. Der Staubsauger-Hersteller Dyson verlegt seinen Sitz nach aktueller Aussage nach Singapur.

Angeblich soll das nichts mit dem Brexit zu tun haben, aber wer´s glaubt… Sony verlegt aktuell seine EU-Zentrale von UK in die Niederlande, auch wenn dies nur eine formale Sache ist ohne Job-Verlagerungen. Man könnte jetzt noch zahlreiche andere Beispiele nennen, wo sich Unternehmen genau in diesen Tagen auf den harten Brexit vorbereiten. Die Zeit wird immer knapper bis zum 29. März!

Kommentare lesen und schreiben, hier klicken

Die vermeintliche Lösung ist doch schon da,so unglaublich wie sie scheinen mag.

Erhofft,und immer wahrscheinlicher,da immer langfristig gedacht:

Der harte Brexit kommt,viele Unternehmen überleben dies nicht,es gibt zahlreiche

Arbeitslose und was für eine Lösung?

Wenn die Not groß ist wird es eine sehr breite Unterstützung in der gesamten

britischen Bevölkerung geben für eine noch nie dagewesene große internationale

Freihandelszone.Ist das nicht optimal für das GBP bei unserem kranken EUR ?

Große internationale Freihandelszone mit wem? Mit der EU geht nicht, Trump wird ihnen, wie allen Freihändlern den Stinkefinger zeigen, wenn sie nicht zu 99,9% seinen erpresserischen Handelsvorgaben zum Wohle der großartigen Nation ensprechen. China hat bald nichts mehr zum Handeln, wer also bleibt dann noch? Und für die Exportwirtschaft ist ein starkes GBP ohnehin Gift.

Bestenfalls wird das Inselvölkchen zur großen internationalen Steueroase…

Danke für den Kommentar von Michael.Für die vermeintliche Zeit „nach dem Brexit“

geht der Versuch sicherlich in die Richtung einer Steueroase für hier und jetzt.

Für den Plan der Zukunftgestaltung des internationalen angelsächsischen Finanzsystems

wäre ein GBP beim Zusammenbruch vom USD und anderer Fiatwährungen eine denkbare

Alternative vor der Unsicherheit einer kontrollierten Kryptowährung.Es werden grundsätzlich

mehrere Alternativen parallel laufen um den Machterhalt zu sichern.

Hier muß man nicht von einem Herrn Trump reden,der gerade als Marionette dient und in

einem „Ernstfall“ den Kennedys folgen würde.