Die Deutsche Bank hat soeben ihre Quartalszahlen veröffentlicht. Hier die wichtigsten Eckdaten.

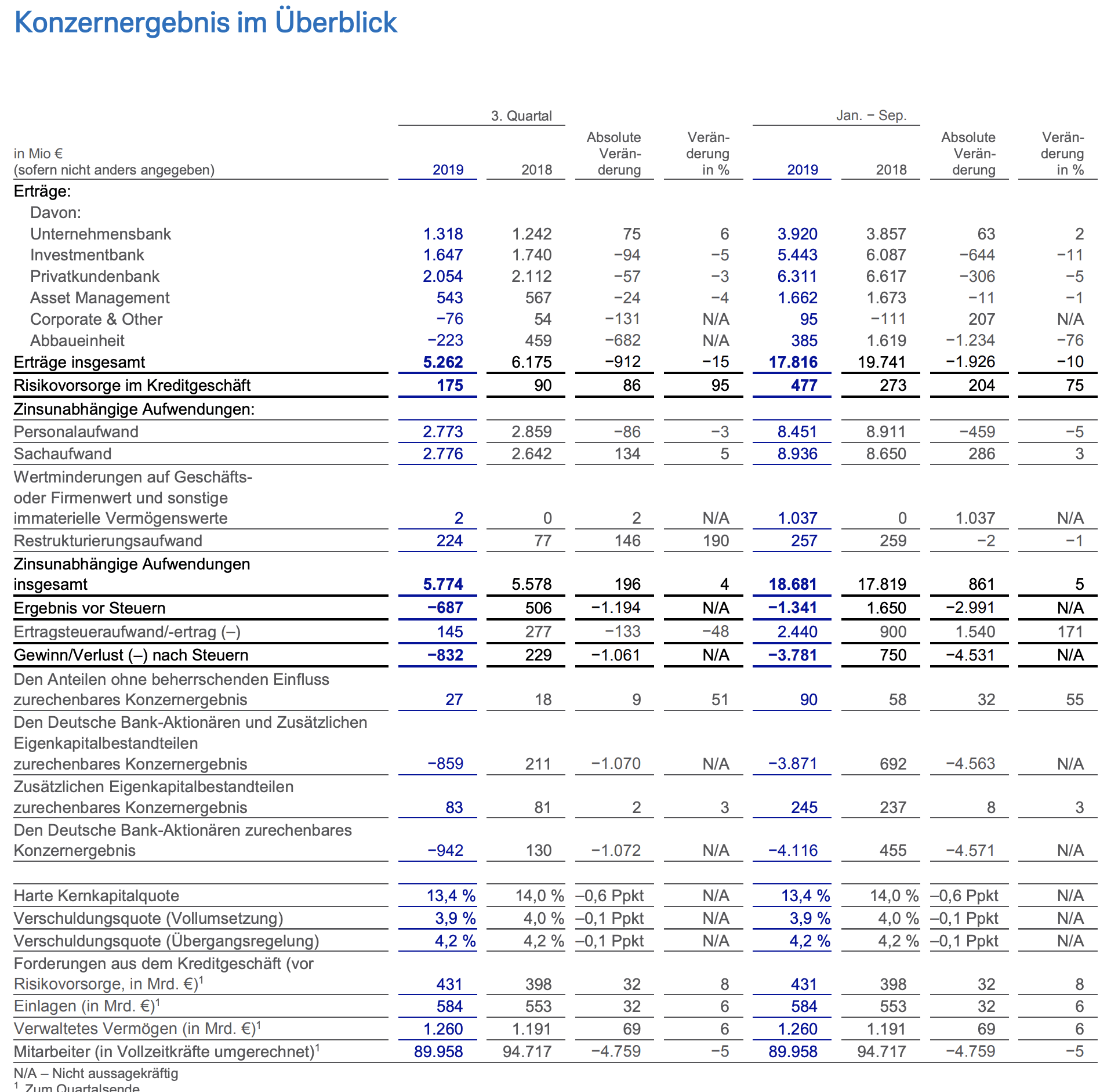

Der Ertrag (Umsatz) liegt bei 5,26 Milliarden Euro (Vorjahresquartal 6,18). Der Verlust nach Steuern liegt bei -832 Millionen Euro (Vorjahresquartal +229/für heute erwartet -778). Rückläufiger Umsatz, Verlust größer als erwartet. Liebe Deutsche Bank, was für ein Ergebnis!

Die harte Kernkapitalquote bleibt stabil bei 13,4%.

Die Deutsche Bank-Aktie notiert vorbörslich fast unverändert.

Die von der Deutschen Bank als solche bezeichnete Kernbank (alle Bereiche außer der Abbaueinheit zur Freisetzung von Kapital) machte vor Steuern einen Gewinn von 353 Millionen Euro. Die Abbaueinheit zur Freisetzung von Kapital machte einen Verlust von 1,0 Milliarde Euro vor Steuern aufgrund des Rückzugs aus nicht strategischen Bereichen und der Umbaukosten. Die Bank sei auf einem guten Weg, die Kostenziele für 2019 zu erreichen. Die bereinigten Kosten seien das siebte Quartal in Folge gesunken (ohne Berücksichtigung von Umbaukosten und Bankenabgaben). Hier einige Aussagen der Bank im Wortlaut:

Die Kernbank verzeichnet Wachstum in wichtigen Bereichen und demonstriert damit die Stabilität des Kundengeschäfts

– Das Kreditvolumen stieg um 12 Milliarden Euro

– Nettomittelzuflüsse von 5 Milliarden Euro

– Das verwaltete Vermögen im Asset Management und in der Privatkundenbank stieg auf 1,24 Billionen Euro, ein Plus von 125 Milliarden Euro seit Jahresbeginn

– Die Bank konnte Marktanteile in wichtigen Bereichen des Anleiheemissionsgeschäfts steigern und seit Juli über 50 Mandate für Aktienemissionen abschließen, platzieren oder gewinnen

– Mitarbeiterzahl erstmals seit Übernahme der Postbank unter 90.000

Hier noch einige weitere Aussagen der Bank im Wortlaut, auszugsweise:

Die Deutsche Bank hat erhebliche Fortschritte bei ihrem Umbau gemacht und liegt im Plan mit Blick auf wichtige Ziele, die der Vorstand im Juli ausgegeben hatte. Die Bank konnte ihre Risiken und Kosten senken und ihr Geschäftsvolumen steigern.

Vorstandsvorsitzender Christian Sewing: „Obwohl wir die umfassendste Restrukturierung unserer Bank seit zwei Jahrzehnten auf den Weg gebracht haben, haben wir im dritten Quartal in unseren vier Kerngeschäftsbereichen Gewinne erzielt. Wir konnten das Kreditvolumen und das verwaltete Vermögen steigern. Die Transformation ist in vollem Gang, mit spürbaren Fortschritten auf der Kostenseite und beim Risikoabbau. Eine harte Kernkapitalquote von 13,4 Prozent unterstreicht unsere Stärke. Ich danke unseren Mitarbeiterinnen und Mitarbeitern für ihre hervorragende Arbeit und ihren großen Einsatz in dieser Phase des Umbruchs. Und ich danke unseren Kunden für ihr großes Vertrauen in unsere neue Strategie.“

Den offenen Brief von Deutsche Bank-Chef Christian Sewing an die Mitarbeiter finden Sie beim Klicken an dieser Stelle. Vorab sei dazu verraten: Es ist ein Jubelbrief über all die erreichten Erfolge des Umbauprogramms…

Kommentare lesen und schreiben, hier klicken