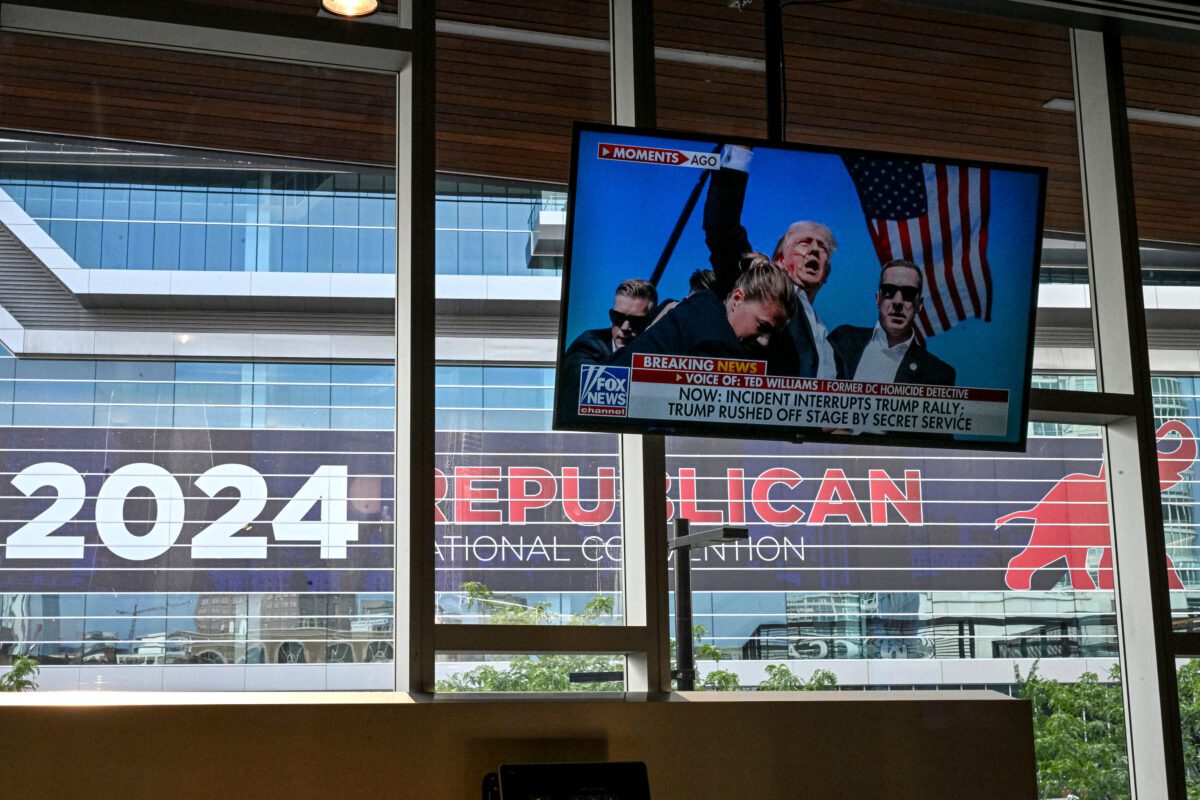

Ist das der Beginn einer neuen Euro-Krise, der Euro-Krise 2.0? Es „riecht“ ein bißchen danach..

Soeben wurden die Aktien der italienischen Banken Intesa Sanpaolo, Mediobanca und Unipol Gruppo an der Mailänder Börse wegen limit down (maximal möglicher Tagesverlust) vom Handel ausgesetzt!

Italian bank stocks crashing -6.6% this morning, down 9% in 2 dayshttps://t.co/YcZJ0KlPW1 pic.twitter.com/SS85lj4gAQ

— zerohedge (@zerohedge) September 28, 2018

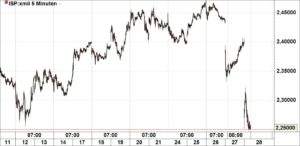

(Intesa Sanpaolo; Chart durch anklicken vergrößern)

Die 10-jährige italienische Staatsanleihe crasht – die Rendite steigt aktuell auf 3,251% (ein Anstieg zum Vortagesschluß von 34 Basispunkten!):

(BTP; Chart durch anklicken vergrößern)

Der Euro fällt deutlich unter die Marke von 1,16. Der Leitinex MIB 40 an der Mailänder Börse verliert knapp -4%.

Kurz zuvor hatte EU-Parlamentspräsident Tajani, selbst Italiener, das Budget Italiens als „gegen die Menschen gerichtet“ bezeichnet („go against the people“). Es werde die Beschäftigung und den Arbeitsmarkt nicht bessern und die Ersparnisse der Italiener in Gefahr bringen. Autsch!

Weitere Hintergründe:

„Italien: Wirtschaftsminister verspricht Geschenke für alle – aber wer zahlt´s?“

„Aktuell: Italiens Märkte unter Druck – Schulden Italiens „explosiv“, sagt EU“

Kommentare lesen und schreiben, hier klicken

Morgen ist alles wieder gut… WETTEN?

@ Angshase…..

klar ist Morgen alles wieder gut. Ist ja auch Samstag, da wird sich kein Kurs mehr bewegen :-)))))

Ich frage mich, haben die italienischen Politiker nicht in die Türkei gesehen? Was passiert denn, wenn man sich gegen die Finanzmärkte stellt? Wer soll denn die neuen italienischen Staatsanleihen kaufen? Italienische Banken, damit sie ein schönes B-minus-Rating bekommen?

Stellt sich die Frage nach dem italienischen EZB-Chef.

Mario Draghi, der von 2006 bis 2011 Gouverneur der italienischen Notenbank war, gilt als sehr heimatverbunden mit Ehefrau, Kindern und Enkeln in Rom und Mailand. Der 71-Jährige, der noch ein Jahr dafür Sorge tragen will, dass die Eurozone nicht auseinanderfliegt, sieht wie Salvini jetzt das Blatt ausreizt – die Weichen stellt für seinen Ruhestand. Was wird in Mister Whatever-it-takes jetzt vorgehen?

Na dann lassen wir einmal mehr die Notenpressen heiß laufen und schicken wieder ein paar Bündel an italiens Finanzwelt.

Die EZB biegt das am Montag schon wieder hin.

Moin, moin,

m.E. besteht keine Panik, die EZB wird alles was nur ansatzweise nach Staatsanleihe von Italien aussieht kaufen, wetten?

Die ital. Regierung muss ihre Wahlversprechen einlösen. Sie sitzt sozusagen in einer Zwickmühle. Noch mehr Schulden kann Italien nicht brauchen, andererseits muss der Wähler ruhig gestellt werden. Es ist wie mit der zur kurzen Bettdecke. Entweder passt sie oben oder unten, aber nie oben und unten.

Berlin wird alles abnicken müssen. Italiens Ende wäre auch das EU und Berliner Ende. Das werden unsere „Eliten“ aber nicht zu lassen. Also weiter so. Neue Schulden braucht die EU, damit die Potemkinschen Dörfer bzw. des Kaisers neue Kleider die Wahrheiten überdecken.

Fazit: Wer will derjenige sein, der die Luft aus dem Ballon EU läßt? Niemand.

Es sieht so aus, als ob Italien nicht den gleichen Fehler wie Griechenland macht und alles kaputtspart. Vielleicht machen sie es besser, ich wünsch es ihnen …und mir?

Achso, also so weiter wie bisher und noch mehr Schulden und Korruption.

Ich hoffe Sie meinten Ihren Kommentar nicht ernst.

@Columbo, pacta sunt servanda, wie der alte Lateiner zu sagen pflegt.

Italien muss sich nicht kaputtsparen, aber Italien muss seine abgeschlossenen Verträge wie alle EU-Staaten schon auch einhalten. Oder sind sie da anderer Meinung?

Italien kann jederzeit innovative Lösungen präsentieren, die besser als die griechischen sind. Wir alle warten und hoffen auf die italienische Kreativität, die großen (Lebens)Künstler, die dieses Land seit tausenden von Jahren hervorbringt…

Italien hat ohnehin seit dem Finanzkünstler und Maestro Draghi 2014 bereits einen Sonderstatus, der alle anderen europäischen Staaten weit hintenan stellt.

Italien dominiert und beeinflusst seit mindestens 4 Jahren Wirtschaft und Gesellschaft grundsätzlich und massiv in ganz Europa, speziell auch in Deutschland (Renten, Sparvermögen).

Italien verschiebt populistisch-kreativ die Verantwortlichkeiten emotional, mit viel Gejammer und Mamma mia in den Norden.

Italien geht es sehr gut, Italien ist prinzipiell sehr reich, wie Sie jüngst des öfteren ausgeführt haben. Zu gut, zu reich, zu satt, wie es mir scheint.

Italien schafft es lediglich nicht, seine internen, nationalen Probleme und Ungleichheiten von Nord nach Süd zu lösen oder auch nur anzugehen… Da droht man dann schon eher mit Austritt aus der EU… Trotz eines italienischen EZB-Präsidenten… Mamma mia…

Ciao, bella Italia, dem Rest von Europa ginge es ohne solche Schmarotzerstaaten nicht unbedingt schlechter…

@Leftutti,Schmarotzerstaat? Halb Europa besteht aus Schmarotzerstaaten.

@LEFTUTTI da gibt es nicht mehr viel hinzuzufügen.

Das Problem liegt aber schon bei ciao, Italia. Würde es zu einen Italexit kommen, so wären die Folgen ev. unabsehbar.Gerade Deutschland müßte Unmengen(Forderungen von Banken, EZB Verbindlichkeiten- z.B. Target2) abschreiben. Aber LEFTUTTI,vielleicht haben sie recht: Lieber ein Ende mit schrecken, als ein Schrecken ohne Ende.

Pingback: Erster "Short-Squeeze" Befeuert Silberkurs - Goldreporter.de