Die neue italienische Regierung will ein Wunder schaffen – nämlich ihre überaus großzügigen Wahlversprechen einzuhalten und gleichzeitig das Defizit unter der 2%-Marke zu halten. Italiens (parteiloser) Wirtschaftsminister Giovanni Tria gilt als eher moderater Vertreter der Koaltion aus Lega und Cinque Stelle, er will das Defizit eigentlich bei 1,5% des BIP halten – sieht sich aber Forderungenn vor allem der Cinque Stelle gegenüber, die das Defizit bei 2% bzw. 2,5% veranlagen wollen. Alles unter der 2%-Defizit-Marke wäre wohl für die Finanzmärkte gut ertragbar – alles über 2%, wie von Di Maio von der Cinque Stelle gefordert, eher nicht.

Die italienische „La Stampa“ berichtet heute, dass Cinque Stelle ein Veto gegen das Budget einlegen könnte, wenn die Grundforderungen der Partei nicht erfüllt werden – so etwa das bedingungslose Grundeinkommen, das ein zentraler Punkt des Wahlprogramms der eher in Süditalien erfolgreichen Partei darstellt.

Schon um die Koalition nicht platzen zu lassen, hat heute Tria in einer Rede alle Forderungen der Cinque Stelle übernommen:

– es werde ein Bürgergeld (bedingungsloses Grundeinkommen) geben in dem morgen vorgelegten Budget

– die Steuern für Unternehmen würden ab 2019 gesenkt

– die Einkommenssteuer werde dann in den Folgejahren gesenkt

– das Renteneintrittsalter müsse gesenkt werden

– die staatlichen Investitionen würden in den nächsten Jahren auf 3% des BIP erhöht werden (eine Reaktion auch auf den katastrophalen Zustand der Infrastuktur in Italien, sichtbar in dem Einsturz der Autobahnbrücke in Genua)

Insgesamt also: Steuern runter, Ausgaben rauf. Aber wie soll das eigentlich funktionieren? Derzeit hat Italien eine Schuldenquote von 130% des BIP – und hat das Glück, dass die EZB unter Mario Draghi die Refinanzierbarkeit dieser Schulden großzügig gewährleistet hat. Aber auch die Geduld der europäischen Notenbank scheint ein Ende zu haben – so hat heute EZB-Chefvolkswirt Praet recht undiplomatisch davon gesprochen, dass er einen großen Unterschied sehe zwischen Kommunikation/Worten und Taten bei der italienischen Regierung. Bums!

Nun aber ist Italiens neue Regierung in dem Dilemma, dass sie entweder liefert, was sie großzügig versprochen hat – oder eben Wort-brüchig wird, wenn diese Versprechen nicht finanzierbar sind. Wird Italien also sowohl die EZB als auch vor allem Deutschland brüskieren?

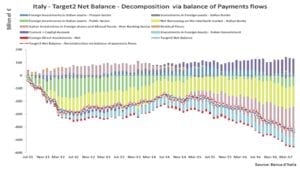

Sollte Italien aus dem Euro ausscheiden (was Stimmen in der italienischen Koalition schon länger fordern), müßte es – so hat es Draghi vor einigen Monaten klar formuliert – die Target2-Defizite bezahlen. Aber mit was? Mit Lira? Deutschland jedenfalls ist am Verwundbarsten bei einem ja durchaus möglichen Ausscheiden der Italiener aus dem Euro aufgrund seiner massiven target2-Überschüsse – und bliebe dann sehr wahrscheinlich auf eben diesen Forderungen sitzen.

(Grafik: Banca d´Italia; durch anklicken vergrößern)

Und so wollen wir abschließend Gerhard Polt zitieren aus seinem Stück „Und wer zahlt´s?“:

„Die Tatsache, dass wir Deutschen den Zweiten Weltkrieg gewonnen haben, verdanken wir meiner Meinung nach eindeutig dem Amerikaner. Aber der Amerikaner sagt: ‚I don’t pay!‘ Seitdem zahlen wir. Wir zahlen alles. Die Albaner zahlen wir, damit sie unten bleiben. Wenn sie nach oben kommen, zahlen wir, dass sie wieder nach unten gehen. Brennt in Thailand ein Puff, wir zahlen’s.“

Da zahlen wir doch lieber für Italien, oder?

Von Petar Milošević – Eigenes Werk, CC BY-SA 4.0, https://commons.wikimedia.org/w/index.php?curid=38860057

Kommentare lesen und schreiben, hier klicken

Wer es bezahlt? Die Frage verstehe ich als rein hypothetisch.

Vorsichtige Frage, wann hat Deutschland den zweiten Weltkrieg gewonnen??????????

@Ilse, das ist Satire von Gerhard Polt, und zwar tiefsinnige! Polt spielt dabei darauf an, dass (West-)Deutschland mit Geld sich freikaufte dafür, dass es militärisch nicht vorhanden war, aber von den USA geschützt wurde..

Italien ist im Prinzip ein reiches Land und es hat Potential nach oben. Ich wäre da nicht so pessimistisch. Die neue Regierung kann es nur besser machen, schlechter als die vorhergehenden geht nicht mehr. Der Staat ist hauptsächlich bei seinen Bürgern verschuldet und die sind vermögender als in vielen anderen Ländern. Wenn Italien die geplanten Reformen durchzieht und damit sind einige Erleichterungen für Klein-unnd Mittelbetriebe gemeint, dann werden andere Euroländer am Zahltag viel größere Probleme haben, als Italien.

Deutschland zahlt doch schon alles und die ganze EU Bande will, das es so bleibt.

Von den fast 1 Billion Euro Target Salden werden wir nie und nimmer auch nur einen Euro sehen, der der das glaubt muss in die Kirche gehen!

Denke die Wahrnehmung über Italien wird bei uns falsch dargestellt. Zwar ist das Land im Vergleich zu uns reich, aber eine Art Lähmung hat sich bereit gemacht. Der Euro tut Italien nicht gut.

Die Menschen sind sehr unzufrieden, deshalb auch die derzeitige Regierung.

Italien könnte wirklich kippen und will sich nicht dem Diktat von Merkel oder der EU unterwerfen.

Ein Gemisch aus 0% Zinspolitik, Flüchtlingen und Ohnmacht sorgt für Unsicherheit..

Derzeit kommen 100(hundert) Flüchtlinge am Tag nach Italien, wenn überhaupt.

Richtitsch, was kümmert es die deutsche Eiche, wenn das italienische Sozialsystem paar 1000 (tausend) Peitschenhiebe zusätzlich pro Monat verpasst bekommt. Die deutsche Eiche ist ja so moralisch überlegen und steht ja drüber. Sogar die kleinen Eicheln übernehmen gerne Bürgschaften für bedürftige ähhh was auch immer… Und dann fallen sie aus allen Wolken bzw. von allen Ästen, wenn sie feststellen, dass die Bürgschaft wirklich als solche gemeint war. Wer hätte gedacht, dass eine aufgesetzte, heuchlerische und unreflektierte „Solidarität“ was kosten kann. Ja, gespielt ist es ohne Zweifel. Nur leider ist das Ganze schon lange kein Spiel mehr.

Wer Italiens Geschenke zahlt ist klar… Aber diesmal finde ich es nicht mal unfair. Aber möglicherweise bewegt sich demnächst was… Das merkel erinnert mich aktuell an einen mittelgroßen Meteoriten beim Eintritt in die Atmosphäre: er brennt, raucht, zischt und zerfällt von allen Seiten und aus allen Löchern, aber er hält bis zum Schluss den Kurs.

oder den salbungsvollen Worten von tm lauschen!An FMW:Keine Antwort vonnöten.Ich klinke mich aus.Kommt eh besser an,als meine Dauerkritik an den Pseudobörsen und dem momentan vorherrschendem System!Ich melde mich vielleicht wieder,wenn das Merkelregime Geschichte ist,also nach dem neoliberalen Endsieg!So long Fellowa!

@Koch, auf alle Fälle Antwort vonnöten!

Sie verkörpern hier das übliche, klassische, archetypische Schema von reaktionären Trollen: Ein bis zwei Tage als Maulheld die Kommentarfunktionen mit haltlosen Ideologien und populistischen Grundsatzdebatten überfluten und sich nach den Antworten darauf als beleidigter Märtyrer zurückziehen. Noch ein letzter Aufruf an die Kollegen „So long Fellowa!“, und schon werden Fritz, Frank, Dieter und andere große Denker die nächsten Tage das Ruder übernehmen.

Graduell einigermaßen wirksam, aber langweilig, leicht durchschaubar und sehr, sehr überflüssig.

Wer zahlts? Ist doch egal. Die 8 reichsten Menschen vielleicht? Die besitzen nämlich soviel wie die ärmere Hälfte der Menschheit.

Alle 100 jahre bricht das Finanzsystem aufgrund wachsender Ungleichheit zusammen, da die Schuldenlast zu Gusten weniger Reicher von der Gesamtbevölkerung nicht mehr getragen werden kann.

Der Euro hält den Laden am Laufen. Vollkommen egal ob die Target2 Salden jemals zurück kommen. Wenn die Ungleichheit nicht angegangen wird fliegt der Laden sowieso in die Luft. Am Ende wird nämlich durch einen Kollaps nur wieder Vermögen und Schulden gleichermaßen getilgt.

Aufgrund dieser Probleme sieht man auch den Rechtsruck in der Welt. Auch alle anderen Dinge lassen sich ableiten, wie zB Immobilienenblase, Aktien, Flüchtlingsströme, Sozialstaatabbau,…

https://youtu.be/SSBqeOLs_ds

@G3ckOoo, nur ein paar rhetorische Fragen:

Alle 100 jahre bricht das Finanzsystem aufgrund wachsender Ungleichheit zusammen

Auf wie vielen Jahrhunderten basiert diese Aussage?

Was meinen Sie mit „Finanzsystem“?

Gab es um 1820, 1720, 1620 … 1020 bereits Zusammenbrüche des Finanzsystems oder ein Finanzsystem an sich?

Oder meinen Sie vielleicht lediglich die Ungleichverteilung von Reichtum, Macht und Herrschaft?

Die ist allerdings noch nie zusammengebrochen, die erweist sich als ein stabiles Naturgesetz menschlicher Gesellschaften. Hier gab es lediglich Verschiebungen von allein herrschenden Monarchen zum Adel, vom Adel zu bürgerlichen Kaufleuten, von den Kaufleuten zu kapitalistischen Gesellschaften bis hin zum derzeitigen globalen Aktien-, Banken- und Börsenwahnsinn.

Auch vor 3000 Jahren besaßen die reichsten 8 Menschen bereits soviel wie die ärmere Hälfte der Menschheit, wenn nicht mehr. Ebenso zu Zeiten der Bibelüberlieferung, danach im Mittelalter, weiter zu Zeiten der Renaissance, im Barock Ludwigs XIV. und den folgenden Epochen war es nicht viel anders.

Keine Revolutionen und die daraus hervorgegangenen Heilande, weder Napoleon, Kaiser Fritz und Willi, noch das dümmste brüllende Schwein der deutschen Geschichte konnten dieses Naturgesetz jemals widerlegen.

Heute sind lediglich die Machtverhältnisse unvergleichlich perfider und verschlungener, die Kommunikationswege komplizierter und verfilzter geworden. Der Bürger (weißer Hautfarbe) darf ein- bis drei Mal pro Jahr per Schulden in Urlaub reisen und sich alle zwei, drei Jahre am neuesten (abgasmanipulierten) SUV aufgeilen.

@Michael. Sehr guter Kommentar, Ich frage mich schon seit Jahren, wie behauptet werden kann, dass es in der Vermögensverteilung in früheren Zeiten einmal anders gewesen sein soll. Denken wir nur an den Adel, der sich über Jahrhunderte seinen „Zehnten“ einkassierte, während das Volk bei regelmäßig auftretenden Missernten verhungerte.

Der Kollaps von Währungen und Geldsystemen ist doch schon ein finanz-mathematisches Grundthema. Nehmen wir einfach einmal an, Vermögen und Schulden wüchsen um 7% per annum, das ergäbe dann eine Verdoppelung alle 10 Jahre. Welcher Betrag käme dann bereits in hundert Jahren zustande? Klar ist dies ein hoher Zinssatz, aber es ist schon etwas dran, wenn Albert Einstein sagte, für ihn sei der Zinseszinseffekt einer der stärksten Kröfte im Universum – und dies gilt für Vermögen und reziprok auch für Schulden.

Gruß