Der Nasdaq auf neuen Allzeithochs – weil einige wenige Schwergewichte wie Apple, Amazon oder Micorsoft eben auf neuen Allzeithochs notieren. Dabei werden die dominanten US-Tech-Giganten wie Facebook, Apple, Amazon, Microsoft und Google auch als „FAAMG“ bezeichnet (siehe dazu hier mehr).

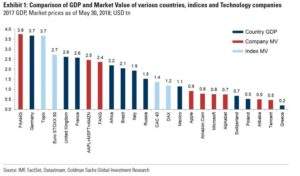

Und diese FAAMG-Aktien haben zusammen eine Marktkapitalisierung, die größer ist als das BIP Deutschlands – oder so groß wie das doppelte BIP Italiens:

(Grafik: zerohedge.com; durch anklicken Grafik vergrößern)

Dabei sind die FAAMG-Aktien fast dreimal soviel wert wie der gesamte Dax. Und man kann die Reihe beliebig fortsetzen: die FAAMG-Aktien übertreffen das gesamte BIP Afrikas um fast den Faktor zwei. Apple alleine ist fast doppelt so viel Wert wie die Wertschöpfung Polens in einem Jahr, eine amerikanische Tech-Aktie wie Intel entspricht dem BIP Portugals. Und Amazon und Microsoft bringen jeweils viermal so viel auf die Waage wie das BIP Griechenlands – was die damalige Panik um die Griechenland-Krise reichlich absurd erscheinen läßt!

Kürzlich hat etwa Goldman Sachs behauptet, dass die Bewertungen der großen US-Tech-Aktien gerechtfertigt seien, weil sie schließlich ein starkes Wachstum aufweisen würden. Aber die Frage stellt sich, ob diese Wachstum so weiter gehen wird – und hier gibt es zwei Probleme: erstens wird der Gegenwind gegen die Dominanz der US-Tech-Konzerne größer (wie zuletzt bei Facebook oder aktuell das Vorgehen der EU-Kommission gegen Google, denen eine Strafe von bis zu elf Milliarden Euro droht, weil sie ihre Marktmacht mit dem Android-System zum Nachteil von Wettbewerbern ausgenutzt haben sollen). Je heftiger Trump agiert mit Strafzöllen, desto stärker wird auch nicht nur in Europa der Gegenwind geegen die großen US-Tech-Konzerne, die das greifbarste Ziel für Gegenmaßnahmen der betroffenen Länder sind – zumal Konzerne wie Facebook offenkundig die Daten ihrer User den amerikanischen Behörden zur Verfügung stellen.

Und darüber hinaus dürfte China, das im Bereich künstlicher Intelligenz den USA bereits ernsthaft Konkurrenz macht, eher früher als später seine Tech-Giganten wie Tencent oder Alibaba auch in der westlichen Welt mehr und mehr zum Durchbruch verhelfen. Wer also auf die fortgesetzte Dominanz der US-Tech-Giganten setzt, muß davon ausgehen, dass die USA weiter die unangefochtene Supermacht bleiben werden – was angesichts des rapiden Aufstiegs Chinas, das preisbereinigt schon ein größeres BIP als die USA aufweist, eher unwahrscheinlich ist..

Kommentare lesen und schreiben, hier klicken

Die Argumentation ist zwar nachvollziehbar, aber es gilt natürlich auch:

1. Das KGV von FB liegt bei 28, von Apple bei 19, von Microsoft bei 28 und von Google/Alphabet bei 31. Nur Amazon sticht mit 267 wirklich heraus. Die anderen vier Werte sind nicht niedrig, aber auch nicht dramatisch hoch bewertet.

2. Die Behauptung, es würde nicht so weitergehen, gibt es, seit diese Unternehmen bestehen, es ging aber immer weiter.

Und was den Vergleich USA – China angeht: Preisbereinigt kann man vieles ausrechnen – tatsächlich ist das BIP der USA noch um gut 50% hoher als das Chinas und das bei einem Drittel der Bevölkerung. Zudem beträgt der Anteil der USA am Welt BIP weiterhin 25% – der wachsende Anteil Chinas geht zu Lasten Europas und Japans, nicht der USA.

Also klar kann ich annehmen, die Dominanz der USA lässt nach – und Trump ist ja auch auf gutem Weg das zu erreichen – aber bei objektiver Sichtweise bewegen wir uns doch eher auf eine bi-polare Welt mit den USA und China als Supermächten zu, aber nicht in Richtung einer Wachablösung der USA.

@tm, stimme allem zu, was Sie sagen, vor allem USA-China in Sachen bipolare Welt; aber derzeit ist die Welt eben noch vom Hegemon USA dominiert, das bedeutet also einen relativen Abstieg der USA, wenn China auf Augenhöhe mit den USA kommt; die Sache mit dem KGV ist schwierig, rechnet man da etwa die Aktienrückkäufe heraus, ist es nicht mehr so billig (Facebook, Apple)..

hm… ich denke, in einigen Bereichen wird die US-Dominanz noch lange bestehen bleiben, in anderen ist China ja schon mindestens ebenbürtig. Aber klar, spannendes Thema, für mich eines der spannendesten Themen überhaupt. Relativer Abstieg…irgendwie ja, weil jemand anderes ähnlich mächtig wird, andererseits verlieren eben bislang nicht die USA an Boden, sondern Europa und Japan. Und was mich für China langfristig eher skeptisch stimmt, sind zwei Punkte: Das Erwerbspersonenpotential sinkt bereits jetzt. Chinas Gesellschaft altert also, bevor ein Niveau wie in Japan oder Deutschland erreicht wurde. Und ich bin skeptisch, ob eine Diktatur auf lange Sicht innovativ genug ist, um aus sich selbst heraus Produktivitäsfortschritt zu generieren.

Bei den genannten Unternehmen muss ich sagen, dass ich da nie investiert habe: Bei Amazon dachte ich immer, das Geschäftsmodell ist so simpel und so leicht kopierbar, da muss es schnell Kokurrenz geben – tatsächlich bestelle ich seit 2001 bei Amazon und im Laufe der Zeit eher mehr als weniger.

Bei FB leuchtet mir das Geschäftsmodell eh nach wie vor nicht wirklich ein, aber offenbar funktioniert es ja prima. Dennoch sehe ich hier eher das Risiko, dass FB von der jüngeren Generation immer weniger genutzt wird. Es ist nicht mehr wirklich hip, bei FB zu sein.

Wenn ich Rückkäufe rausrechne…klar, und wenn ich die Gewinn rausrechne auch :-) Die Rückkäufe gibt es ja nun einmal. Alternativ könnte mit dem Geld auch die Dividendenrendite in die Höhe geschraubt werden. Also ich sehe nicht, wieso ich das negativ werten sollte. Das Geld ist da und es macht vermutlich wenig Sinn, damit teure Übernahmen zu bezahlen.