Jetzt ist sie da, die sogenannte Woche der Wahrheit, in der es auch um die nächste Runde Zinsanhebungen bei Fed, EZB und Bank of England geht: wie geht der Kampf gegen die Inflation weiter, wie hoch steigen die Zinsen noch?

Speziell bei der Fed erwartet man eine erneute Breitseite ihres Chefs, Jerome Powell, gegen die Märkte. Denn zum großen Ärger der Notenbank haben sich die Financial Conditions zuletzt derart gelockert, so dass man sich bereits auf einem tieferen Niveau befindet als vor dem Beginn der monetären Straffung. Damit konterkariert der Markt die Absicht der Fed, die Nachfrage zu dämpfen, um die Inflation einzudämmen. Erinnerungen an Jackson Hole werden wach, als Chair Powell angesichts stark gestiegener Aktienmärkte sogar sein Statement umgeschrieben hatte.

Eben um den Märkten einen Dämpfer zu versetzen. Doch ist dies gut fünf Monate später noch einmal so möglich, haben sich die Bedingungen nicht bereits deutlich geändert?

Fed, Inflation, Zinsen: Die Lage im August 2022 und heute

Im Sommer letzten Jahres hatte eine satte Bärenmarktrally den S&P 500 bis auf über 4300 Punkte getrieben – exakt vom 16. Juni mit 3640 Punkten bis auf 4327 Punkte nach oben, immerhin ein Plus von fast 19 Prozent. Damit lag man nicht einmal mehr 500 Punkte unter dem Allzeithoch, trotz Anhebung der Zinsen von nahe null bis auf 3,25 Prozent. Inakzeptabel für die Absicht der Fed, das Mismatch zwischen Angebot und Nachfrage zu korrigieren – und die angedrohte Zinskeule wirkte.

Zur Erinnerung: Der Dow Jones fiel anschließend um 1008 Punkte oder 3,03 Prozent, der Nasdaq Composite um 3,94 Prozent und der S&P 500 um 3,37 Prozent, oder 146 Punkte.

Vorausgegangen waren drastische Formulierungen wie „Pain for Households and for Businesses“ infolge der Maßnahmen zur Bekämpfung der Inflation bis zum Erreichen des Ziels von zwei Prozent. Wann hatte man dergleichen schon von einem Notenbankchef gehört?

Jetzt, zwei Zinsanhebungen und 125 Basispunkte später, steht der S&P 500 mit 4017 Punkten deutlich tiefer und die permanenten Drohungen von mindesten einem halben Dutzend Notenbankern seit Mitte Dezember haben spürbar an Wirkung verloren. Die Märkte hatten auf die Zinskeulen von Bullard und Co kaum mehr reagiert.

Die Märkte spüren, dass die US-Notenbank Fed keinen großen Zinsspielraum mehr nach oben hat, allerdings gibt es noch das Geschütz der Anleiheverkäufe der Fed, das sogenannte Quantitative Tightening.

Aber die US-Notenbank weiß, dass sich das Zinsfenster bald schließen wird, ohne kapitale Schäden an einer mit 94 Billionen Dollar verschuldeten Gesellschaft zu verursachen.

US-Leitzinsen, wirklich longer for higher?

Zuallererst ist es eine Normalisierung der Verhältnisse am Kapitalmarkt, Zinsen um null Prozent sind wirtschaftlich eine Katastrophe. Weil das Verhältnis von Risiko und Ertrag eliminiert, Exzesse befördert und die Marktmechanismen ausgehebelt wurden.

Jetzt wurden in Rekordzeit die Zinsen angehoben, dabei in den 60/40-Portfolios eine Katastrophe ausgelöst – aber unerlässlich, um die Sünden einer ultralaxen Geldpolitik u.a. mit Helikopterschecks zu korrigieren. Wann hatte es das je gegeben, dass mit Triple A gerateten Anleihen größere Verluste eingefahren worden sind, als mit Aktien? Dies dürfte sich nicht so schnell wiederholen, aber ein Problem ist entstanden: Es gibt wieder Zinsen, aber die Schulden sind auch geblieben. Was zu erheblichen Konsequenzen führen muss, in Zeiten höherer Ausgaben, nach dem Inflationsschub.

Der US-Konsument

Haben wir nicht schon 21 Monate, in denen sich die Kaufkraft des Amerikaners verringert, weil die Inflationsrate höher liegt, als die Lohnsteigerungen? 57 Prozent der Menschen in den USA haben keine 1000 Dollar auf der hohen Kante, um so etwas wie eine größere Reparatur bezahlen zu können.

Ergebnis: Die Sparrate der Amerikaner nähert sich langsam der Nulllinie, 35 Prozent der erwachsenen US-Bürger brauchen ihre Kreditkarte, um sich überhaupt das Leben leisten zu können.

Die Sparrate auf dem Weg zu einem 70-Jahrestief?

Diese Kreditkarten werden mit 20 Prozent belastet, was nichts anderes bedeutet, als dass sich die Schulden nach dreieinhalb Jahren verdoppelt haben. Longer for higher?

Die Unternehmen

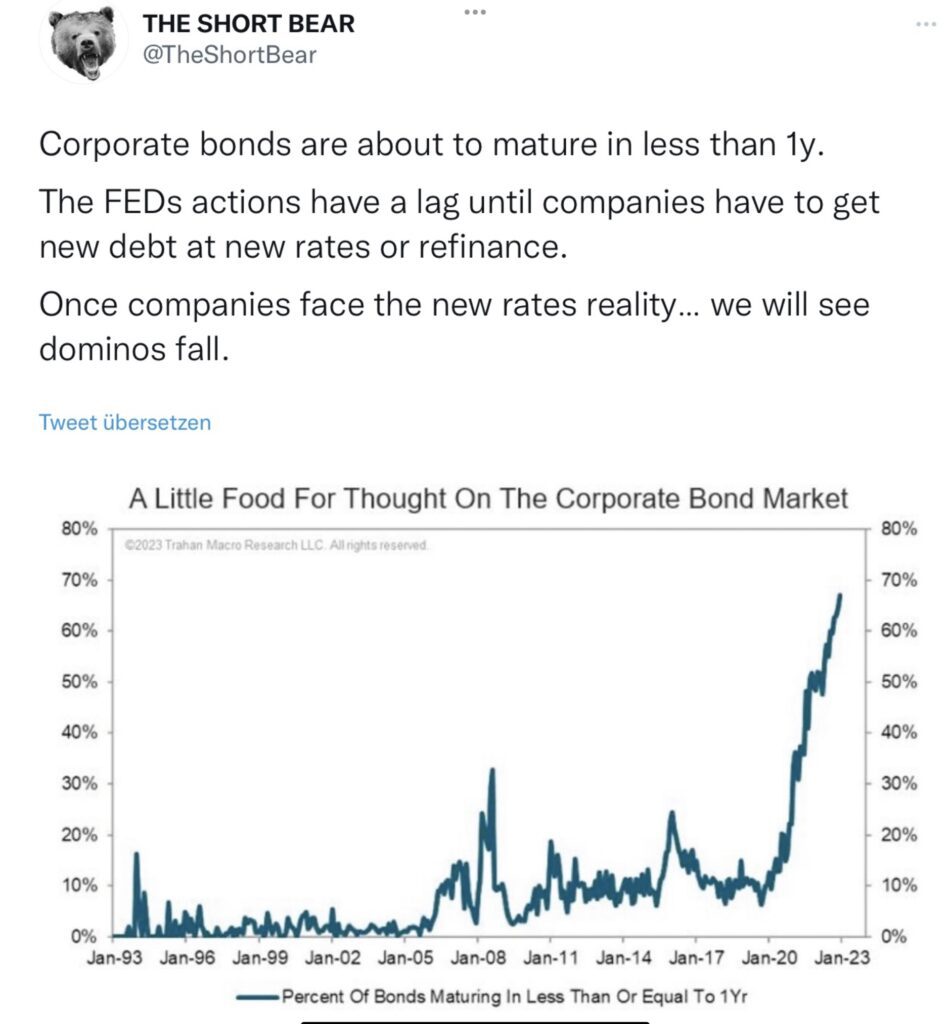

Diese Grafik wurde schon gezeigt. Innerhalb des Russel 2000 gibt es 800 Unternehmen, die gar nicht profitabel sind und sich nur wegen der niedrigen Zinsen über Wasser halten konnten. Aber Kredite haben Laufzeiten und müssen umgeschichtet werden, zu denkbar ungünstigen Konditionen.

Und wo sind eigentlich die 17 Prozent an Zombiefirmen geblieben, von 2020, die überhaupt keine Zinsen bezahlen können? Von Monat zu Monat immer mehr fällige Umschichtungen:

Der US-Staat

Die USA sind der vermeintlich sicherste Schuldner der Welt, der sein Geld selbst drucken kann, in eigener Währung. Aber dennoch müssen auf Staatsschulden Zinsen gezahlt werden, die in immer größere Höhen steigen.

Die Billionen-Dollar-Grenze wird gerade überschritten und sollten die Zinsen noch lange Zeit oben bleiben, wird der US-Staat 25 Prozent seiner Steuereinnahmen für die Zinslast aufwenden müssen.

Dies wird bald die regierende Partei schmerzhaft spüren, will sie doch im Jahr 2024 wiedergewählt werden:

Zudem existiert ein neues Problem. Es werden in den USA in diesem Jahr vermutlich zwei Billionen Dollar an neuen Schulden aufgenommen, aber kaum einer ist mehr bereit, die erforderlichen Anleihen zu kaufen.

Fed, Inflation, Zinsen: Der Vergleich mit der 1980-ern, der Zeit von Paul Volcker

Immer wieder wird auf die Zeit des Notenbankchefs von 1979-1987, Paul Volker, verwiesen. Dem es mit brachialer Gewalt und Leitzinsen von bis zu 20 Prozent gelungen war, der Inflation das Genick zu brechen.

Verglichen mit heutzutage gibt es aber ein paar gewaltige Unterschiede, zum Beispiel die relative Größe der Staatsschulden. Diese betrugen im Jahre 1981 – 1,29 Billionen Dollar, das Bruttoinlandsprodukt 3,211 Billionen Dollar, damit lag die Schuldenquote zu Volckers Zeiten im Vergleich zum BIP bei etwa 40 Prozent.

Die Staatsschulden liegen aktuell bei 31,4 Billionen Dollar – das BIP 2023 (erwartet) bei 26,815 Billionen Dollar, was einer Schuldenquote von etwa bei 118 Prozent entspräche. Die Schulden haben sich seit 1981 ver-24-facht, das BIP aber nur ver-8-facht.

Ergo: Wollte man auch nur annähernd versuchen, die Zinsen auf ähnliche Höhen wie damals zu hieven – den Staatshaushalt sowie die US-Konjunktur würde es zerreißen.

Der Kampf um die Hoheit über die Märkte

Was wird nun Fed-Chef Jerome Powell in der jetzigen Lage machen? Wird er einmal mehr die hawkishe Keule schwingen und betonen, dass die Zinsen hoch bleiben werden, until the job is done?

Oder wird er sich betont vage ausdrücken, die Bereitschaft zur Bekämpfung der Inflation signalisieren und darauf hinweisen, auf die kommenden Daten zu reagieren?

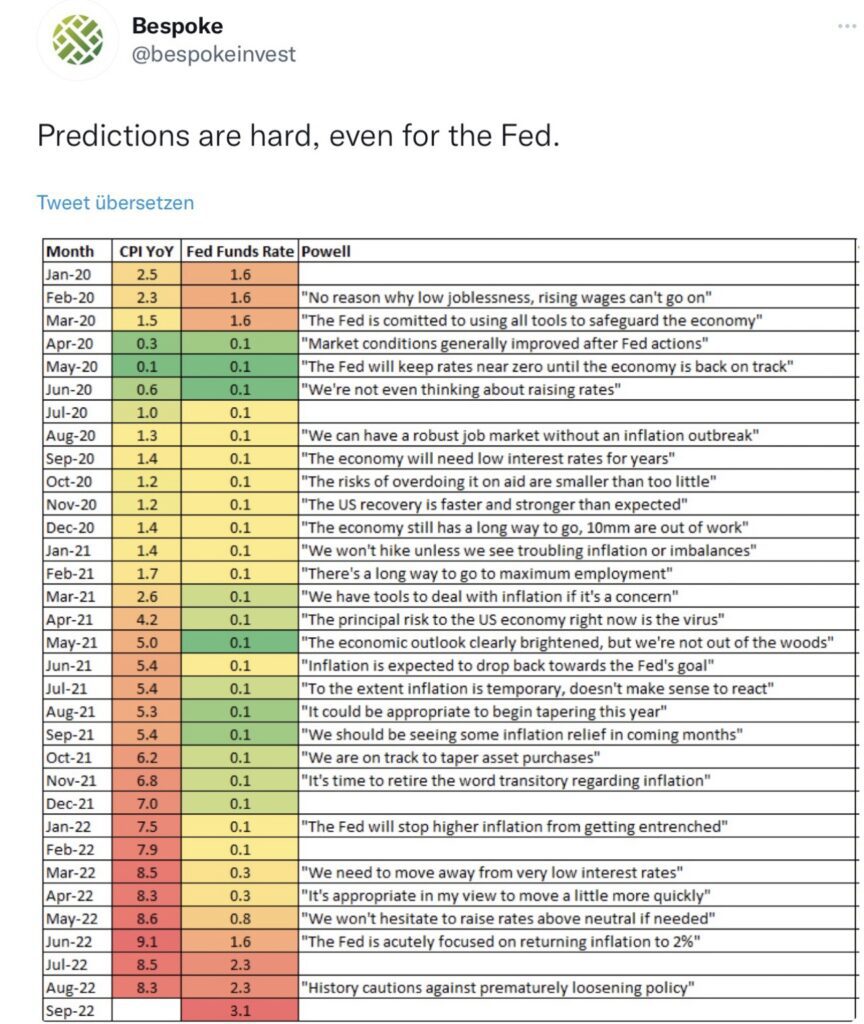

Oder gar betonen, dass man sich in der Endphase der Inflationsbekämpfung befindet? Letzteres ist eher unwahrscheinlich. Klar ist, dass die Fed ein Glaubwürdigkeitsproblem hat, da man die scheinbar „transitorische“ Inflation falsch eingeschätzt hat.

Aber sich jetzt auf lange Zeit festlegen, wenn nicht ausgeschlossen werden kann, dass sich Konjunktur und Arbeitsmarkt in der zweiten Jahreshälfte stark abkühlen? Um dann doch anders reagieren zu müssen? Die Glaubwürdigkeit wäre endgültig dahin.

Diese ist schon sehr angeschlagen, wie aus dieser Sammlung von Fed-Statements der Jahre 2020-2022 ersichtlich:

Fehleinschätzungen der Fed sind aber kein Spezifikum der Neuzeit. Schon unter Alan Greenspan, dem Magier der Märkte, gab es die ein oder andere. Als er am 5. Dezember 1996 in einer Rede von einer „Irrational Exuberance“ (einem irrationalen Überschwang) der Märkte sprach. Damals stand der S&P 500 bei etwa 700 Punkten, was diesen aber nicht hinderte, sich bis zum Jahre 2000 mit 1527 Punkte in der Spitze noch mehr als zu verdoppeln. Warum hatte er dies dann nicht verhindert?

Fazit: Dont´t fight the Fed – oder doch?

Fed-Chef Jerome Powell ist für seine morgige Aufgabe sicherlich nicht zu beneiden. Er muss nicht nur glaubhaft seinen Kampf gegen die Inflation fortsetzen, gleichzeitig auch das große Ganze im Auge behalten. Die Welt achtet auf die US-Zinspolitik, der US-Dollar spielt im Zins-und Währungsgefüge der Welt eine gewaltige Rolle, besonders in den Ländern, die sich in Dollar verschuldet haben.

Die große Herausforderung liegt darin, dass die Anleihemärkte schon seit geraumer Zeit einpreisen, dass der Fed in Punkto Höhe der Zinsen Grenzen gesetzt sind. Schon jenseits von sechs Monaten beginnen die Renditen der Anleihen niedriger auszufallen.

Also die Inflation glaubhaft weiter zu bekämpfen, ohne durch einen Pivot in absehbarer Zeit weiter an Glaubwürdigkeit zu verlieren, die Fähigkeit die Wirtschaftsentwicklung einigermaßen einschätzen zu können. Hat das ehemals eherne Gesetz: Don’t fight the Fed, weiter seine Gültigkeit?

Kommentare lesen und schreiben, hier klicken

Zu den ganzen US-Schulden kommt die Vorbereitung eines Krieges mit China hinzu, der hoffentlich nicht kommt, aber im Gegensatz zur EU laufen die USA nicht blind in eine potentielle Katastrophe hinein. D.h. spätestens 2024 muss auf Pump die Kriegswirtschaft angeworfen werden, eine Auseinandersetzung dürfte viele Billionen (europäische Nennung) Dollar kosten, die Inflation sich beschleunigen – und was dann ?

Was dann ? Unsere Systemmedien werden das schon hinbiegen. Wohlformulierte Begründungen finden sich immer. Gab es bei allen Kriegen.

Die Analyse wie immer sehr gut,aber oft sehr oft optimistisch was Zinsen und FED betrifft. Beim Mantra der vorausschauenden Börsen würde ich meinen ,dass die Rezession nicht eingepreist ist und Börsenbaissen im Durchschnitt auch früher mit weniger QE mehrere Monate dauerten.Bei den letzten beiden Krisen wurden die Korrekturen unterbunden und mit QE und Stimulus bei Corona hochgehypt.

Der Unterschied zu heute, die Zinsen sind am Steigen und werden höchstens weniger Steigen aber nicht mehr ins Negative gedreht.

Dann noch ein Hintergedanke: Powell als Republikaner könnte seiner Partei nützen wenn er den Dems noch eine rechte Korrektur ins Osternest legen würde.Ich würde eher die vorausschauende Börse in Frage stellen als Donˋt Fight thé Fed,denn wie wir gerade erleben werden die Börsen von rekordhohen Kurzfristwetten getrieben.

Die Beobachtung,dass vor wichtigen FED Entscheiden noch hohe Niveaus angepeilt werden ist nicht neu,würden dann bei einem grösseren Taucher nicht gerade wichtige Stützen gerissen.Auch beim FED Entscheid könnten noch gewisse Bremsen eingebaut werden um vielleicht erst in den nächsten Tagen zu korrigieren

@Korrektur hat nicht fertig

Sehr informativ, danke 👍

Die FED könnte die Renditen nach oben drücken, wenn man endlich begänne, Staatsanleihen aktiv am Markt zu verkaufen, anstatt immer auf deren Auslaufen zu warten !