Von MarketScanner

Heute blicken wir zurück auf die Analyse zur Kursentwicklung des Rohöls mit Status 30.05.2014 (http://finanzmarktwelt.de/oel-die-perspektiven-2541/), die Bestandsaufnahme zum Status 08.08.2014 (http://finanzmarktwelt.de/oel-die-weiteren-perspektiven-4049/) und die seither eingetretene Entwicklung.

Zum Status von US WTI Öl am 30.05.2014 wurde ausgeführt:

„Wo sind wir jetzt?

US WTI Öl befindet sich seit Anfang 2011 in einer Seitwärtsbewegung mit dem oberen Bereich 110 bis 115 und dem unteren Bereich 75 bis 80. Mit zunehmender Verweildauer in diesem Bereich ist die durch den OVX repräsentierte implizite Volatilität unter Bildung immer neuer Tiefs sehr stark zurückgegangen und befindet sich auch augenblicklich auf sehr niedrigem Niveau. Insgesamt folgt die Volatilität deutlich derjenigen der Aktienmärkte.

Was ist denkbar?

Erst bei einem bestätigten Ausbruch auf Wochenbasis unter entsprechendem Anstieg des OVX ist eine signifikante Entwicklung in die eine oder andere Richtung anzunehmen. Solange dies nicht passiert, ist von einer Fortdauer der Seitwärtsbewegung auszugehen“

Ergänzt wurde diesbezüglich zum Status 08.08.2014:

„US WTI Öl schaffte es trotz „Hilfestellung“ durch aufgeflammte Konflikte in Nah-Ost und die Vorgänge in der Ukraine nicht, die zurückliegenden Hochpunkte aus dem Mai 2011, dem Februar 2012 und dem August 2013 zu erreichen und befindet sich nach dem Zwischenhoch vom 13.06.2014 bei 107,68 in einem negativen Trend. Der Rückgang vom eben erwähnten Hoch bis zum letzten Tief am 07.08.2014 von 96,55 fiel mit 10,34 % deutlich stärker aus als die bisherige Korrektur beim S&P 500 seit dem 24.07.2014 mit 4,35 %. Die Volatilitäten sind zwar bei Öl in Gestalt des CBOE Crude Oil Volatility Index und beim S&P 500 in Gestalt des VIX um mehr als 50 % gegenüber den absoluten Tiefständen der letzten 12 Monate gestiegen (OVX.XO von 13,93 auf 21,07 und VIX.XO von 10,28 auf 17,57), aber ein Umschwenken in einen Panik-Modus ist nicht auszumachen.

Vor diesem Hintergrund gilt die Aussage vom 01.06. von einer weiter intakten Seitwärtsbewegung innerhalb der im Chart skizzierten Schranken unverändert fort. “

Was ist in nun der Zwischenzeit bei der Kursentwicklung des US WTI Öls geschehen?

Befeuert durch die notenbankgetriebene Liquiditätsflut in die Aktienmärkte, BOJ und EZB dabei langsam bei den jeweils letzten Patronen angekommen, kamen die Commodities im Allgemeinen unter die Räder (mitsamt den Währungen der großen Rohstoff-Länder, siehe http://finanzmarktwelt.de/devisen-und-rohstoffe-die-perspektiven-5373/) und (im Kontext eines relativen Überangebots und schwächelnder Nachfrage) mit politisch motivierten Schachzügen Öl im Besonderen (http://finanzmarktwelt.de/saudis-senken-oelpreis-fuer-usa-erhoehen-fuer-asien-und-europa-6188/).

Nichtsdestotrotz erreichte der Wochenschlusskurs von US WTI-Öl den in den beiden früheren Analysen beschriebenen unteren Bereich ohne ihn aber zu unterschreiten, Ebenso hat sich die implizite Volatilität, ebenso wie bei anderen Asset-Klassen, leicht zurückgebildet.

Eine isolierte Betrachtung des Verlaufs des Front-Monats hilft in der gegenwärtigen Lage nicht unbedingt weiter. Hilfreich ist es, sich die Forward-Kurve der Terminkontrakte auf das US WTI-Öl anzuschauen. Isolierte 12-Monats-Charts für die Differenz zwischen Front-Monat und dem 1 Jahr weiter in der Zukunft liegenden Kontrakt aus den Quellen http://www.eia.gov/analysis/requests/ndaa/archive/pdf/ndaa_oct_25_2012.pdf, http://www.eia.gov/analysis/requests/ndaa/archive/pdf/ndaa_oct_31_2013.pdf und http://www.eia.gov/analysis/requests/ndaa/pdf/ndaa.pdf sind im Folgenden zu einer Graphik kombiniert worden, die den Übergang von Backwardation zu Contango im Verlauf der letzten Jahre sowohl für US WTI-Öl als auch für Brent-Öl ausweist, siehe auch http://www.reuters.com/article/2014/10/16/us-markets-oil-hedging-idUSKCN0I502T20141016

.

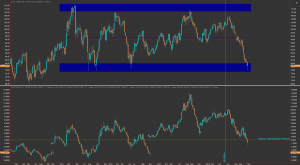

Kombiniert man nun die Kursentwicklung entsprechender an der NYMEX gehandelter Spread-Kontrakte zu einem Endloskontrakt seit dem Jahre 2010 ergibt sich das folgende Bild, aus dem ersichtlich wird, dass sich im Bereich der Hochs und Tiefs des Frontmonats an den jeweiligen Widerstands- bzw. Unterstützungszonen auch Wendepunkte bei den Spread-Kontrakten herausbildeten. Aktuell sind wir beim laufenden 1-Jahres-Spread-Kontrakt im historischen Kontext bereits sehr weit gelaufen, der Front-Monat befindet sich in einer massiven Unterstützungszone und die Rentabilität von Fracking-Projekten ist bei weiter sinkenden Ölpreisen in Frage gestellt. Diese Punkte zusammen lassen ein länger dauerndes Absacken des US WTI-Front-Monats unter die Unterstützungszone als weniger wahrscheinlich erscheinen als eine Stabilisierung mit nachfolgendem erneutem Anstieg der Preise (auch die impliziten Volatilitäten der 2016er Optionskontrakte sind erstaunlich stark gestiegen). Vielleicht steht schon als Folge gewaltiger Infrastrukturprojekte in China und seinen Nachbarn für die Folgejahre ein Auslöser für die Kehrtwende vor der Tür(http://thebricspost.com/ im Allgemeinen und auch http://thebricspost.com/china-india-launch-new-asia-infrastructure-bank/).

Kommentare lesen und schreiben, hier klicken