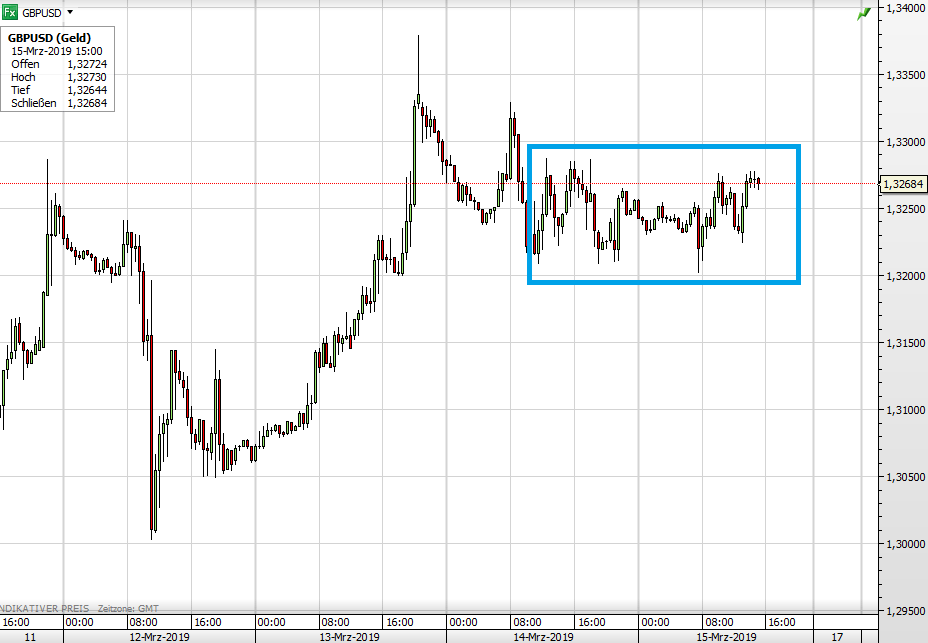

Das britische Pfund ist nun offenbar in eine komatöse Phase eingetreten. Gestern gab es die Entscheidung der Parlamentarier in London, dass Theresa May in Brüssel um eine Verschiebung des Brexit-Datums bitten soll. Das will sie aber nur tun, wenn die Parlamentarier ihr am nächsten Mittwoch den 20. März ihren Deal absegnen. Also ist Mittwoch der nächste „große“ Tag für die Abstimmungsorgie im House of Commons. Bis dahin wird sich im britischen Pfund vermutlich nicht viel tun, weil die Trader auf diesen Event warten. Diese Lustlosigkeit sieht man auch in der engen Seitwärtsrange im aktuellen Chart (Pfund vs US-Dollar seit Montag Abend). Das soll natürlich nicht heißen, dass die Schwankung bis Mittwoch definitiv so eng bleiben muss!

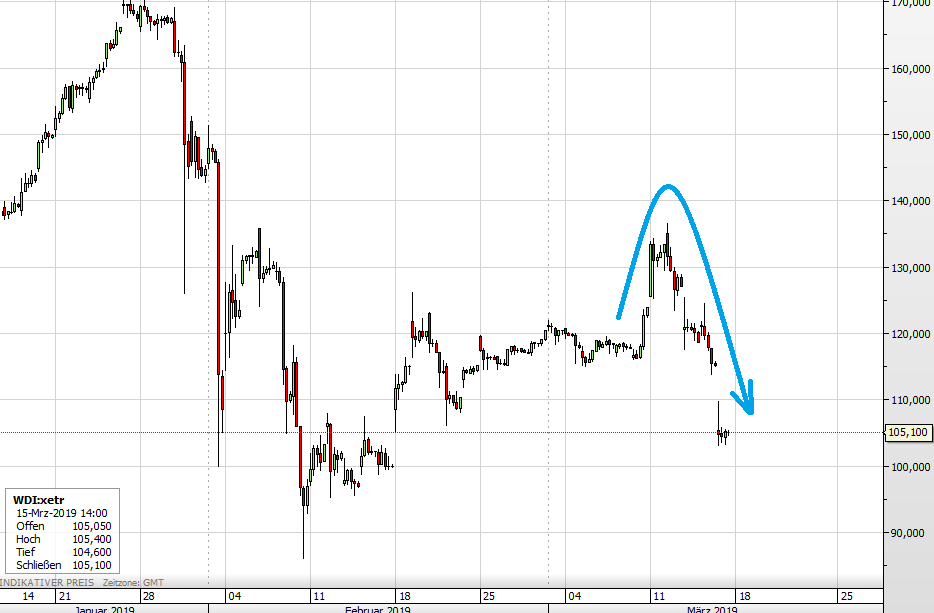

Wirecard

Nachdem die Aktie von Wirecard diese Woche bereits kräftig verloren hatte von 136 auf 115 Euro bis gestern Abend, ging es heute weiter in den Keller auf 105 Euro. Wir hatten gestern schon darauf hingewiesen: Alle Welt wartet auf den Prüfungsbericht einer Kanzlei aus Singapur, ob bei Wirecard in Asien in den Büchern manipuliert wurde oder nicht. Aktuell kommt erschwerend hinzu, dass Citi die Wirecard-Aktie abgestuft hat. Das Kursziel wurde deutlich reduziert von 144 auf 100 Euro. Neue Fakten konnte Citi nicht beitragen zur aktuellen Gemengelage bei Wirecard. Man spricht aber zum Beispiel von „immanenten Risiken im Geschäftsmodell“ des Unternehmens, welche nun höher einkalkuliert werden müssten. Und laut Handelsblatt würden Ermittler in Singapur sich nun die Wirecard-Geschäfte in Indien genauer anschauen. Das sorgt natürlich für zusätzliche Verunsicherung. Einmal mehr meinen wir: Der Markt wartet auf den Prüfbericht. Hopp oder Top, wer hat recht? Die Kritiker um die FT oder das Unternehmen? (im Chart ist die Aktie seit Mitte Januar zu sehen)

Venezuela

Von Ende 2017 bis Ende Februar 2019 hat sich die Ölförderung in Venezuela fast halbiert von 1,9 auf 1,0 Millionen Barrels pro Tag, wie die gestern veröffentlichten OPEC-Daten zeigen. Laut den eigenen Angaben der Venezuelaner ging es „nur“ bergab von 2 auf 1,4 Millionen Barrels pro Tag. Aber die OPEC-Zentrale in Wien vertraut offenbar stets den externen Schätzungen mehr als den eigenen Angaben der Mitglieder. Die Internationale Energie-Agentur (IEA) glaubt gemäß heutiger Veröffentlichung, dass Venezuela derzeit 1,2 Millionen Barrels pro Tag fördert.

Das Land ist das Hauptthema im heutigen Monatsbericht der IEA (Tochterorganisation der OECD). Man habe ernsthafte Bedenken um die dortige Fördermenge, vor allem wegen dem allgemeinen Chaos und dem jüngsten Stromausfall im Land. Im Klartext: Wenn die Förderung weiter stark zurückgeht, und die OPEC-Mitglieder aus der Golfregion weiterhin ihre Kürzungen aufrecht erhalten, könnte es zu einer Unterversorgung kommen? Sowas in diese Richtung will die IEA wohl andeuten. Aber rückläufige Lieferungen der Venezuelaner auf den Weltmarkt könnten laut IEA auch eine Chance für andere Produzenten sein mehr zu liefern. So hätten zum Beispiel die Russen mehr Öl in die USA geliefert und de facto den Platz der Südamerikaner eingenommen. Wir bei FMW (aber was wissen wir schon) glauben nur an eine begrenzte Auswirkung Venezuelas auf den Weltmarkt. Die Saudis können in kürzester Zeit gigantische Fördermengen kürzen oder erhöhen, wenn es für die Versorgung der Kunden von Nöten wäre.

Kommentare lesen und schreiben, hier klicken