Am kommenden Wochenende sind Kommunalwahlen in der Türkei. Und offenbar versucht Präsident Erdogan „noch mal schnell“ mit allen Mitteln irgendwas zu tun, damit zum Beispiel die Lira nochmal kurz ansteigt. Die ganze Gemengelage wirkt relativ chaotisch. Kurz am Rande: Wohl um der Volksseele etwas Gutes zu tun, ist Recep Tayyip Erdogan ganz aktuell eingefallen die weltberühmte Hagia Sophia in Istanbul wieder in eine Moschee zurückverwandeln, wie er es in einem TV-Interview sagte. Die zum Weltkulturerbe gehörende Hagia Sophia ist seit 1934 ein Museum. Tja, damit kann man die Volksseele mal einen kurzen Augenblick aufputschen?

Aber sonst? Die finanzielle und volkswirtschaftliche Lage in der Türkei wird schlechter und schlechter (Arbeitslosigkeit, Inflation). Daher muss Präsident Erdogan durchaus davon ausgehen, dass es am Wochenende eine Niederlage für ihn geben könnte. Also muss irgendwas gemacht werden? Hauptsache irgendwas machen? Wer genau welche Anweisung gegeben hat, ist für Außenstehende unklar zu beurteilen. Fakt ist, dass der Staatsapparat aktuell rotiert. Und das gefällt den Märkten überhaupt nicht.

Da wären zum Beispiel die in Finanzkreisen zahlreichen Aussagen, dass türkische Banken erst einmal ausländischen Banken keine Lira mehr leihen. Bis kurz nach der Kommunalwahl soll diese Praxis offenbar beibehalten werden. Als das offenkundig wurde an den Märkten, schoss der Zins für Übernachtkredite in türkischer Lira durch die Decke auf 700%.

Die türkische Zentralbank hatte vor Kurzem ihre eigentlich standardmäßig wöchentlich durchgeführten Refinanzierungsgeschäfte für Privatbanken eingestellt. Kredite erfolgen derzeit nur über höher verzinste Finanz-Vehikel der Zentralbank. Türkische Privatbanken stehen laut zahlreichen Aussagen aus Finanzkreisen unter Druck des Staates derzeit keine Lira an ausländische Partnerbanken anzubieten. Und diese Woche hatte Präsident Erdogan den „bösen Spekulanten“ den Kampf angesagt, die gegen die Lira spekulieren. Man kenne ihre Namen und werde gegen sie vorgehen.

Ganz aktuell sagt er, dass Spekulanten (die gegen die Türkei spekulieren) gebändigt werden müssten. Er wisse, dass das wahre Problem der Türkei bei den Zinssätzen liege. Und bei den Schwankungen in der türkischen Lira gehe es darum die Türkei in die Enge zu treiben, so Erdogan. Ja, ja, das ist alles eine große ausländische Verschwörung gegen die Türkei und den Präsidenten Erdogan, dazu noch garniert durch inländische bösartige Spekulanten, um die man sich kümmern muss. Richtig?

Das Resultat dieser Aktivitäten und Aussagen so kurz vor der Kommunalwahl? Der Markt präsentiert die Quittung. Denn Anleger sind Fans von politischer Stabilität und Verlässlichkeit. Das finden sie in der Türkei momentan wohl nicht vor. So sind die Absicherungsprämien (Credit Default Swap) gegen einen Zahlungsausfall türkischer Staatsanleihen (Volumen 10 Millionen Dollar) in wenigen Tagen um 100.000 auf über 400.000 Dollar gestiegen.

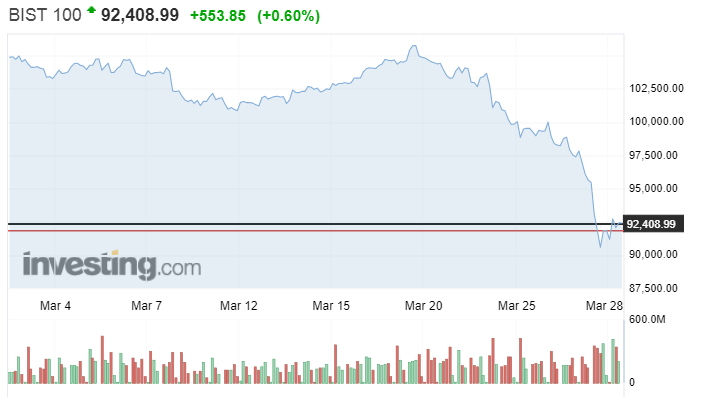

Der türkische Aktienindex BIST 100 hat in den letzten zehn Tagen 11,5% an Wert verloren.

Die Rendite für die zehnjährige türkische Staatsanleihe ist binnen einer Woche von 15,5% auf 18,5% gestiegen.

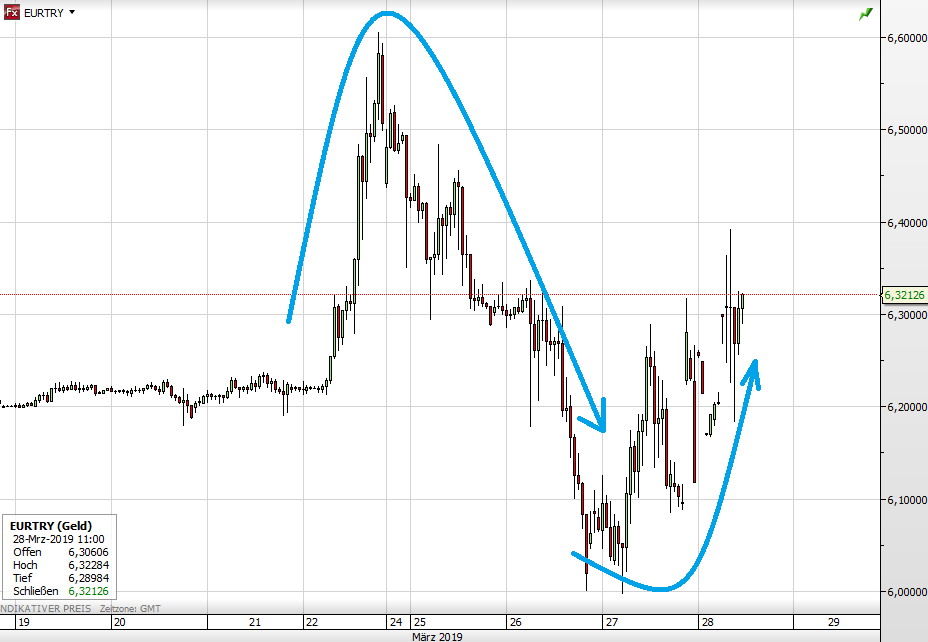

Und die türkische Lira? Haben die dubiosen Maßnahmen ihren Kurs kurz vor der Wahl hochgepusht? Nein, der Markt war unterm Strich stärker. Im Chart sieht man Euro vs Lira seit dem 19. März. Erst schwächelte der Euro, dann aber steht er stärker da gegen die Lira als noch am 21. März. Also erst Mal Pustekuchen mit der Lira-Aufwertung.

Die türkische Zentralbank versucht übrigens gegen die Währungsabwertung anzukämpfen, in dem sie mit Devisenreserven die Lira kauft. Das gelang bisher offenbar nicht, aber die Devisenreserven sinken. Alleine laut offiziellen Angaben sanken sie zuletzt binnen einer Woche von 28,5 auf 24,7 Milliarden Dollar. Laut FT-Kalkulationen sanken sie alleine im Monat März um 1/3.

Die Lage in der Türkei bleibt für den Kapitalmarkt und für Privat-Zocker spannend. Unsicher, unklar, undurchsichtig, aber spannend.

Der türkische Präsident Recep Tayyip Erdogan.

Kommentare lesen und schreiben, hier klicken

Man hatte die Story ja beinahe schon wieder vergessen aber da ist die Lira-Krise wieder. Wird wohl nach der Wahl erst richtig los gehen der Run, wenn dann paar Jahre keine Wahlen mehr anstehend und man sich auch für nichts rechtfertigen muss. Am Beispiel der Türkei kann man leider sowieso gut beobachten, wie eine schleichend stärker werdende Autokratie versucht, dem internationalen Wirtschaftsmarkt in einem kapitalistischen System Herr zu werden. Wenig erfolgreich aber sehr bemüht….