Für ihre Marge beim Zins gehen Banken kurzfristige Verbindlichkeiten ein und legen das geliehene Geld längerfristig an. Solange diese Anlagen liquide bleiben und die längerfristigen Risiken nicht schlagend werden, ist alles gut – aber wehe wenn!

Zins und Fristentransformation – ein Geschäftsmodell auf Abruf

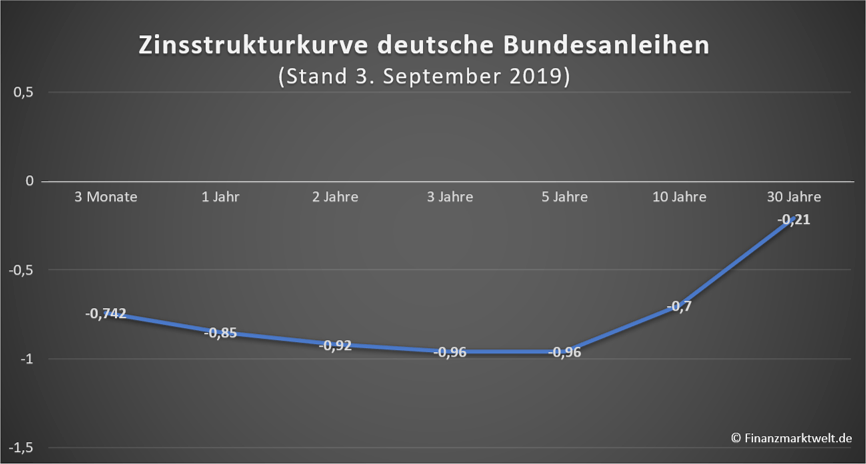

Unter normalen Umständen mit einer steilen Zinsstrukturkurve ist die Fristentransformation kein Problem. Der Bankkunde legt z. B. tausend Euro auf sein Girokonto und erhält dafür 1,5 Prozent Zinsen pro Jahr. Die Bank legt das Geld in mündelsichere Wertpapiere (deutsche Staatsanleihen) mit festem Zins in Höhe von 4 Prozent und einer Laufzeit von 5 Jahren an und verdient eine Bruttozinsmarge von 2,5 Prozent (250 Basispunkte). Aber die Zeiten sind nicht normal: Die Renditen deutscher Staatsanleihen sind über alle Laufzeiten hinweg negativ. Bis zu einer Laufzeit von fünf Jahren ist die Zinsstrukturkurve sogar invers.

Deutsche Zinsstrukturkurve (Daten: BRD Finanzagentur GmbH | Grafik: Finanzmarktwelt.de):

Selbst wenn Banken erhebliche Laufzeitrisiken eingehen und an das äußerste Ende der Zinsstrukturkurve ausweichen, ist die Bruttozinsmarge im Einlagengeschäft dennoch negativ, sofern dem Kunden keine Strafzinsen auf sein Konto berechnet werden. Die Europäische Zentralbank (EZB) ist hier auch nicht hilfreich, da deren Einlagenzinssatz für Banken ebenfalls negativ ist.

Alternativ können Banken auch Kompromisse bei der Qualität der Anleihen eingehen. Sie können Obligationen mit erhöhtem Emittentenrisiken oder in Fremdwährungsanleihen, z. B. in U.S.-Dollar, kaufen. Die daraus resultierenden Risiken kann man zwar theoretisch absichern, das kostet aber wiederum Geld und geht ebenfalls zulasten der Marge beim Zins.

Also weichen die Banken auf das Kredit- und Hypothekengeschäft aus. Der Zins für Hypothekenkredite für zehn Jahre Laufzeit liegt aktuell bei durchschnittlich 1,2 Prozent (im Tief bei 0,44 Prozent). Der Hauptrefinanzierungssatz der EZB liegt bei 0 Prozent. Da von der Bruttomarge noch diverse Kosten und Rückstellungen für Kreditausfälle abgezogen werden müssen, bleibt nicht mehr viel Nettozinsmarge übrig. Der Wettbewerb zwischen den Banken ist aktuell so hart, dass einige Kreditinstitute bereits planen, Negativzinsen auf Hypothekendarlehen einzuführen.

Nun müssten die Banken eigentlich in Anbetracht der in den letzten Jahren stark gestiegenen Hypothekenvolumina größere Sicherheitspuffer bilden – genau das Gegenteil ist aber der Fall. Wie der Bankenspezialist Dr. Markus Krall immer wieder betont, haben die Banken wider seinen Rat Risikopuffer aufgelöst, um ihre Jahresergebnisse aufzuhübschen. Die Begründung war stets, dass es seit der Finanzkrise 2008 noch nie so geringe Ausfallraten im Darlehensgeschäft gegeben habe.

Damit schreiben die Banker den zentralbankgemachten Burgfrieden auf ewig fort und blenden sogar das aktuelle Rezessionsrisiko komplett aus. Rezessionen gehen generell mit steigenden Kreditausfallraten einher. Doch der Steuerzahler und die EZB werden es schon richten. Dass die Banker für diesen Leichtsinn jemals werden haften müssen, ist sehr unwahrscheinlich.

Der Mindestreserve-Hebel und das Bank-Run-Risiko

Um bei sinkenden Zinsmargen und wegbrechendem Investmentbanking zumindest auf der nominalen Ebene die Gewinne zu stabilisieren, haben die Banken ihre Kreditbücher extrem ausgeweitet. Dabei hilft ihnen die Tatsache, dass auch Geschäftsbanken, wie Zentralbanken, ein Geldschöpfungsprivileg besitzen.

Möglich macht dies das sogenannte Teilreservesystem: Legt ein Kunde z. B. 1.000 Euro auf sein Girokonto, kann die Bank von diesem Geld sofort 990 Euro weiterverleihen. 10 Euro müssen als Mindestreserve hinterlegt werden (1 Prozent). Dem Girokonto des Kunden bleiben aber weiterhin 1.000 Euro gutgeschrieben. Addiert man nun dieses Kontoguthaben zu dem an einen Schuldner ausgereichten Kredit, hat sich die Geldmenge von 1.000 Euro auf 1.990 Euro erhöht. Das funktioniert so lange, bis mehr Menschen ihr Geld von der Bank abheben möchten, als an kurzfristig liquidierbaren Vermögenswerten und hinterlegten Reserven vorhanden sind. Daher fürchten Banken den sogenannten Bank-Run wie der Teufel das Weihwasser. Gut, dass dieser hier stark vereinfacht erläuterte Zusammenhang den meisten Bankkunden nicht bewusst ist.

Fazit

Nicht nur die Verzinsung von Giro- und Festgeld-Konten hängt an der Fristentransformation, sondern auch die Zinsmarge der Banken, die je nach Geschäftsmodell eine bedeutende Einnahmequelle darstellt. Neben gestiegenen Kapitalmarkt- und Kreditrisiken gefährdet auch die signifikant schrumpfende Bruttozinsmarge das Geschäftsmodell der Kreditinstitute. Im Falle einer Rezession mit steigenden Kreditausfallraten und einer noch stärkeren Inversion der Zinsstrukturkurve stünden nur noch die EZB und der Bankenrettungsfonds zwischen Sein oder Nichtsein vieler Banken.

Kommentare lesen und schreiben, hier klicken