Der US-Rentenmarkt erlebt eine extreme Inversion der Zinsstrukturkurve. Die Zinsen für US-Staatsanleihen sacken auf historische Tiefststände ab. Die Zinssenkungserwartungen schießen durch die Decke. Der Aktienmarkt gerät langsam in Panik. Kann die Fed noch bis zum regulären Sitzungsterm Mitte März stillhalten? Warum das sehr unwahrscheinlich ist.

Die Zinsen am Kapitalmarkt senden SOS, doch die Fed träumt von Normalisierung

Erstens kommt es anders und zweitens als man denkt! Diese Volksweisheit trifft im Moment im Besonderen auf die Akteure bei der US-Notenbank zu. Noch auf ihrer letzten Zinssitzung am 30. Januar, also bereits während des Ausbruchs des Coronavirus und bei sich parallel bereits abschwächender US-Konjunktur, träumten die 19 Damen und Herren Fed-Gouverneure von wahnwitzigen Maßnahmen: Gemäß dem Protokoll dieser Sitzung (Minutes = schriftliches Minutenprotokoll), wollte man die Liquiditätszufuhr für den US-Geldmarkt von 75 Mrd. US-Dollar pro Tag Ende Januar auf nur noch 25 Mrd. US-Dollar pro Tag bis Ende Februar reduzieren. Gleichzeitig plante man ab April ein sogenanntes Tapering. Damit ist die sukzessive Zurückführung des Aufkaufvolumens von kurzfristigen Staatsanleihen gemeint. Dieses liegt aktuell bei 65 Mrd. US-Dollar pro Monat.

Bis zum Sommer wollte man dieses Programm sogar vollständig einstellen. Ein absoluter Irrwitz in Anbetracht der Tatsache, dass das Misstrauen unter den Banken aktuell wieder stark zunimmt und damit auch die Spannungen am Geldmarkt. Gleichzeitig explodiert das zu finanzierende US-Staatsdefizit – unabhängig von der Coronavirus-Krise. Ergo benötigen sowohl der US-Repo-Markt, also auch die sich beschleunigende Schuldensause des US-Bundes mehr Liquidität aus der Notenpresse, nicht weniger.

Man kann als Außenstehender den Eindruck gewinnen, dass die Fed nach wie vor den Schein der Normalität wahren möchte, während sich die Welt um sie herum realwirtschaftlich im Abschwung und sich die Finanzmärkte mittlerweile im Panikmodus befinden. Dabei müssten sich die stimmberechtigten Mitglieder des Offenmarktausschuss (FOMC, Federal Open Market Committee) nur einmal die jüngsten Warnungen von IWF und Weltbank zum erwarteten globalen Wachstumseinbruch im ersten Quartal durchlesen und die Frühindikatoren für die USA genauer anschauen, z. B. die stark rückläufige Entwicklung der offenen Stellen gemäß JOLTS-Report. Dieser ist ein wichtiger Frühindikator für die Entwicklung des US-Arbeitsmarktes und damit eines wichtigen Teils des dualen Mandats der US-Notenbank (Vollbeschäftigung). Bereits seit über einem Jahr sinkt die Zahl der angebotenen Stellen auf dem US-Arbeitsmarkt mit zuletzt steigender Dynamik ab.

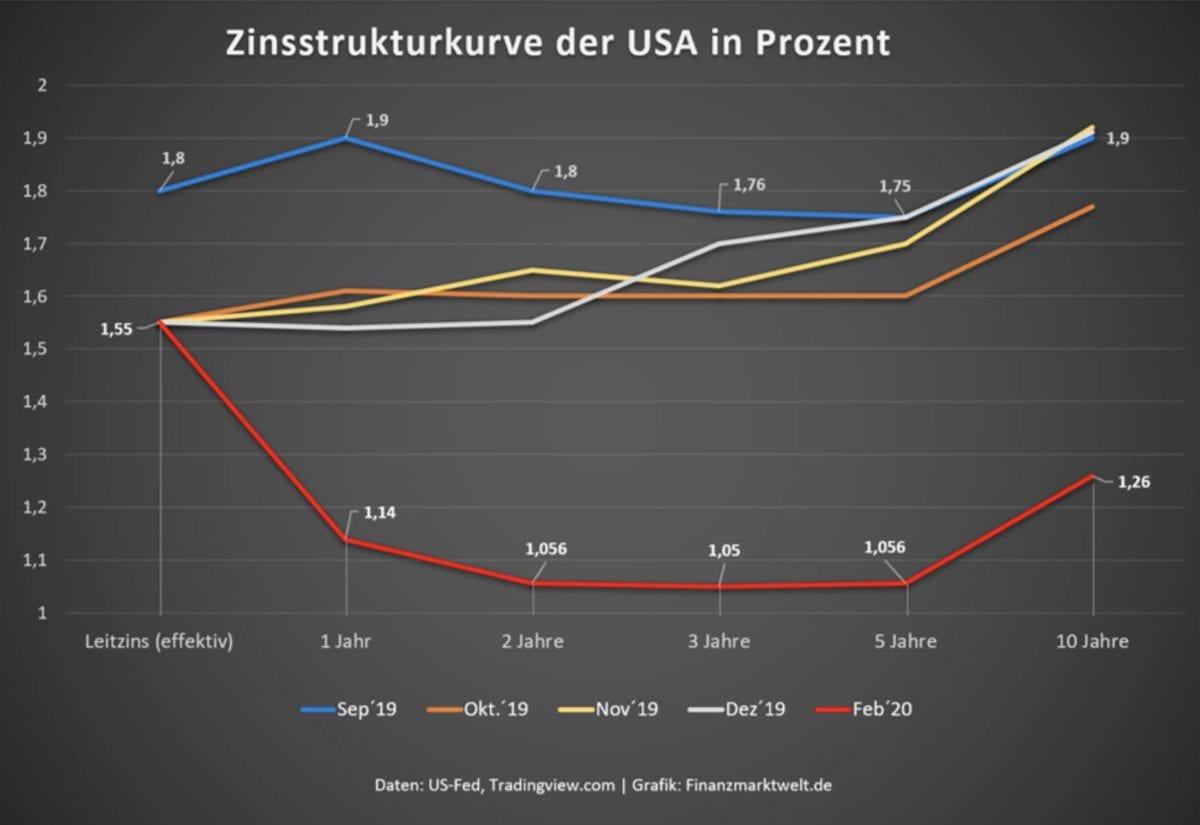

Aber allein ein Blick auf die Zinsstrukturkurve verrät den Geldpolitikern in Washington, dass sie mit ihrer Politik aktuell komplett daneben liegen. Die Inversion der Zinsstrukturkurve (rote Linie im Chart) hat sich mittlerweile extrem ausgeweitet und umfasst nun sogar die zehnjährigen US-Treasury Notes (langlaufende US-Staatsanleihen): Ein starkes Anzeichen für eine kommende Rezession und ein Problem für die Zinsmargen der Banken (siehe Artikel: Zins und Fristentransformation – Sein oder Nichtsein).

Das letzte Mal gab es ein solches Bild bei der US-Zinsstrukturkurve kurz vor der 180 Grad Wende der US-Notenbankpolitik Ende 2018.

Rekordtiefststände bei den US-Kapitalmarktrenditen

Nie zuvor waren Staatsanleihen der USA mit so niedrigen Zinsen ausgestattet wie aktuell. Neben der Flucht in Sicherheit spielt dabei auch das internationale Zinsgefüge eine Rolle. Wenn sogar Staatsanleihen Griechenlands, Portugals und Italiens weniger Zinsen abwerfen, als die Bonds der nach wie vor größten und bedeutendsten Volkswirtschaft der Welt, dann wundert es nicht, dass Spekulanten, Investoren und Arbitrageure ihr Geld Haufenweise in US-Staatsanleihen stecken, wo überhaupt noch nennenswerte Zinsen angeboten werden. Mittelfristig werden über diesen Mechanismus die Renditen für US-Staatsanleihen ohnehin Richtung null gedrückt.

Der Fed müsste ergo klar sein, dass sie ihren Kurs des Stillhaltens oder sogar einer neuerlichen „Normalisierung“ nicht realisieren kann – schon gar nicht bei den Zinsen. Vielleicht wollen die Damen und Herren Fed-Gouverneure ja auch zum Jagen getragen werden, nach dem Motto: „Wir wollten die Geldpolitik normalisieren, hatten aber keine Chance, dies zu tun. Daher sind wir auch frei von jedweder Verantwortung für die Nebenwirkungen der Nullzinspolitik“.

Stimmung der Marktteilnehmer dreht sich binnen weniger Tage um 180 Grad

Dabei erwartet der Kapitalmarkt genau das Gegenteil einer Normalisierung bei den Zinsen von der Fed. Innerhalb von nur einer Woche veränderten sich die Erwartungen massiv: Mittlerweile sind vier Zinsschritte für 2019 bei den Fed Fund Futures eingepreist. Noch vor Wochenfrist waren es nur gut zwei. Die Wahrscheinlichkeit für eine Zinssenkung bereits auf der nächsten Sitzung des FOMC am 18. März schoss innerhalb von nur einer Woche von 8,9 Prozent auf aktuell 70 Prozent nach oben. In Anbetracht der um sich greifenden Panik an den Aktienmärkten werden sogar außerordentliche Maßnahmen, wie zuletzt kurz nach dem Ausbruch der US-Repo-Markt-Krise Ende Oktober 2019, von Tag zu Tag wahrscheinlicher.

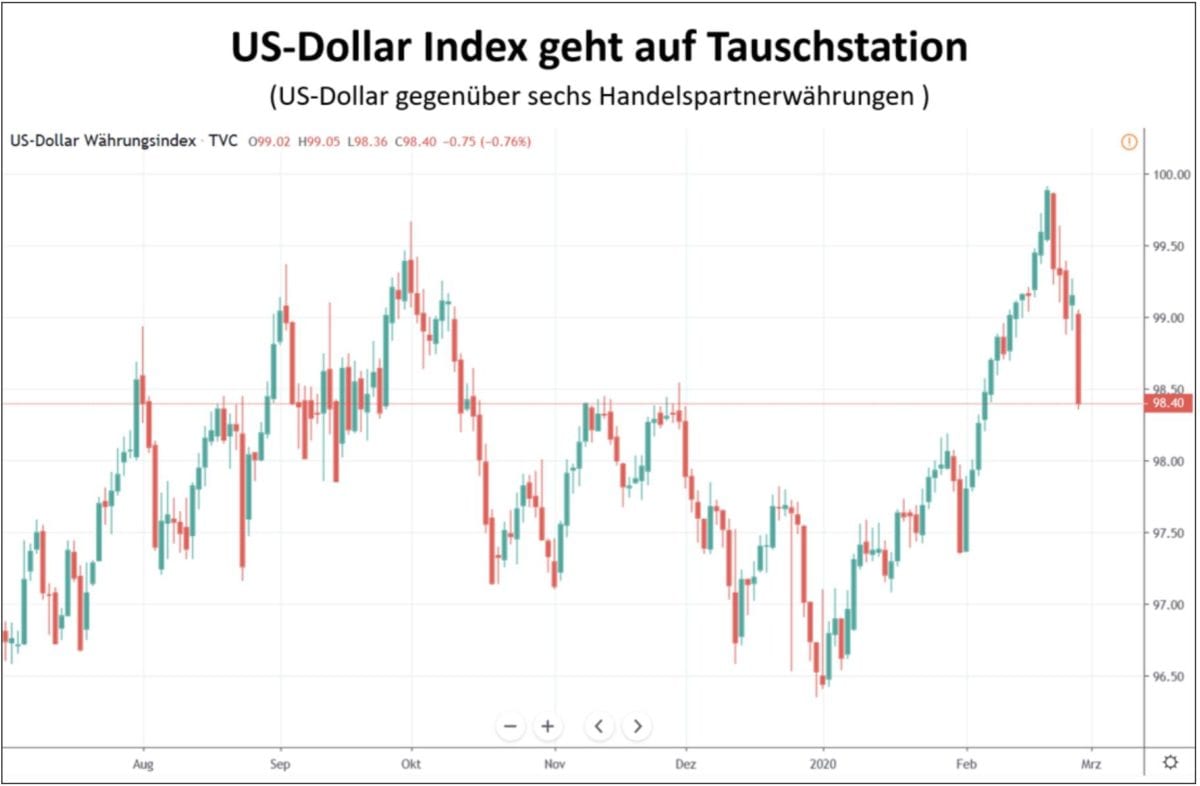

Auch der Dollar zeigt nun die Erwartung schnell sinkender US-Zinsen an

Der schmelzende Zinsvorsprung bei US-Staatsanleihen macht sich nun auch in dem bisher bärenstarken US-Dollar bemerkbar. Und das nicht nur gegenüber der europäischen Gemeinschaftswährung, sondern auch gegenüber den anderen Haupthandelspartnerwährungen (EUR, JPY, GBP, CAD, SEK, CHF). Gut sichtbar in der aktuellen Entwicklung des US-Dollar-Index:

Fazit und Ausblick

Selten kann man an den Kapitalmärkten einen derart heftigen und vor allem blitzschnellen Stimmungswandel miterleben. Binnen einer Woche haben sich die Erwartungen bezüglich einer Zinssenkung bereits Mitte März von kaum messbar in Richtung 70 Prozent der Marktteilnehme gedreht. Sämtliche Indikatoren, von den Renditen langläufiger Staatsanleihen, bis hin zum US-Dollar-Schwächeanfall, weisen auf eine kurz bevorstehende Not-Zinssenkung der Fed hin.

Aufgrund des langsam um sich greifenden Panik-Modus steigt sogar die Wahrscheinlichkeit für einen außerordentlichen Zinsschritt zwischen zwei regulären Offenmarktausschusssitzungen der Fed (FOMC). Der nächste reguläre Sitzungs-Termin wäre erst am 18. März, also in drei Wochen. Es ist schwer vorstellbar, dass bis dahin, ohne entsprechende Notenbankmaßnahmen und bei sich gleichzeitig ausweitender Coronavirus-Epidemie, ein Crash an den Aktienmärkten weltweit vermieden werden kann.

Kommentare lesen und schreiben, hier klicken

Der Markt will noch mehr von dem wertlosen Geld der Nationalbanken? Der Substanz- und Wertverlust ist doch gerade durch die Luftnummer der Nationalbanken erst heraufbeschworen worden. In meinem Umfeld haben meine Geschäftspartner bei lanfristigen Verträgen alle auf Absicherung mit Sachwerten grossen Wert gelegt, was ja bei solchen Leuten in den Nationalbanken mehr als verständlich ist.

Nun scheint es sich ja auch zu bewahrheiten, dass diejenigen mit gedruckten Geldbeständen eben keinen echten Gegenwert haben, bzw. die Blasen vermutlich weltweit zu platzen beginnen.

Trotz starker Korrektur sind eigentlich erst die irrationalen Übertreibungen seit Okt.19 abgebaut.

Die ganze Trump Schuldenblase hat noch viel Luft nach unten. Erstaunlich ist dass die High Yields ( BBB-Bombe ) noch nicht stärker gefallen sind. Anders gefragt, wer gibt Tesla u.Co. noch billige Kredite?

Pingback: das-bewegt-die-welt.de

Die Notenbanken können einen Crash verzögern. Das tun sie bereits seit Jahren. Sie können ihn aber nicht verhindern. Vielleicht können wir dem Corona-Virus dankbar sein, wenn es in der Lage ist, den unvermeidbaren Crash vorzeitig auszulösen. Das würde uns weitere Jahre der Verschlimmbesserung ersparen.

@Hesterbär, die Notenbanken haben den Crash nicht nur verzögert, sondern mit dem Pushen der Börsen sogar provoziert. Als in China die ersten Coronafälle auftraten hat die Notenbank sofort reagiert, das Virus wurde dann abgehakt u.die Börsen sind weiter gestiegen. Auch nach dem Plastikdeal mit den Amis sind die Börsen wieder gestiegen. ( mehrmals auch nach Hoffnung auf einen Deal)

Jetzt haben wir 3 Bomben die ticken, Die Shortbombe

Die BBB – Bombe

u.Die Corona- Bombe

Das ist eine Bombenstimmung.

@Knallbär

Da stimme ich Ihnen voll und ganz zu. Es sieht ganz übel aus für die Aktienmärkte. Aber weil es immer noch so viele Bullen gibt und die sich ja immer so leicht begeistern lassen, habe ich erst mal ordentlich Gewinne mitgenommen, lasse die Bullen die Kurse jetzt erst einmal wieder hochkaufen und gehe dann weiter oben wieder voll short. Ich hoffe, die Bullen lassen sich mit dieser altbewährten Strategie wieder austricksen.

Inzwischen mache ich mir Gedanken über eine Namensänderung. Hesterbär passt eigentlich viel besser. Darauf bin ich selbst noch gar nicht gekommen. :-)

@ Hesterbär, in der Zwischenzeit darf man sich sogar als Bär outen, wurden wir doch in der Vergangenheit

als Bär verhöhnt. Die idiotischen Aussagen wir lägen schon mehrere Jahre falsch hat bei mir wie bei Ihnen nie Eindruck gemacht .Das Unfaire ist nur ,dass die Korrekturen nur immer kurz u.heftig sind.

Verrückt ist auch, dass es eine Krankheit braucht um den gesunden Menschenverstand wieder herzustellen.

Ich glaube auch,dass die entmündigten Manipulatoren probieren die Lawine zu verlangsamen, d.h ein Rebound sollte folgen.Trump wird vielleicht Aktienverkäufe verbieten? Irgendetwas wird der Vollpfosten sicher probieren.