Können die Aktienmärkte aufatmen und gut gelaunt in die Woche starten? Kann es die nächsten Tage weiter bergauf gehen? Schauen wir auf die aktuelle Gemengelage für Dax, Dow Jones, Nasdaq und Co, und welche Pro- und Contra-Argument es gibt.

Aktienmärkte: Blick auf US-Banken und Gewinnaussichten für Big Tech

Der letzte Freitag zeigte: Drei der vier größten US-Banken meldeten robuste Quartalszahlen, aber möglicherweise sinkende Zinserträge für die nächsten Quartale belasten ein wenig die gute Stimmung. Aber abgesehen davon ist wichtig: Es gibt eine Markterwartung eines 38 % Anstiegs der Gewinne bei den Big Tech-Konzernen in den USA für die nun anstehenden Quartalszahlen. Das hört sich nach Optimismus für die Aktienmärkte an. Werden Nasdaq und Co diese gute Aussicht in den nächsten zwei Wochen einpreisen, bevor zum Monatsende die Mega-Player ihre Zahlen melden werden? Das wäre ein mögliches Szenario.

Iran-Israel-Konflikt

Sehr positiv für Aktienanleger ist heute: Der Iran hat bestätigt, dass man seine Angriffe vom Wochenende gegen Israel beendet hat. Und Israel sagt, man habe fast alle Raketen abgefangen, Schäden gab es offenbar kaum. Wird Israel auf einen Gegenangriff verzichten, wäre das eine Deeskalation der Lage im Nahen Osten. Genau dieses Szenario spielen die Aktienmärkte aktuell, denn der Crash nach dem Wochenende blieb (bislang) aus. Natürlich kann ein israelischer Gegenschlag jederzeit doch noch kommen, und dann kann der Iran wieder reagieren usw. Aber aktuell sehen die Märkte keine Gefahr einer Eskalation. Dies erkennt man auch am Ölpreis, der sogar fällt. Letzte Woche kauften Spekulanten Öl, und nun, wo die Katastrophe ausbleibt, wird verkauft.

Sehr starke US-Daten heute 14:30 Uhr

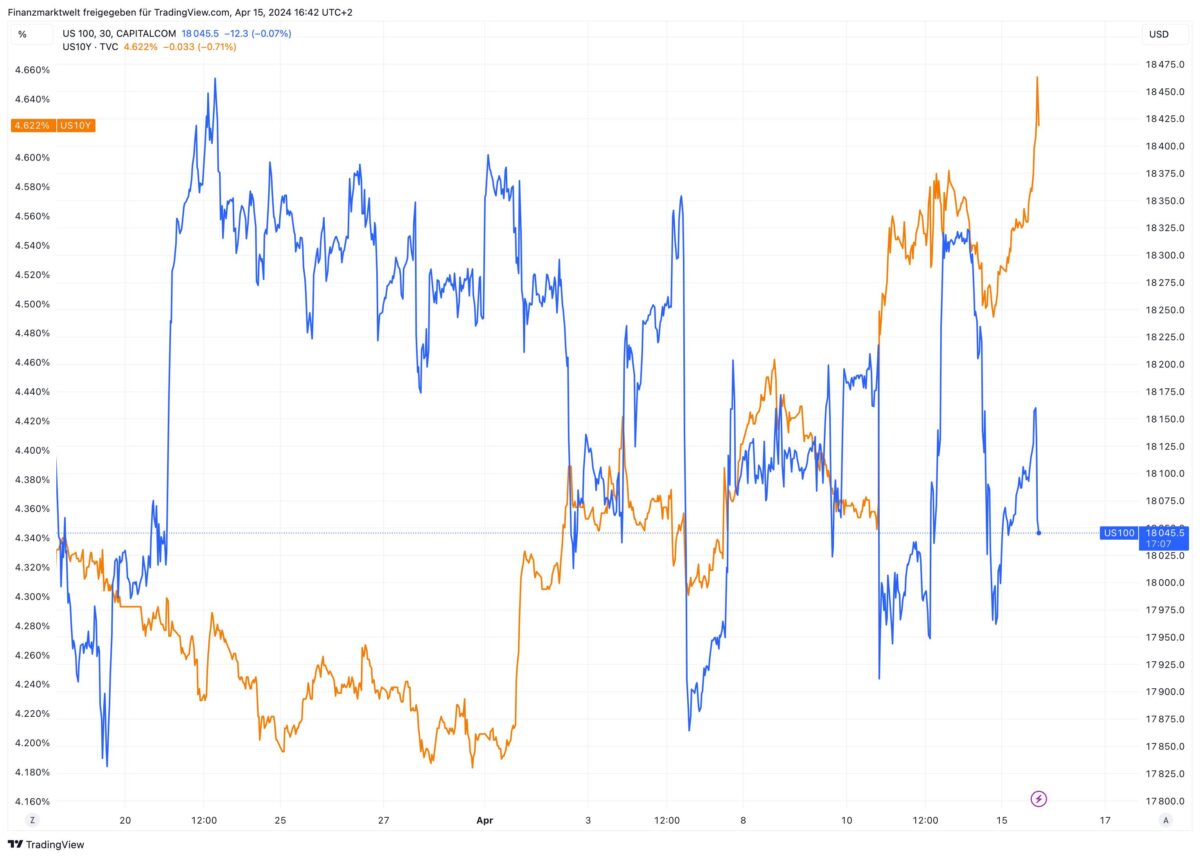

Heute um 14:30 Uhr wurden die US-Einzelhandelsumsätze für März veröffentlicht. Mit +0,7 % im Monatsvergleich liegt man deutlich höher als erwartet (+0,4 %). Die US-Konsumkonjunktur brummt also massiv, an Zinssenkungen ist kaum zu denken. Entsprechend steigen die US-Anleiherenditen auch weiter an. Für zehn Jahre Laufzeit steigt die Rendite von 4,58 % kurz vor der Datenmeldung auf jetzt 4,65 %. Das wäre eigentlich eine massive Belastung für die Aktienmärkte.

Hohe Renditen

Aber: Seit Wochen sah man, dass die Aktienmärkte auch bei sehr hohen US-Anleiherenditen gut steigen konnten. Warum? Man darf annehmen, dass die Börsianer sich sagten: Trotz immer noch so hoher Renditen und Erwartungen an längere Zeit hohe Zinsen brummt die US-Konjunktur weiter, und die Konzerne verdienen weiter gutes Geld. Also macht es nichts, wenn die Renditen noch einige Monate länger oben hängen bleiben. Einfache Logik – aber kann dieser Gedanke die Aktienkurse weiter antreiben, wenn die Renditen weiter klettern?

Gefühlt wollen die Aktienmärkte (bisher) steigen

Seit Wochen hat man bei negativen Daten immer wieder den Eindruck, dass die Anleger die Aktienmärkte weiter hoch pushen wollen. Und man biegt sich die Argumente dann so zurecht, wie es in den Kram passt. Positiv wirken kann die nächsten Tage die Aussicht auf gute Quartalszahlen bei großen Unternehmen, die in Indizes wie S&P 500 oder Nasdaq sehr stark gewichtet sind. Bleibt ein Israel-Angriff auf den Iran aus, und ignorieren die Aktienmärkte weiterhin die hohen Anleiherenditen, könnten die Aktienkuse die nächsten Tage durchaus weiter steigen. Aber dieses Gute-Laune-Szenario ist nun mal eine wacklige Nummer. Plötzlich Ölpreis rauf, Iran-Eskalation, Renditen weiter rauf – ein negativer Mix könnte auf die Aktienmärkte auch wie ein Giftcocktail wirken.

Dieser TradingView Chart zeigt die Entwicklung seit Mitte März: Trotz steigender Anleiherenditen in den USA stürzt der Nasdaq 100-Index nicht ab.

Risikohinweis: Der Handel mit Wertpapieren und Finanzinstrumenten kann Ihr Kapital erheblichen Risiken aussetzen, unter Umständen auch über das eingesetzte Kapital hinaus. Trading ist nicht für jeden geeignet. Vergangene Performance ist keine Garantie für zukünftige Performance. Die hier gezeigten Analysen stellen keine Anlageberatung dar und sind daher auch keine Empfehlung zum Kauf bzw. zum Verkauf eines Wertpapiers, eines Terminkontraktes oder eines sonstigen Finanzinstrumentes. Die bereitgestellten Analysen sind ausschließlich zur Information bestimmt und können ein individuelles Beratungsgespräch nicht ersetzen. Eine Haftung für mittelbare und unmittelbare Folgen aus diesen Vorschlägen ist somit ausgeschlossen.

Hinweis auf mögliche Interessenkonflikte: Der Autor dieses Artikels ist mittelbar oder unmittelbar in Positionen über die in der Publikation angesprochenen nachfolgenden Finanzinstrumente oder hierauf bezogene Derivate investiert: Nasdaq 100.

Kommentare lesen und schreiben, hier klicken

nun ja, wie immer am ende der hausse phase (wenn fast alle scherschafe im gatter sind), werden auch die letzten fomo‘s noch „abgezockt“. die tradingpattern „anfütterung zu handelsbeginn“ und „abverkauf richtung handelsschluss“ kommen so alten dattereren wie mir bekannt vor.

Wie auch immer die Prophezeiungen für dauerhaftes gesundes Wachstum herbeigebetet werden, dürfte eine Korrektur von 10-20 Prozent über alle Märkte die einzige Möglichkeit sein, die Junkies wieder wachzuküssen und den Verstand wieder auf die Spur zu bringen.