Gehören wir „Kleingeistigen“ bei FMW nicht zur Wirtschafts-Mainstream-Presse, weil wir nicht das schreiben, was man aktuell in vielen Publikationen so ziemlich wortgleich lesen kann? Heute früh hatten wir bereits vorausgesagt, dass die Leitmedien im Land die aktuellen Auftragseingänge als sehr positiv darstellen werden. Denn man werde auf den Monatsvergleich schauen, wo von Mai auf Juni die Auftragseingänge der Industrie um 2,5% gestiegen sind. Ist das nicht toll? So sagt aktuell Spiegel Online dazu heute, dass „dank Großbestellungen die deutsche Industrie im Juni den größten Auftragszuwachs seit fast zwei Jahren verbucht“. Laut Handelsblatt „verzeichnet die deutsche Industrie das größte Auftragsplus seit fast zwei Jahren“. Ja, ist das nicht toll. Dies ist auch richtig, wenn man halt nur auf den Monatsvergleich schaut, der wohl in den Tickern und Daten-Kalendern erwähnt wird.

Aber wir „Kleingeistigen“ von FMW (denn wer sind wir schon…) haben heute früh explizit von weiter stark rückläufigen Auftragseingängen gesprochen, weil wir auf den (nach unserer Meinung) viel aussagekräftigeren Jahresvergleich schauen, also aktuell von Juni 2018 auf Juni 2019. Und da sehen wir seit drei Monaten dramatische Rückgänge von 8,6%, 5,3% und jetzt 3,6%. Aber was ist das schon? Unwichtig!? Berauschen wir uns alle doch lieber am „aktuell größten Anstieg der Auftragseingänge seit zwei Jahren“. Alles wieder tippi toppi in der deutschen Konjunktur? Es hängt halt nur davon ab, welche Perspektive man einnehmen will. Aber ja, wir sind halt die unbedeutenden Dauer-Nörgler. Was ist schon ein Jahresvergleich? Wenn der nicht im Ticker steht, ist er auch nicht wichtig…

Bad News

Und was sieht man sonst noch so aktuell? Laut Aussagen des Chefs in der „SZ“ sieht die Lage beim weltgrößten Autozulieferer Bosch überhaupt nicht gut aus. Der Umsatz in 2019 soll auf Vorjahresniveau liegen. Das hohe Renditeniveau des Vorjahres werde man nicht halten können. Auch plane man einen deutliche Abbau von Arbeitsplätzen. Die aktuelle Lage in der Autoindustrie sei sehr schwach. Die Entwicklung laufe deutlich schwächer, als man es im letzten Jahr noch gedacht hätte. Dies sei keine kurzfristige Delle, welche schnell wieder aufgeholt werden könne, so Bosch. Damit hat inzwischen gefühlt die gesamte deutsche Zuliefer-Industrie in Deutschland Erwartungen gesenkt beziehungsweise öffentlich verkündet, dass die Lage ziemlich düster aussieht.

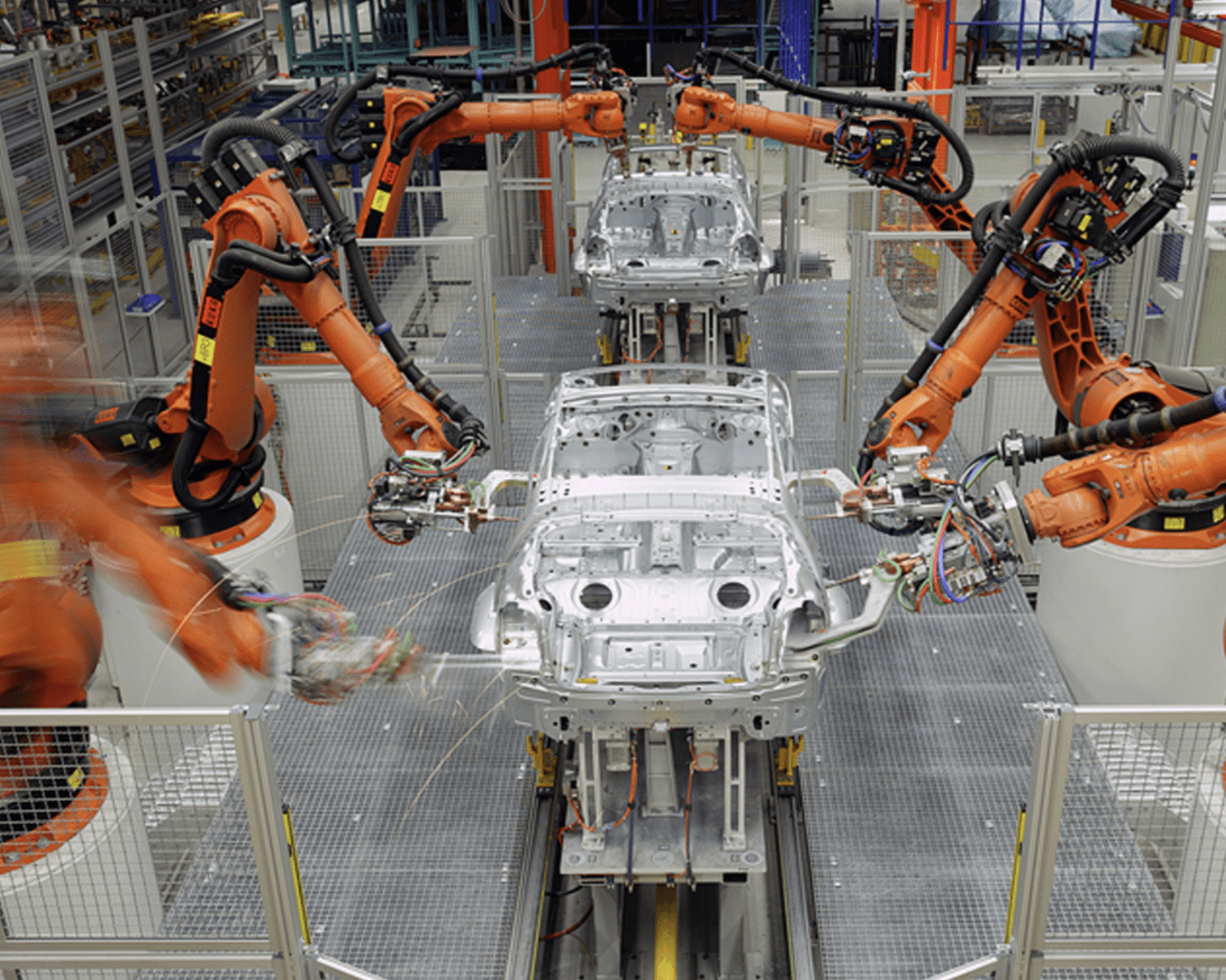

Der inzwischen in chinesischer Hand befindliche Roboter-Hersteller KUKA hat heute seine Zahlen gemeldet. Die Umsätze betrugen im ersten Halbjahr 455,8 Millionen Euro, und bewegten sich nahezu auf Vorjahresniveau. Der Auftragseingang im ersten Halbjahr 2019 betrug 425,6 Millionen Euro. Zusammen mit dem niedrigeren Auftragseingang aus dem ersten Quartal 2019 ergab sich laut KUKA insgesamt ein Rückgang um 13%. Der Auftragsbestand reduzierte sich um 2,1% von 2,341 Milliarden Euro zum 30. Juni 2018 auf 2,293 Milliarden Euro zum 30. Juni 2019.

Roboter von KUKA. Foto: KUKA Systems GmbH CC BY-SA 3.0 – Ausschnitt aus Originalfoto

Kommentare lesen und schreiben, hier klicken

Mittlerweile müsste doch jeder der mit dem Finanzmarkt zu tun hat, auch kleine Anleger oder Spekulanten verstanden haben, dass die Leitmedien den gleichen Magnaten oder Holdings gehören, welche auch bei den grossen Konzernen investiert sind. Daher muss man doch seine Schäffchen schön reden, damit diese dann auch zu guten Preisen verkauft werden können. Auch nach tausenden von Jahren ändert sich nichts… es wird immer alles schön geredet bis die Realität alle einholt. Dann knallt es gewaltig und nur die dummen Schaffe (graue Masse) verliert. Verlogene Gesellschaft wird sich selber ins Grab tragen. Aber egal, was interessiert und Morgen, wenn heute Heute ist LOL and Peace! Dow Shorts nachts entsorgt und Long rein, wie sollte es sonst anders sein… alles wieder auf Anfang.

Das Spiel geht anders. Die Besorgnis der FinanzMatrix vor der verschwiegenen Realität. Der Finanztsunamis kommt beim „Volk“, ganz einfach, nicht an, weil das Vertrauen in die „Herrschaft“, nicht mehr da ist. Oder anders ausgedrückt, die „Angst der Eliten vor der Masse“(Prof. Mausfeld), führt zu irrationalen Handlungen. Die Finanzkrake, die den Weltmarkt mit dem QE „gekapert“ hat, kommt mit seinen „Drogen“ nicht zum Ziel! Die Insolvenzverschleppung wird als Konjunkturaufschwung verkauft. Der Konsument spürt: Da stimmt was nicht! Das System will sich seit 2008 an den eigenen Haaren aus dem Sumpf ziehen und stellt diese „Lösung“ als geniale Kreation dar! MMT! What else!?

Und dann gibts da noch die Regelwut der EU-Bürokraten, die zusätzlich Sand ins Getriebe schaufelt. Um ihre Leute zu beschäftigen.

Ab 01.09.2019 gilt die verschärfte WLTP-Regelung. Beispiel:

„Ein Bestandteil ist der sogenannte „Evaporation Test“ (EVAP), eine 48-Stunden-Messung der Verdunstungsemissionen von stehenden Fahrzeugen, mit abgeschaltetem Motor, in Klimakammern. Hier dürfen bestimmte Grenzwerte nicht überschritten werden.“

Wer hat sich das wieder einfallen lassen? Von Steuern bezahlte „Deutsche Umwelthilfe“?

Na, da sind meine Steuern ja gut angelegt.