Von Claudio Kummerfeld

Aktuell gibt es gute und schlechte Nachrichten aus der Ölbranche. Der kanadische Ölproduzent Nexen Energy hatte vor einer Woche bereits angekündigt 400 Mitarbeiter zu entlassen. Was für die Branche wie ein Schock wirkt, ist die aktuelle Ankündigung 100 Ölhändler zu entlassen. Das zeigt die Erwartung der Firma, dass auch in absehbarer Zukunft mit Ölsand nur Verluste produziert werden können.

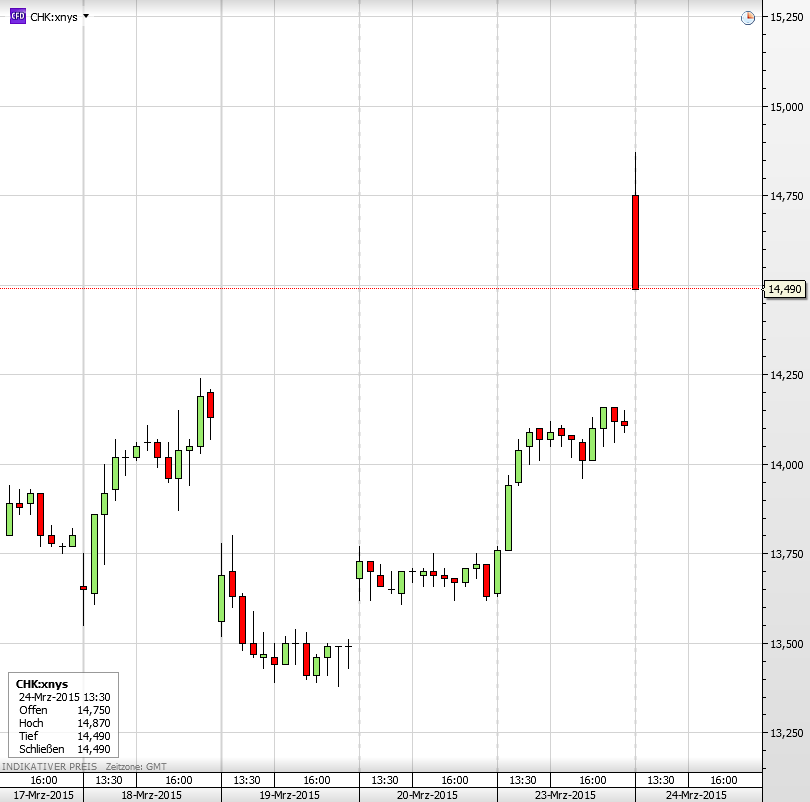

Optimistischer scheint der „Heuschrecken“-Investor Carl Icahn für Öl und Gas zu sein. Mit seinen Fonds baut er aktuell seinen Anteil an der Firma Chesapeake Energy, dem zweitgrößten US-Gasproduzenten, aus, von 9,9 auf 11%. Zwar nur geringfügig, aber es ist ein Zeichen für die Investoren, denn Carl Icahn gilt als brutaler Investor, der nichts zu verschenken hat und alles was geht, aus einer Firma rauspresst. Die Aktie eröffnet heute gleich mit einem anständigen Gap nach oben.

Positive Reaktion der Chesapeake-Aktie

Kommentare lesen und schreiben, hier klicken