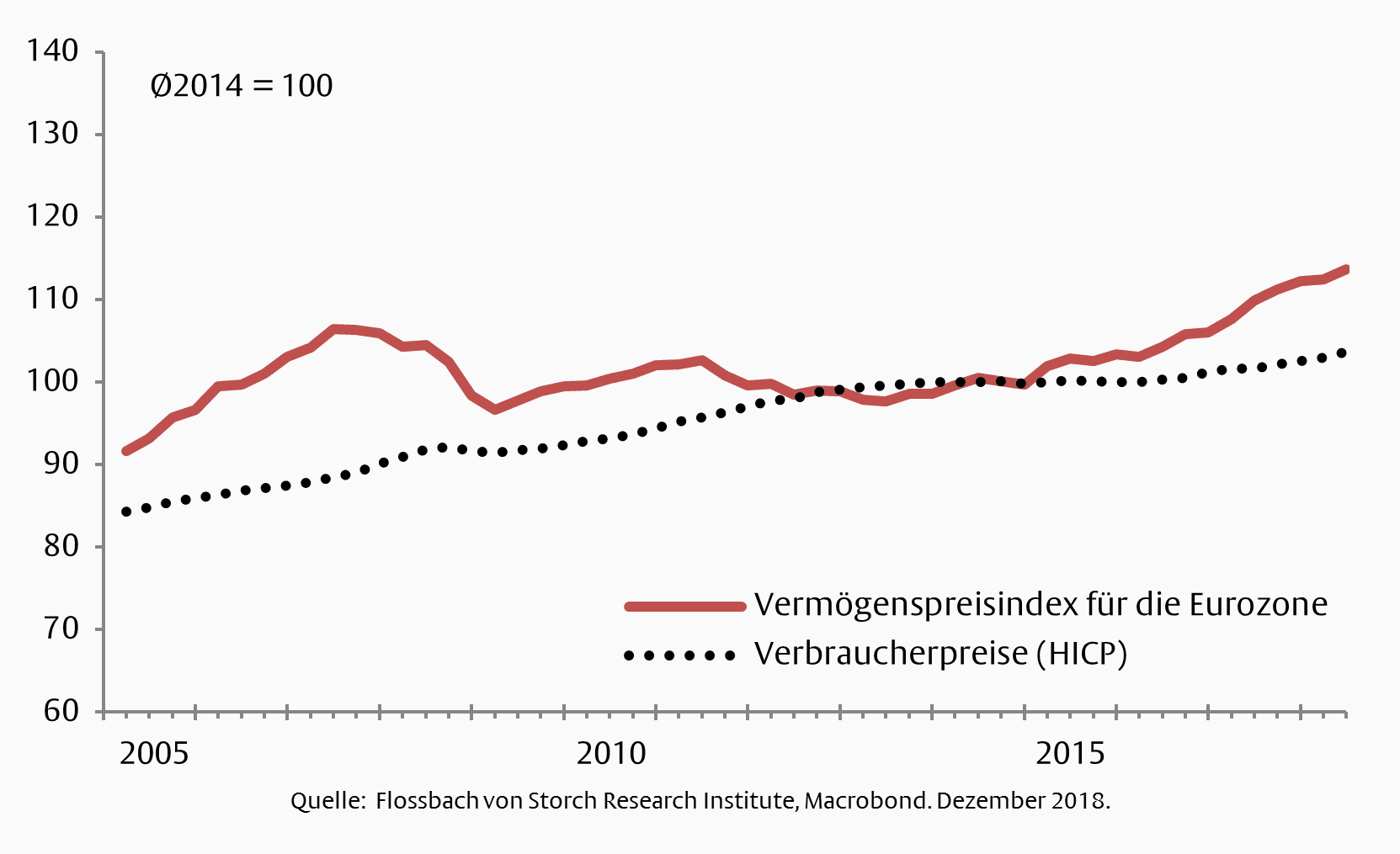

Die Inflation bei Vermögenspreisen setzt sich fort. Laut einer aktuellen Analyse von „Flossbach von Storch“ war im ersten und zweiten Quartal 2018 die Vermögenspreisinflation im Euroraum weiterhin robust, aber etwas niedriger als im Jahr 2017. Die höchste Inflationsrate sei in Portugal zu verzeichnen und die niedrigste in Italien. Wie die folgende Grafik zeigt, steigen die Vermögenspreise seit 2015 stärker als die Verbraucherpreise.

Hier Flossbach von Storch auszugsweise im Wortlaut:

Bis zum Ende des ersten Quartals lag der Preisindex für die Eurozone um 4,4% höher als im gleichen Quartal des Vorjahres. Zum Ende des folgenden Quartals (Q2-2018) betrug die Inflationsrate der Vermögenswerte 3,4%. Ende 2017 lag sie noch bei 5,8%. Damit ging die Inflation drei Quartale in Folge zurück.

Im Gegensatz zur Vermögenspreisinflation blieb die Verbraucherpreisinflation relativ niedrig. Die Preise für Konsumgüter stiegen im ersten Quartal um 1,3% und im zweiten Quartal 2018 um 2,0% gegenüber dem Vorjahr. Im Vergleich zu den Vorquartalen ist die Differenz zwischen den beiden Inflationszahlen kleiner geworden, beträgt aber immer noch etwa zwei Prozentpunkte. Die in der Abbildung dargestellten Entwicklungen deuten darauf hin, dass die aggressivere Lockerung der Geldpolitik der EZB seit 2014 vor allem die Vermögenspreise angekurbelt hat.

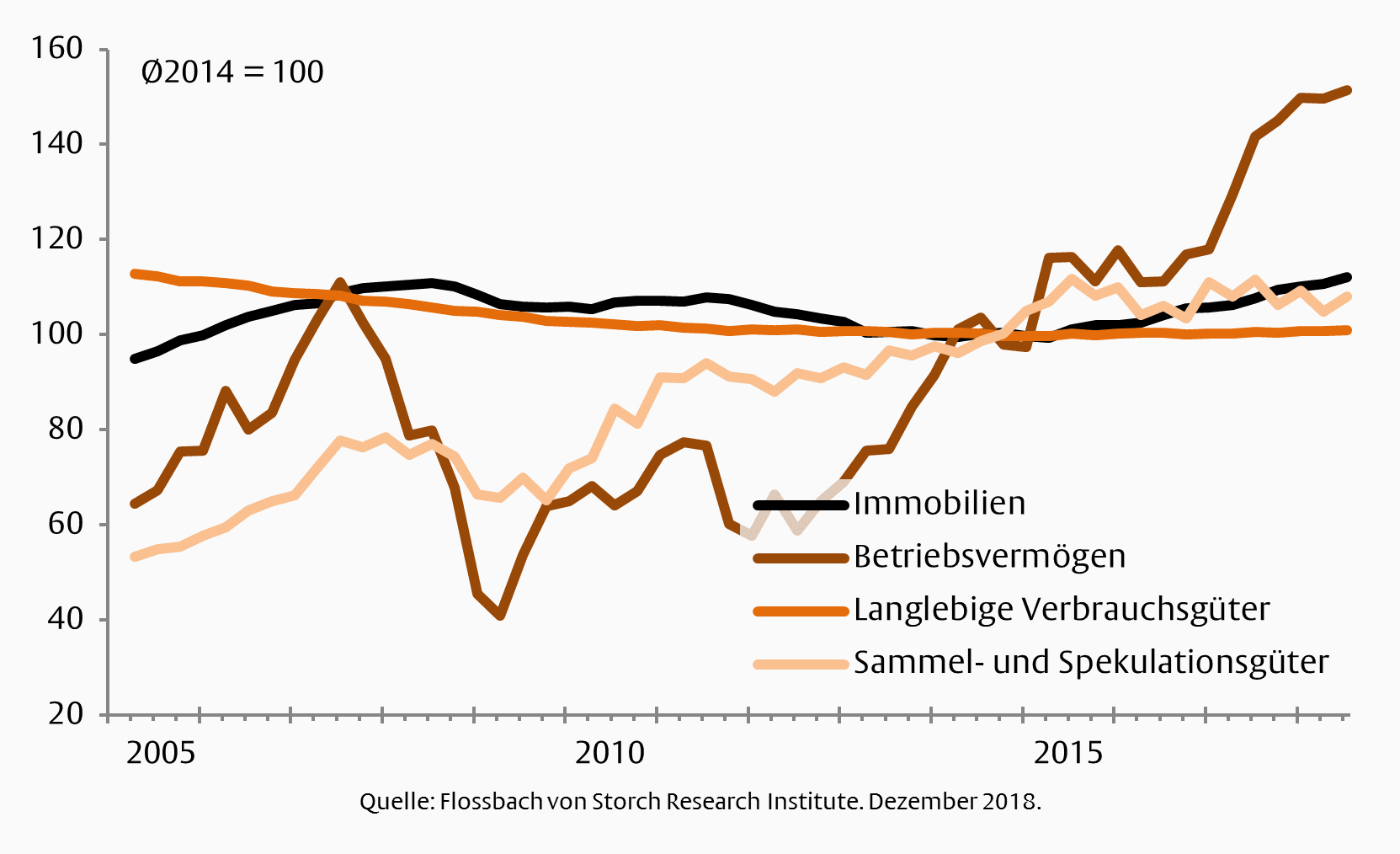

Die folgende Grafik zeigt, dass bei den Sachvermögen vor allem die Betriebsvermögen eine große Steigerung erlebt haben. Dazu Flossbach:

Zum Ende des zweiten Quartals stiegen die Preise für Betriebsvermögen im Vergleich zum Vorjahresquartal um 6,8%. Obwohl dies bereits eine hohe Inflationsrate darstellt, lagen die Inflationsraten für das Betriebsvermögen 2017 das ganze Jahr über im zweistelligen Bereich. Die Immobilienpreise im Euroraum stiegen im zweiten Quartal im Vergleich zum Vorjahr um 4,3%, während die Preise für langlebige Konsumgüter stagnierten (+0,4%). Der Preis für Sammel- und Spekulationsgüter sank im Vergleich zum Vorjahr um 3,3%. Dies ist der dritte Preisverfall in Folge.

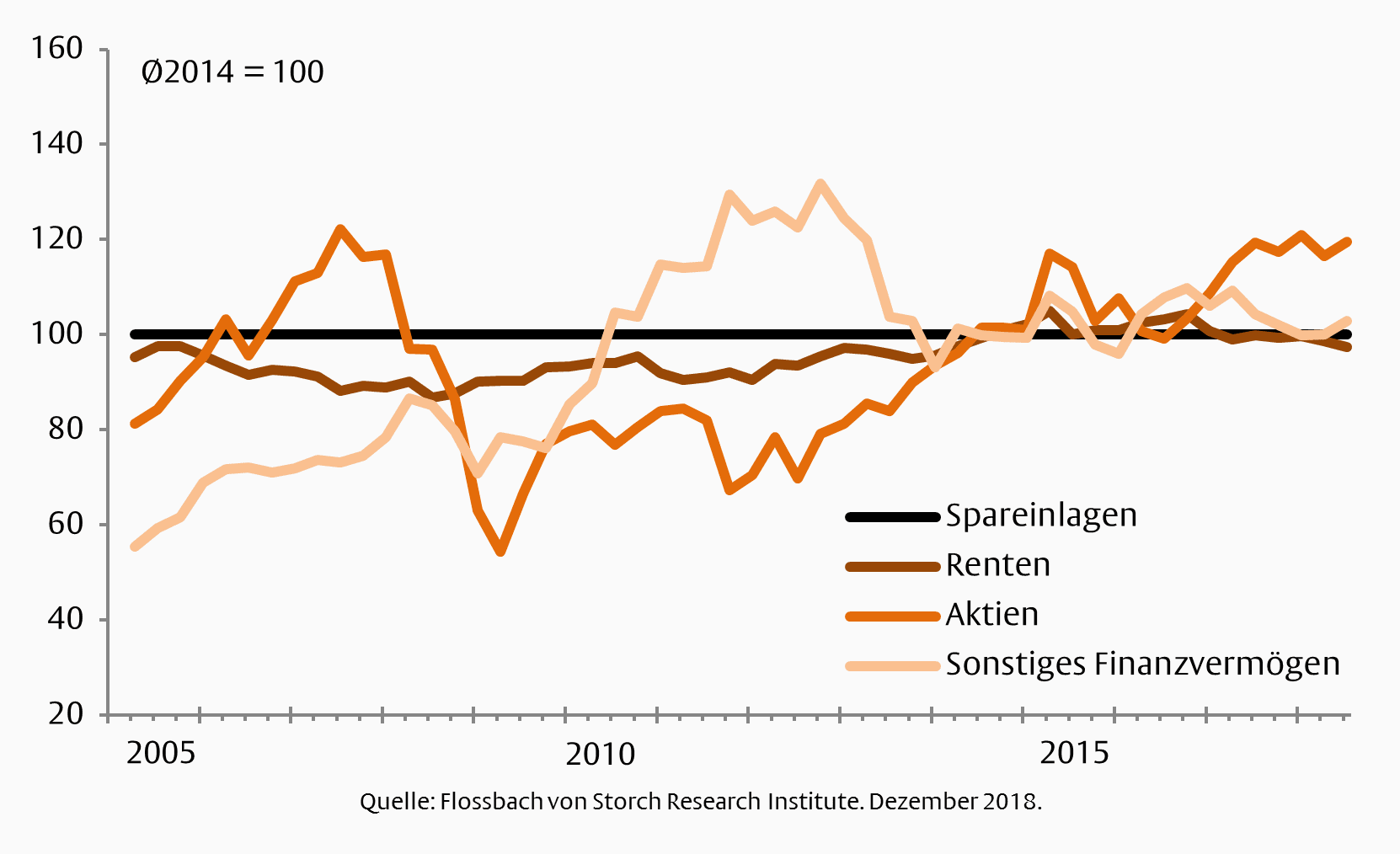

Betrachtet man alle Finanzvermögen in der Eurozone (folgende Grafik), sind seit 2015 Aktien die Top-Anlage gewesen.

Kommentare lesen und schreiben, hier klicken