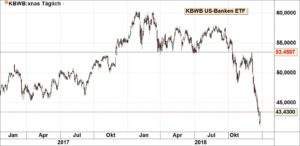

Warren Buffett gilt vielen als der Guru schlechthin an den Aktienmärkten. Aber wird Buffett diesen Guru-Status wirklich aufrecht erhalten können? Lars Erichsen hat da so seine Zweifel: Buffett hat sich massiv in US-Bank-Aktien investiert, die bekanntlich nicht gerade gut gelaufen sind in den letzten Wochen und Monaten (auch wegen der Verflachung bzw. Invertierung der US-Zinskurven):

(KBW Bankenindex; Chart druch anklicken vergrößern)

Erichsen stellt fest: wer die Aktie von Berkshire Hathaway kauft, der zahlt nicht nur einen saftigen Aufschlag, sondern hat immense Klumpen-Risiken etwa mit einer Apple-Aktie, die fast 26% seines Portfolios ausmacht:

Warren Buffett. Foto: USA International Trade Administration / Gemeinfrei

Kommentare lesen und schreiben, hier klicken

Erstaunlich, dass auch jemand anders ganz leise Zweifel an Buffett aussprechen darf.Ich habe schon öfters erwähnt, dass zwischen seinen Parolen u.seinen Taten etliche Widersprüche bestehen.

Dass er vor einigen Monaten tonnenweise Bargeld hortete u.sagte er finde keine preiswerten Aktien.Im Gegenzug lancierte er die Diskussion eines zukünftigen DJ eines Mehrfachen von heute.

Dass er keine Gelegenheit ausliess die unverwundbare Apple verbal zu stärken, indem er seine Zukäufe

publizierte u. somit Nachahmer zu Käufen animierte.Er hat also seine grösste Position selber gepusht.

In einem 10 jährigen Haussemarkt ist es als Milliardär einfach das Vermögen zu vermehren.

Die nächste richtige Baisse, (. minus30-40% ) wird die wahren Könner auszeichnen.Wenn er dabei sein will, muss er dann auch einmal shorten. Ich bin gespannt, wie seine Verehrer reagieren, wenn es heisst,

Warren Buffet verkauft Aktien .

Lieber Beobachter. Ich weiß nicht, warum Sie sich ständig an Warren Buffett abarbeiten. Dieser Mann ist 88 Jahre alt und hat mind. 5 Rezessionen mit Bravour gemeistert. Er hat den S&P 500 über Jahrzehnte geschlagen, was keinem Investor weltweit mit einem Aktienkorb gelungen ist. Er hat ja immer noch 100 Mrd. $ Cash in seinem Portfolio und ist bestens vernetzt. Klar macht auch er Fehler, aber haben Sie schon mal nachgerechnet um wieviel 1000% seine Gesellschaft in den letzten Jahrzehnten gewachsen ist? Apple steckt derzeit in Schwierigkeiten, aber mit dem Durchschnittskurs seiner erworbenen Aktien von 2016 bis 2018 liegt er auch jetzt noch im Plus. Ist er nicht mit Apple-Chef Tim Cook befreundet? Ich beobachte ihn schon viele Jahre und bin der Überzeugung, dass wir in puncto Aktienwissen in allen Marktphasen ganz kleine Lichter ihm gegenüber sind. Er ist im Vergleich zu seinen (übergierigen) Kollegen sehr diszipliniert und von ihm stammt der Satz: „Ich habe mein meistes Geld verdient, indem ich auf meinem Hintern gesessen habe.“

Wie gesagt, auch er hat keine Glaskugel und lag manchmal ein paar Jahre falsch – weil er oft zu früh eingestiegen ist – aber nur, um dann noch stärker davonzuziehen.

Viele Grüße

Allerdings! Guter Kommentar.

Völlig sinnfreier Artikel, der so viel Inhalt und Aussagekraft enthält, wie ein Stein. Für alle Zweifler ist jeweils die erste Seite eines beliebigen Berkshire Annual Reports zur Hand zu nehmen und dort auf die annualisierte Rendite seit 1965 zu achten, welche dem S&P500 gegenübergestellt ist. Die Zahlen sollten aussagekräftig genug sein, um einschätzen zu können, ob es sich dabei lediglich um Glück handelt oder vielleicht doch mehr.

Der Autor des Artikels scheint zu glauben, dass Berkshire Hathaway nur aus dem Aktiendepot besteht. Keineswegs sind 26% in Apple investiert. Wer so wenig weiß, sollte es einfach lassen…

@ Ramon, zur Klärung,sein Aktiendepot beträgt etwa 200 Mia. u. die grösste Position ist die Apple

mit etwa 26%, es folgen Bank of Amerika u.Wells Fargo an zweiter u.dritter Position.Respekt vor Herr Erichsen, dass man auch einmal einen Halbgott hinterfragen darf. Hat er doch mit diesen drei Positionen

in den letzten drei Monaten einen geschätzten Wertverlust von 15 Mia.erlitten.Für Buffett ist das kein Problem, aber einige seiner Jünger die spät eingestiegen sind, hätten vielleicht besser auf die skeptischen Einschätzungen des nur 1/4 Gott M. Fugmann gehört.

Hallo Zusammen,

ich könnte hier einen Roman schreiben, werde mich aber aus zeitlichen Gründen kurz fassen.

Warren Buffett wird mit großer Wahrscheinlichkeit nicht falsch liegen, denn er weiß was er tut. Sonst würde er nicht den dritten Platz der Reichsten Menschen belegen, schon garnicht mit Glück. Vergessen wir nicht, dass Warren Buffett langfristig denkt. Er hält seine Positionen über Jahre hinweg. Mit den Bank Aktien wird er auch nicht falsch liegen, da er innerhalb der Haltedauer seiner Bankaktien von steigenden Zinsen ausgeht, was zur Umsatzsteigerung und Gewinnsteigerung der Banken führen wird.

Erichsen kritisiert Buffetts Portfolio ohne Wissen, deswegen kann er nur falsch liegen.

Mittlerweile schaue ich seine Videos nicht mehr an. Wenn Warren Buffett das Geld von Berkshire H. auf wenige Firmen konzentriert(Apple,BANK of America, Coca Cola etc, hat er im Gegensatz zu uns Privatanlegern, Platz im Aufsichtsrat bzw. kann er seine eigenen „Aufpasser“ in den Aufsichtsrat platzieren und hat somit einen vorzeitigen Blick in die Geschäftsentwicklung, somit kann er rechtzeitig seine Position Verwalten. Außerdem wird das Management sofort dran gehen, wenn Buffett anruft, denn er ist Großinvestor. Aus diesem Grund, würde ich hier jedem raten, sein Geld genug zu diversifizieren aber auch nicht zu viel. Auswahl von ca. 20-30 gleich gewichteten Positionen(sehr guten) würden es am besten tun.

Grüße

Murat Sahin

@ Sahin, ich willauch keinen Roman schreiben ,nur einen Satz.

Hat Buffett bei Wells Fargo vergessen anzurufen, als die Bank die grössten Tricksereien gemacht hat ?

@ Sahin, wo sehen sie die Rolle oder Vorteile von Buffett als Grossaktionär bei Apple?

War er gut informiert u.hat immer von Zukäufen geredet u. hat ev. selber verkauft ? Insider ? ?

War er informiert wie jeder Andere u. hat an immerwährende Wertsteigerungen geglaubt ??

Auf dieser Plattform wurde von mehreren Normalanlegern inkl. FMW ( Hobbyanlegern ) die Aktie mehrmals sehr skeptisch kommentiert , was sich jetzt bestätigt.

Mein Fazit: ALTER U.REICHTUM SCHÜTZT VOR TORHEIT NICHT.