Das aktuell beherrschende Thema an der Börse ist der Angriff auf zwei Öltanker im Golf von Oman. Wer war es, was ist da passiert? Die USA haben ziemlich schnell ein Video hervorgezaubert, auf dem angeblich zu sehen sei, wie iranische Soldaten auf einem Schnellboot eine Haftmine von einem Öltanker entfernen, weil sie nicht explodiert war. Aber den späteren erfolgreichen Angriff auf den Öltanker zeigt das Video nicht. Ob es der Iran war? Vielleicht ja, vielleicht nein. Oder vielleicht auch iranische Kommandeure, die auf eigene Faust handeln?

Wie auch immer. Wenn man sich heute die Marktreaktionen anschaut, dann darf die Frage erlaubt sein: Glaub die Börse dem US-Militär nicht? Glaubt man an ein Fake-Video? Oder ist den meisten einfach klar, dass dieses Video ja nun mal keinerlei Angriff auf den Öltanker zeigt, und dass es von daher keinen Beweis für einen Angriff durch den Iran gibt? Wir halten uns bei einer konkreten Bewertung raus, und können nur Fragen stellen. Das Problem für die USA ist wohl, dass ihre Seriosität in Sachen Beweislieferung seit den Fake-Beweisen für den Irak-Krieg im Jahr 2003 im Eimer ist.

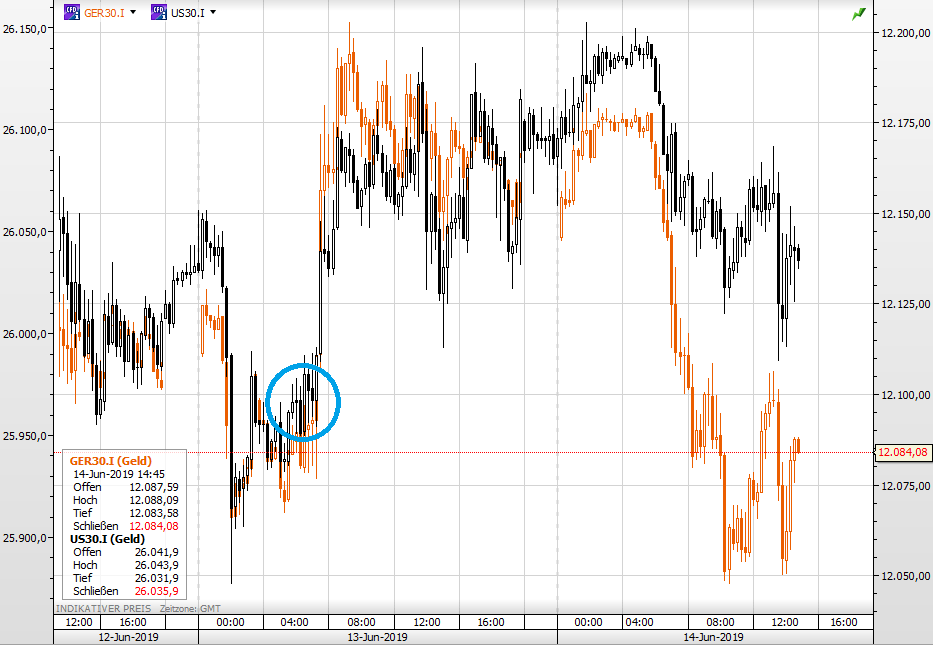

Der Aktienmarkt jedenfalls reagierte von gestern bis heute überhaupt nicht ängstlich auf diese mögliche Krise. Der Dow ist seit gestern früh bis jetzt um 70 Punkte gestiegen, der Dax notiert exakt +-0 seit Bekanntwerden der „Tanker-Krise“. Im folgenden Chart haben wir Dax und Dow übereinander gelegt und das Bekanntwerden der Angriffe eingekreist.

Und der Devisenmarkt? Im folgenden Chart schauen wir mal auf Euro vs USD. Links eingekreist haben wir eine winzige, ganz kurze Reaktion zum Tanker-Angriff. Sie ist aber eigentlich nicht mal erwähnenswert. Denn danach lief EURUSD mehr als 24 Stunden fast seitwärts. Erst heute (Pfeile) kam durch die Konjunkturdaten in den USA ein klein wenig Bewegung in den Markt, und der Dollar wertete gegen den Euro ein wenig auf.

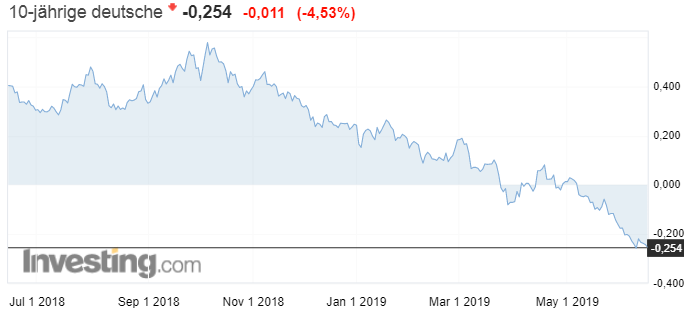

Und sonst? Die Zeichen für eine Konjunktureintrübung mehren sich. Russland hat heute seinen Leitzins gesenkt, und will wohl bald weiter senken. Der Grund: Die Wirtschaft laufe schwächer als bislang gedacht. Die Internationale Energie-Agentur spricht heute von nachlassender Öl-Nachfrage. Dass die Institutionellen Anleger auch eine weitere Verschlechterung der Konjunktur erwarten, sehen wir am Ehesten im Anleihemarkt. Die extrem wichtige und auch international stark beachtete deutsche Bundesanleihe (10 Jahre Laufzeit) weist heute eine weiter fallende Rendite auf. Sie fiel heute im Tief auf -0,269%. Einfach unglaublich. Zum Jahresanfang 2019 lag die Rendite noch mit 0,25% im Plus.

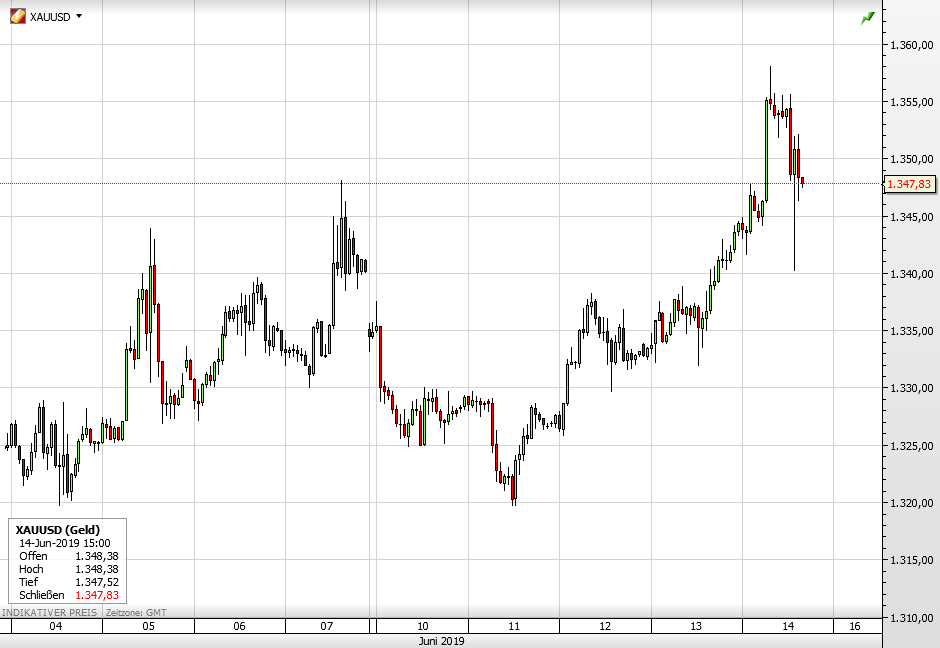

Gold

Wohl die Kombination aus dem Konjunkturabschwung, Handelskrieg und den Tanker-Angriffen lässt Gold spürbar steigen. Viele Analysten sind der Meinung, dass mehr Potenzial auf der Aufwärtsseite vorhanden ist. Wie wir es heute früh schon sagten. Nach dem Überschreiten des Hochpunkts bei 1.346 Dollar aus Februar ist der Weg charttechnisch nach oben erstmal frei. Heute stieg Gold bis auf 1.358 Dollar. Bis jetzt kam es wieder zurück auf 1.348 Dollar. Also: Die Flucht in die Sicherheit ist im Gold erkennbar, aber aktuell hat die Angst auch wieder abgenommen. Aber Handelskrieg, Tanker und Co bieten wohl auch nächste Woche die Möglichkeit für einen steigenden Goldpreis.

Werbung: Trade.com bietet einen der geringsten Spredas aller CFD-Broker beim Germany 30 CFD. Vollständiger Kunden-Support in deutscher Sprache! Und wir bieten Ihnen ein umfangreiches und kostenloses Ausbildungspaket für Ihr zukünftiges Trading. Handeln Sie zum Beispiel Google, Apple, GBP/USD, EUR/GBP, Gold, FTSE, DAX und über 2.100 weitere globale CFDs, einschließlich den neuen Cannabis-Aktien Mehr dazu erfahren Sie beim Klick an dieser Stelle.

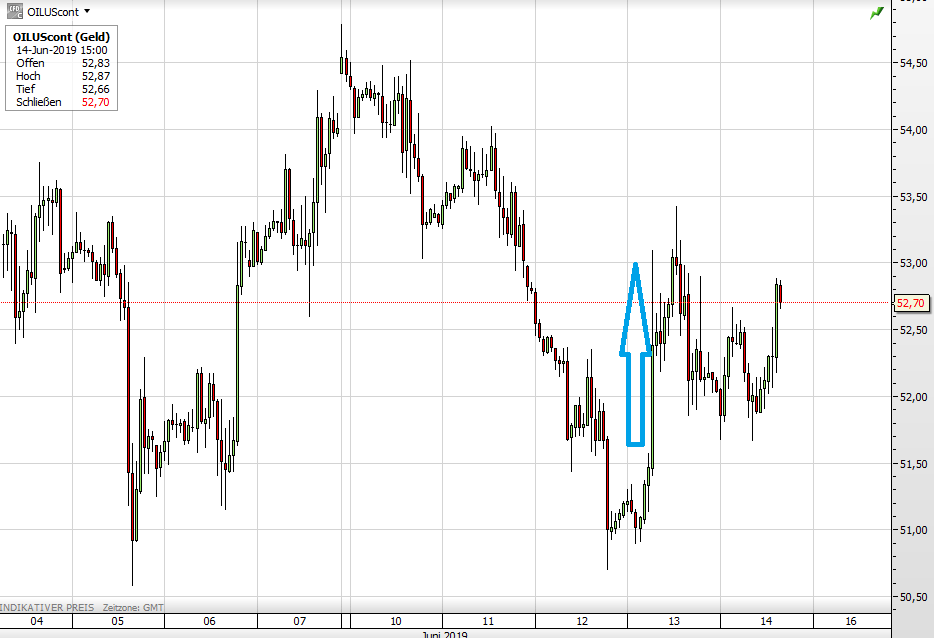

Öl

Und das liebe Öl? Wenigstens hier hat man den USA geglaubt, und jagt den Ölpreis gnadenlos nach oben, weil ein Krieg zwischen Saudis und USA gegen den Iran bevor steht? Offensichtlich glauben auch die Termintrader am Ölmarkt nicht so richtig an die große Kriegsangst für die Region. Zwar reagierte der Ölpreis gestern mit gut 2 Dollar nach oben. Im Chart haben wir den Anstieg eingezeichnet. Aber danach folgte bis jetzt erstmal eine Seitwärtsphase. Wie es weiter geht? Ganz schwer zu sagen. Natürlich kann die Lage weiter eskalieren, und Öl schießt weiter nach oben. Aber die Erfahrung der letzten Jahrzehnte zeigt eine kurze Halbwertzeit für solche Zwischenfälle. Möglich ist, dass sich der Ölmarkt in den nächsten Tagen wieder der globalen Konjunkturschwäche und der damit einhergehenden Nachfrageschwäche widmet. Das würde natürlich auf einen fallenden Ölpreis deuten.

Kommentare lesen und schreiben, hier klicken

Ich kann mich noch an eine Mahnung meiner Großmutter erinnern.Mein Jungen merk dir das für dein spätere Leben „Wer einmal lügt den glaubt man nicht“.Das ist mir spontan eingefallen bei den Beweisen gegen den Iran die die Amerikaner vor gelegt habe.

Vielleicht ist ja auch nur mal wieder eine amerikanische Hellfire-Rakte versehentlich vom Kurs abgekommen ;)

Jetzt wissen wir,/was da genau ablief im Golf von Oman:

https://www.der-postillon.com/2019/06/weapons-of-mass-destruction.html?m=1