Viele Unternehmen haben derzeit einen akuten Materialmangel – und die Lage dürfte absehbar nicht besser, sondern eher schlimmer werden. Denn die Produktion von Industriemetallen, die zentraler Bestandteil vieler Zwischen- und Endprodukte sind, dürfte in den nächsten Monaten weiter zurück gehen, weil durch die hohen Energiepreise (Energiekrise) die Produktionskosten stark gestiegen sind und daher die Produktion unrentabel wird. Für die Preise von Indutriemetallen bedeutet das wiederum: die Preise werden steigen, weil weniger Angebot am Markt verfügbar ist!

Materialmangel und teure Metalle – Folgen für die Industrie

Nicht nur für die Industrie sind das schlechte Nachrichten! Denn in so vielen Produkten des Alltags sind derartige Metalle enthalten – so steckt etwa in einem Sofa Aluminium etc. etc. Werden weniger Metalle hergestellt, hat das also massive Auswirkungen auf Endprodukte aller Art. Wir haben uns inzwischen an die Stillegungen der Bänder in der Autoindustrie gewöhnt – aber wie es derzeit aussieht, werden viele andere Branchen dem Beispiel der Autoindustrie folgen müssen. Für viele Menschen heißt das dann ganz konkret: Kurzarbeit – oder im schlimmsten Fall Verlust ihres Arbeitsplatzes!

Wir erleben also derzeit eine Art perfekten Sturm: bereits durch Corona gestörte Lieferketten werden noch fragiler – und das aus verschiedenden Gründen! Die vielleicht zentralste Ursache für Materialmangel und Lieferketten-Probleme liegt aber in China: dort hat die Regierung energieintensiven Industrien maximale Strom-Kontingente zugeteilt (weil durch Überschwemmungen viele Kohlekraftwerke stillgelegt werden mussten) – sind diese erschöpft, wird die Produktion still gelegt. Dadurch entsteht Mangel an wichtigen Rohstoffen wie Magnesium, wodurch hierzulande weniger Aluminium hergestellt werden kann – wodurch wiederum die Aluminium-Preise durch die Decke schießen:

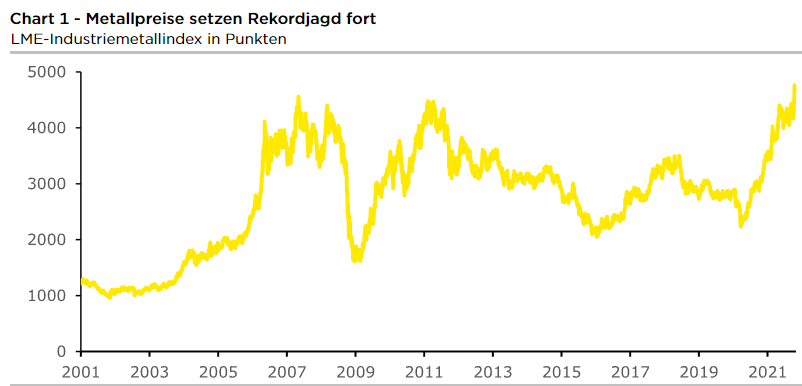

Inzwischen handeln die Industriemetalle auf einem Allzeithoch:

Chart: Commerzbank

Materialmangel verschärft Inflation

All das ist hochgradig inflationär – aber was sollen die vermeintlich allmächtigen Notenbanken dagegen tun? Geld drucken? Je länger die Energiepreise so hoch sind, umso heftiger wird der Materialmangel, was wiederum den Zustand der Lieferketten weiter verschlechtert – und damit wieder den Materialmangel verschärft. Ein Teufelskreis!

Wie geht es weiter? Die Commerzbank hat heute ihre Prognose für die Industriemetalle angehoben:

„Wir gehen davon aus, dass sich die Versorgungslage an einigen Metallmärkten zunächst noch verschlechtert. Daher dürften die Metallpreise in den kommenden Monaten hoch bleiben bzw. weiter steigen. Wir revidieren unsere Prognosen für das vierte Quartal und für 2022 nach oben (..). Angefacht wurden die Metallpreise von immer stärker werdenden Angebotssorgen der Marktteilnehmer. Diese haben in China ihren Anfang genommen und sind mittlerweile nach Europa herübergeschwappt. (..). Zur Materialknappheit kommen die andauernden Logistikprobleme hinzu. Nach wie vor sind Container knapp und vor einigen Häfen haben sich lange Warteschlangen von Schiffen gebildet.“

Und die Commerzbank weiter:

„Wir gehen aktuell von einer sich verschlechternden Versorgungslage an vielen Märkten aus, was die Preise weiter steigen lassen oder zumindest auf ihren hohen Niveaus stützen sollte. Während sich der Fokus der Marktteilnehmer derzeit auf die (potenziellen) Angebotsausfälle der Primärproduzenten richtet, erwarten wir, dass wegen der hohen Energiepreise auch das verarbeitende Metallgewerbe in Mitleidenschaft gezogen wird. Mit einer gewissen Verzögerung sollte sich dies daher unserer Meinung nach in einer niedrigeren Metallnachfrage widerspiegeln. Darüber hinaus dürfte die Nachfrage generell wegen der hohen Preise gebremst werden. Gemeinsam mit den von den International Study Groups erwarteten Angebotsüberschüssen im nächsten Jahr spricht dies für eine Preiskorrektur im Laufe des nächsten Jahres.“

Im Klartext bedeutet das: es wird erst schlimmer, bevor es besser werden kann. Wenn weniger produziert wird, fällt mit Verzögerung die Nachfrage (der Industrie), was dann einen Fall der Preise auslöst. Bis es so weit ist, wird es aber ein langer und beschwerlicher Weg für Industrie und Konsumenten!

Kommentare lesen und schreiben, hier klicken

Wir werden später wieder fallende Einkaufspreise in der Industrie sehen.

Nur hat dies weit vorher natürlich sehr viele Arbeitsplätze gekostet.Das heißt,die

Konsumenten haben zuerst (aktuell) höhere Preise,danach fallen Arbeitsplätze wegen

sinkender Produktion weg.Die Nachfrage sinkt bei steigenden Preisen – eine Stagflation eben.

Selbst wenn dann die Einkaufspreise für die Industrie später wieder sinken würden,aufgrund

schrumpfender Nachfrage werden diese dann bestimmt nicht zu 100% an die Konsumenten weiter

gegeben.Die Forcierung der Digitalisierung wird zwar offiziell in unseren Medien gefeiert – nur hier

wird es weiteren Druck auf die Arbeitsplätze machen,denn irgendwo muß eine Produktion Rendite

bringen – sonst fällt sie ganz weg mit noch schlimmeren Folgen für unsere Gesellschaft.

Wie wäre es erst Mal mit einem Deutsch-Kurs?

Einer der besten Kommentare seit langem!

Haben sie etwas nicht verstanden?

Woher wollen Sie das im globalen Kontext denn so zielsicher beurteilen können? Ihre Prognose kommt der einer des US-Dollar/Euro- Wechselkurses gleich. Also: unmöglich. Fakt ist, dass es derzeit die geschilderten Probleme gibt, dass sie durch Corona-Politik entstanden und sehr wahrscheinlich mit massiven Konjunkturprogrammmen zusammenhängen.

Meiner Meinung und Beobachtung nach kommt es derzeit zu einer künstlichen Verknappung von Rohstoffen – was ich berufsbedingt am Markt der Soft Commodities beobachte. Verschiedene Produzenten sind bei vorhandener Preislage nicht bereit zu kaufen. Von Knappheit kann jedoch nicht die Rede sein.

Ökonomen sprechen bei diesen Marktlagen von Situationen der Selffulfilling Prophecies. Anders ausgedrückt erleben wir sehr wahrscheinlich eine Blasenbildung. Es muss nicht sein, sieht aber derzeit eher so aus. Bei Blasen war immer die Frage, wann sie platzen. Das kann morgen sein, oder erst sehr viel später. Abgekoppelt von der Anwesenheit fundamentaler Faktoren (und hier sind Ihre Schilderungen zu China nicht uneingeschränkt richtig) folgen diese Märkte dem Ratio der stetig steigenden, im Übrigen auch rational erwarteten, Preiserwartungen.

Pingback: Zinsen Update: Ausblick; Langzeitanalysen; Freie Analysen; Zinshandel.de