Was für eine Hammer-Bewegung. Binnen 27 Stunden fällt der Ölpreis (WTI) um etwas mehr als 5 Dollar auf einen Tiefstkurs von 57,30 Dollar gestern Abend. Aktuell hat er sich über Nacht etwas erholt auf 58,54 Dollar. Was ist passiert? Und kann man die folgenden Begründungen für diesen Absturz wirklich erst nehmen?

Lagerbestände, Konjunktur und Handelskrieg

Wir berichteten schon gestern über die Initialzündung für diesen Absturz. Im Chart sieht man ganz klar den Ausgangspunkt beim Ölpreis-Absturz. Es war Mittwoch um 16:30 Uhr deutscher Zeit, als die Öl-Lagerbestände in den USA höher als erwartet vermeldet wurden. Vollere Lager drücken auf den Preis. Aber wie wir gestern schon schrieben, steigen die Lager schon seit Monaten immer weiter an. Also jetzt auf einen Schlag so zu tun, als sei das ein ganz neuer Trend, reicht nicht als Auslöser für einen ganz plötzlichen 5 Dollar starken Absturz.

Trader am Terminmarkt wie auch Finanzmedien in den USA bringen nun noch weitere Gründe für den starken Absturz. Von Mittwoch Abend bis gestern Mittag gab es eine Pause in diesem Mini-Crash. Dann ging es weiter von 61 Dollar runter auf 57,30 Dollar. Dieser zweite Schub war unserer Meinung nach eine Art technischer Abverkauf. Endlich mal kräftig drauf hauen und Luft ablassen nach dem monatelangen Anstieg im Ölpreis! Aber Trader und Finanzmedien sagen dazu, dass neben den Öl-Lagern ja gestern auch noch negative Wirtschaftsdaten aus Europa und Japan hinzu kamen. Und der böse Handelskrieg, der habe gestern (ganz plötzlich?) auch Ängste geschürt. Ja, ja, ganz plötzlich will man bemerkt haben, dass die Konjunktur Probleme bekommen könnte, weshalb die Nachfrageseite schwächeln könnte?

Ölpreis nun nach unten ausgebrannt?

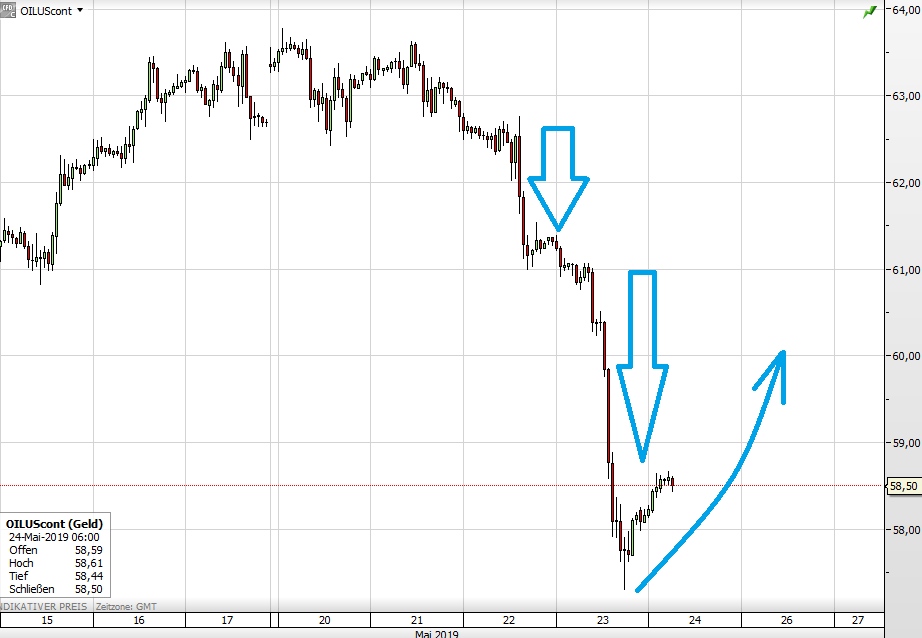

Nach unserer Meinung ist das eine eher fadenscheinige Begründung. Denn schwache Konjunkturdaten gibt es schon seit Monaten, und der Handelskrieg läuft ebenfalls seit Wochen auf Hochtouren. Wir glauben weiterhin an einen technisch bedingten und vielleicht auch überfälligen kräftigen Abverkauf, damit mal Luft aus dem Ballon abgelassen werden kann. Wie geht es weiter? Im folgenden Chart sieht man den WTI-Ölpreis seit dem 15. Mai. Eingezeichnet sind die beiden Abwärtsschübe seit Mittwoch Nachmittag. Dass nach unten die Luft raus ist, und dass die Begründungen nur vorgeschoben waren, damit man mal kräftig abverkaufen konnte, ist durchaus möglich. Ein neuer, großer, kräftiger Anlauf auf Kurse über 63 oder 65 Dollar ist in den nächsten Tagen möglich. Sicher ist das aber natürlich nicht! Wir können es nicht oft genug betonen. Der Ölmarkt ist und bleibt unberechenbar.

Ölpreis-Korrektur im großen Bild

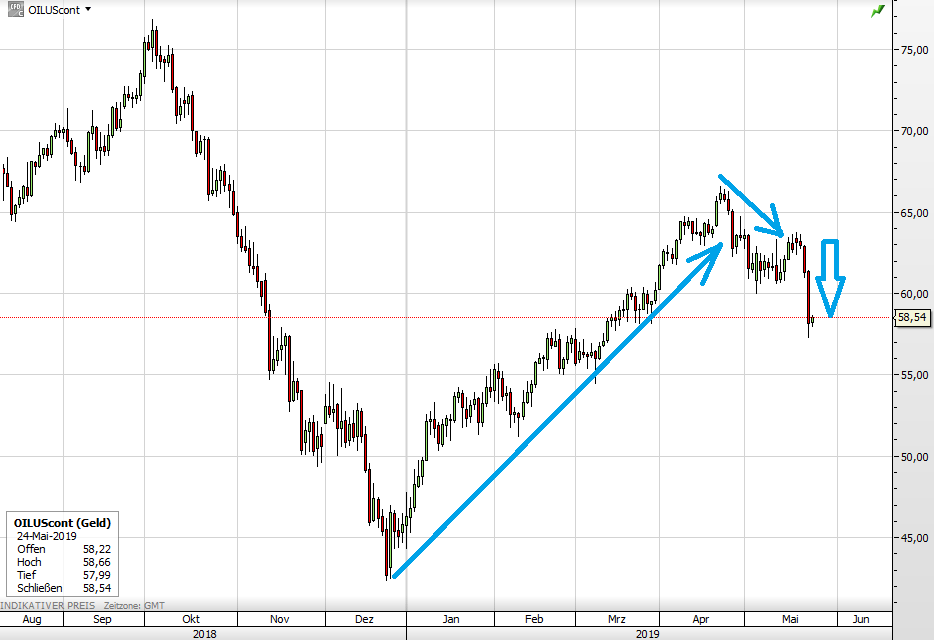

Im folgenden Chart sieht man den Ölpreis-Verlauf seit August 2018. Von 42 Dollar stieg der Kurs bis auf über 66 Dollar. Dass eine Erholung oder auch Pause notwendig war, ist nachvollziehbar. Seit Wochen besprechen wir dieses Thema. Nur wie lange und wie groß diese Verschnaufpause werden würde, konnten auch wir natürlich unmöglich vorhersagen. Nach einem leichten Abwärtstrend seit Ende April hat der Kurs dann seit gestern nochmal kräftig nachgegeben. Frage auch anhand dieses Charts: War es das jetzt mit der Pause? Kann der Öl-Bulle jetzt erneut einsteigen und auf Kurse über 63 oder 65 Dollar spekulieren? Gut möglich. Aber nochmal: Der Ölmarkt ist und bleibt unberechenbar, wie man jüngst sehen konnte.

Kommentare lesen und schreiben, hier klicken

Die Gründe für den Absturz kenne ich auch nicht, ich hatte aber schon vor einiger Zeit darauf hingewiesen, dass Ende April 2019 in etwa das 61,8% Retracement der Abwärtsbewegung von Oktober bis Dezember 2018 erreicht wurde. In der Folgezeit kam es dann zu einem (drei-welligen) Rückgang bis im Tief auf ca. 60$ am 06.05. Von da an ging es dann wackelig oder überschneidend wie Herr Born immer so schön sagt bis auf nicht ganz 64$ (ca. 50% Retracement des Rückgangs von Ende April bis 06.05.), danach ging es dann zügig nach unten und spätestens gestern wurde man nach unten getriggert (wieder frei nach Rüdiger Born).

Während der ganzen Zeit gab es meiner Meinung nach mehrere Möglichkeiten relativ risikolos short einzusteigen. Klar, hinterher kann das jeder behaupten.

Wie sieht es jetzt aber für die kommende Zeit aus?

Ganz einfach, aktuell sieht es meiner Meinung nach nach einem erfolgten Schub nach unten wieder nach einem wackeligen und überschneidendem Aufwärtsmove aus. Also sollte man sich nun wieder auf die Lauer legen und abwarten, ob es evtl. wieder zu einem Trigger nach unten kommt.

Ich für meinen Teil denke auf jeden Fall, dass wir trotz der Probleme zwischen USA und Iran noch nicht fertig haben nach unten. Man wird es sehen.

So, das war jetzt zwar nichts zu den Gründen des Absturzes, aber den Grund muss man ja auch gar nicht kennen, wichtig ist eher, dass man weiß in welche Richtung es geht.

@ Gixxer, ja sie haben recht, der Ölmarkt hat weder mit der Wirtschaft noch den Vorräten etwas zu tun.

Was auffallend ist, übrigens auch bei anderen Märkten, dass diese 61,8 % Marke sehr oft eine Gegenbewegung auslöst, also charttechnisch bedingt.

Könnte einmal ein Charttechniker erklären wie man auf diese Marken z.B. 31,2% , 61,8 % u.s.w. kommt.

Unter Fibonacci sollten Sie etwas dazu finden

@Shong 09, Danke für den Hinweis, hatte die Marke im Auge, getraute mich wegen den Iran Sanktionen nicht zu shorten. War schon eingepreist ,oder typisch unberechenbarer Ölpreis, er fällt. Zwei / drei Wüstensöhne bestimmen diesen Markt, oder konnte der Gröpaz mit einem schmierigen Deal etwas nachhelfen, nachdem die FED mit den Zinsen nicht so richtig spurt ?

Habe mich wegen der Iran Sanktionen auch keinen Short im Öl getraut. Über den Dow ist quasi der gleiche Trade (Abschwung der Wirtschaft) aber längst nicht so risikoreich bei Ausbruch des Kriegs (meiner Meinung nach) durchzuführen.

Das Ertragspotenzial mag evtl. im Vergleich leicht niedriger liegen