Der Ölpreis ist diese Woche (das kann man aus heutiger Sicht sagen) im Abwärts-Modus. Der folgende Chart, der den Verlauf im WTI-Ölpreis seit letztem Freitag darstellt, zeigt mehrere Abwärtsschübe. Der große Absturz am Dienstag von 59,50 auf 57 Dollar lag an Aussagen aus der Trump-Administration, welche eine Entspannung der Situation rund um den Iran andeuteten.

Ölpreis fällt weiter

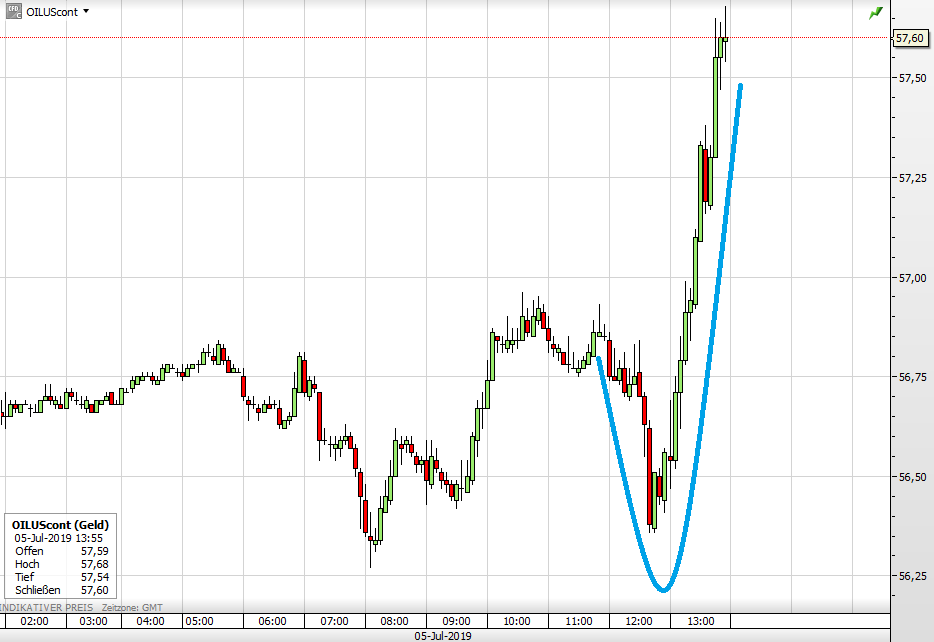

Dann folgten gestern die Öl-Lagerbestände in den USA, deren Rückgang von 3,1 Millionen Barrels schon eingepreist waren. der Markt fiel also weiter mit einem Ölpreis von 56,20 Dollar im Tief gestern Abend. Auch die US-Fördermenge fiel laut gestrigen Angaben der Energiebehörde EIA spürbar. Aber dennoch fiel der Ölpreis weiter. Ein Zeichen dafür, dass der Markt zumindest diese Woche (!) einfach fallen will. US-Kommentatoren meinen, dass der fallende Ölpreis gestern nicht an den Rohöl-Lagerbeständen lag, sondern an den mit +3,6 Mio Barrels steigenden Benzin-Beständen in den Lagern. Aber gut, sei es drum.

Markt will weiter fallen?

Und heute? Im Tagesverlauf stieg der Ölpreis auf bis zu 57,28 Dollar in der Spitze, um aber bis jetzt wieder zu fallen auf 55,68 Dollar. Aktuell geht es zügig nach unten! Offenbar pumpt der russische Produzent Rosneft wieder mehr Öl als bislang angenommen. Das drückt natürlich auf den Ölpreis.

Der Markt bekam heute kurzzeitig Auftrieb durch die Nachricht, dass der Iran offenbar einen Öltanker aus den Vereinigten Arabischen Emiraten beschlagnahmt hat, angeblich wegen Schmuggel-Aktivitäten. Aber man sieht ja, der Markt fällt derzeit wieder. Derzeit schaut der Markt offenbar einfach stärker auf die negativen Faktoren wie die schwachen japanischen Außenhandelsdaten von heute früh, und die steigende Förderung durch Rosneft. Mit den Daten aus Japan könnte man eine Angst vor sinkender Öl-Nachfrage begründen (weniger wirtschaftliche Aktivität = weniger Öl-Nachfrage).

Werden die Würfel am Ölmarkt nächste Woche schon wieder neu gemischt mit steigenden Kursen? Gut festhalten bitte. Diese Woche zeigt mal wieder, was wir immer predigen. Der Ölmarkt ist und bleibt unberechenbar. Bilden Sie sich bitte immer ihre eigene Meinung, und klammern Sie eventuelle Handelsentscheidungen nicht zu sehr an einzelne Kommentatoren-Meinungen!

Symbolbild einer Ölpumpe in China. Foto: John Hill CC BY-SA 3.0

Kommentare lesen und schreiben, hier klicken