Am Freitag eröffnen mehrere große US-Banken wie üblich die Quartalssaison an der Wall Street. Ihre Ergebnisse für das zweite Quartal könnten den Weg weisen für den US-Aktienmarkt, und auch für den S&P 500? Gut, der Index steht unter der Fuchtel der großen Tech-Konzerne. Aber die Banken könnten eine Tendenz zeigen, ob es der Wirtschaft in den USA weiterhin gut geht. Werden Kreditausfälle gering bleiben, die Zinsmargen bleiben weiterhin hoch? „Die Messlatte für die bevorstehende US-Berichtssaison liegt ziemlich hoch. Mit der Wall Street und den Gewinnerwartungen auf Rekordniveau wird es zunehmend schwieriger, die Erwartungen zu erfüllen und die Rally fortzusetzen“, so schreibt es der Broker eToro aktuell in einer Analyse.

S&P 500: Banken mit Auftakt zu Quartalssaison

Hier dazu die Aussagen im Wortlaut: Investoren zeigen jedoch keine Anzeichen von Besorgnis vor der anstehenden Berichtssaison, die traditionell von den Banken eröffnet wird. Erst letzte Woche erreichte der S&P 500 ein neues Rekordhoch, beflügelt von Jerome Powells Rede, die die Zinserwartungen neu entfachte. Am Freitag, den 12. Juli, werden BlackRock, Citigroup, JPMorgan und Wells Fargo ihre Geschäftszahlen vorlegen. Goldman Sachs folgt am Montag, während Bank of America und Morgan Stanley am Dienstag ihre Berichte präsentieren. Diese Quartalszahlen werden aufzeigen, wie sich die Banken in einem Umfeld hoher Zinsen und schwächerem Wachstum behauptet haben. Daraus lassen sich Rückschlüsse auf die gesamte US-Konjunktur ziehen. Besonderes Augenmerk liegt auf den Auswirkungen der höheren Zinsen: Während diese die Profitabilität steigern können, könnten überhöhte Kreditkosten zu einem geringeren Kreditvolumen und vermehrten Zahlungsausfällen führen, was das Risiko für Banken erhöht. Die Handelsumsätze und die Nachfrage nach Finanzprodukten werden zudem wichtige Trends offenbaren.

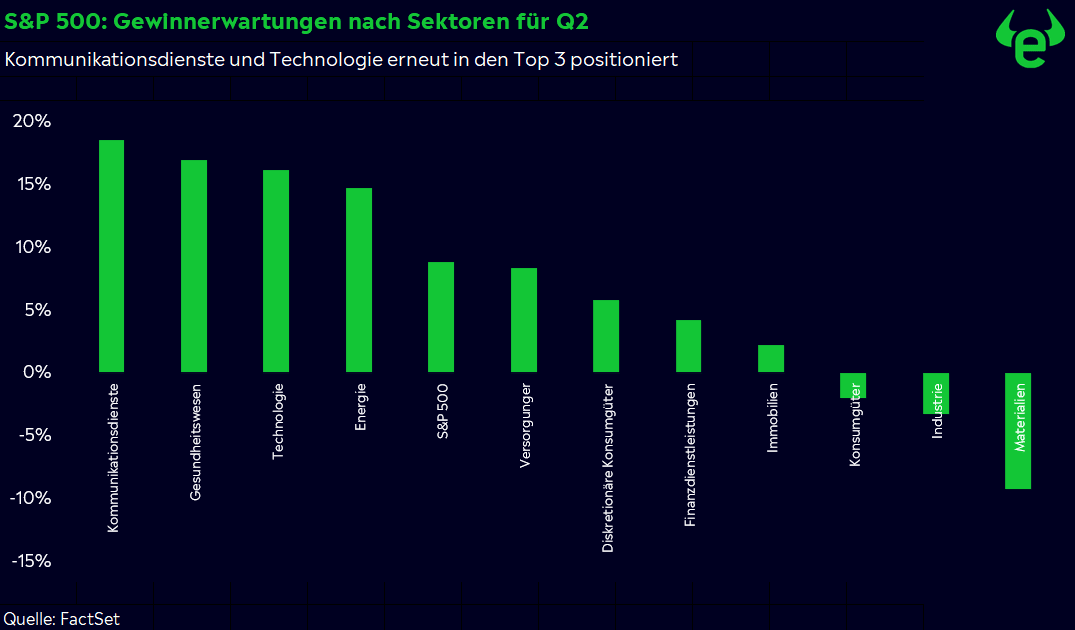

Prognose: Finanzunternehmen nur auf Platz sieben

Finanzunternehmen dürften im Sektorvergleich des S&P 500 auf dem siebten von elf Plätzen landen, mit einem erwarteten Gewinnwachstum von 4,3 Prozent für das zweite Quartal. Im Gegensatz dazu liegt die Prognose für den zinssensiblen Immobiliensektor nur bei 2,2 Prozent. Für den gesamten S&P 500 wird ein doppelt so hohes Wachstum von 8,8 Prozent erwartet, während Kommunikationsdienstleistungen mit einem Wachstum von 18,5 Prozent an der Spitze stehen. Die Gewinnerwartungen für den Finanzsektor sind seit Ende März von 4,6 Prozent auf 4,3 Prozent gesunken. Bei den Umsatzprognosen wird für den Finanzsektor hingegen ein stärkerer Anstieg von 2,8 Prozent erwartet, verglichen mit 2,4 Prozent zuvor. Dennoch würde dieser Anstieg nur für den achten Platz im Sektorvergleich reichen.

Marktbreite lässt zu wünschen übrig

Der S&P 500 und die Gewinnerwartungen (Blended Forward EPS) befinden sich auf Rekordhochs. Doch was dem US-Börsenbarometer derzeit fehlt, ist die Marktbreite: Nur 65 Prozent der im Index enthaltenen Aktien notieren über der 200-Tage-Linie, verglichen mit 79 Prozent Anfang April. Damit liegt der Markt weit entfernt von Extremwerten; eine längere Phase über 85 Prozent wäre als technisches Warnsignal einzustufen. Das Kurs-Gewinn-Verhältnis (KGV) für den S&P 500 liegt aktuell bei 24,05, was den Index teurer macht als vor einem Jahr (19,61), aber immer noch deutlich günstiger im Vergleich zum Höchststand im Dezember 2020 von 38,23.

Risiken bei Kursrückgang von Tech-Giganten

Alle Augen sind auf Schwergewichte wie Microsoft, Apple und Nvidia gerichtet. Doch die Gefahr lauert: Wenn ihre Kurse nachgeben, steigt die Volatilität im breiten Markt. Unsere Berechnungen zeigen: Ein 10%iger Rückgang bei den 25 größten Unternehmen würde den S&P 500 um fast sechs Prozent abrutschen lassen – ein signifikanter Dip. Kippt die Marktstimmung, könnte eine Korrektur von 10 Prozent oder mehr schnell folgen. Dies verdeutlicht die kurzfristige Fragilität der aktuellen Rally. Ein Marktcrash ist jedoch unwahrscheinlich, da die großen Firmen weiterhin hohe Gewinne erzielen und Zinssenkungen bevorstehen. Diese Faktoren könnten den Nachzüglern Auftrieb geben und die Marktbreite erhöhen.

Kleinanleger blicken auf das dritte Quartal voraus

In der Q2 Retail Investor Beat Studie von eToro mit 10.000 Kleinanlegern aus 12 Ländern gaben 54 Prozent der Anleger in Deutschland an, dass sie Aktien von Unternehmen aus den Bereichen Finanzdienstleistungen und Technologie halten. Auf die Frage, in welchen Sektor Kleinanleger in Deutschland am ehesten ihre Investitionen erhöhen würden, führte erneut der Technologiesektor die Liste an, gewählt von 20 Prozent der Befragten, gefolgt von einer vielfältigen Mischung aus Immobilien (8 Prozent), Gesundheitswesen (8 Prozent) und Finanzdienstleistungen (7 Prozent).

Kommentare lesen und schreiben, hier klicken