FMW-Redaktion

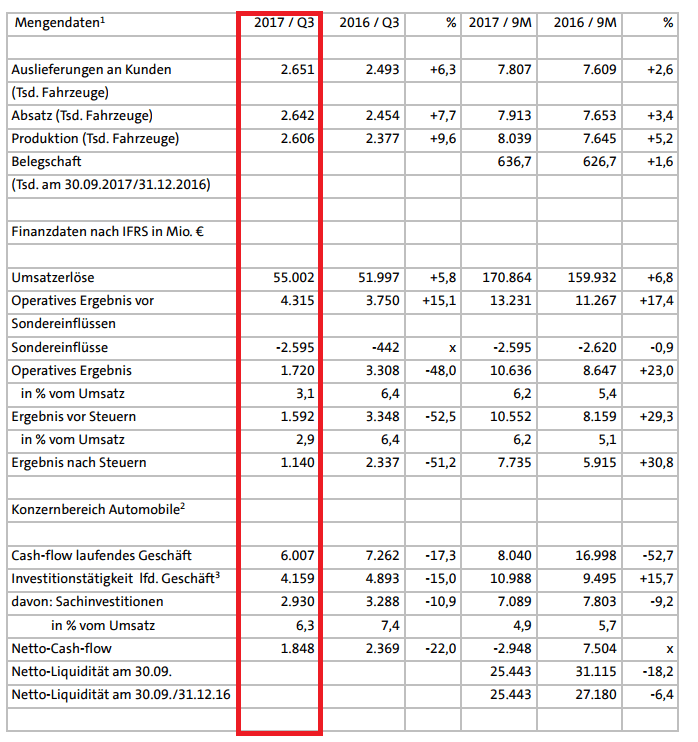

Die Volkswagen-Quartalszahlen wurden soeben veröffentlicht. Hier die wichtigsten Kennzahlen.

Der Umsatz liegt bei 55 Milliarden Euro (Vorjahresquartal 52).

Der Gewinn vor Sondereinflüssen liegt bei 4,3 Milliarden Euro (Vorjahresquartal 3,8).

Der Gewinn inklusive Sondereinflüsse liegt bei 1,7 Milliarden Euro (Vorjahresquartal 3,3).

Ende September hatte Volkswagen für die Bewältigung der Dieselkrise weitere 2,6 Milliarden Euro zurückgestellt.

Wichtig: Die Zahl der ausgelieferten Fahrzeuge wächst im Jahresvergleich von 2,49 auf 2,65 Millionen Stück.

Die Aktie notiert mit 2,5% im Plus.

Zum Ergebnis Volkswagen im Wortlaut:

Konzernchef Müller ergänzt: „Unser operatives Geschäft ist stark, unsere finanzielle Lage robust. Und wir haben mit „TOGETHER – Strategie 2025″ einen überzeugenden Plan für die Zukunft, dessen Umsetzung immer mehr Fahrt aufnimmt. Der jüngste Quartalsabschluss zeigt aber auch, was wir in unserem Markenverbund selbst unter schwierigen Bedingungen gemeinsam schaffen können. Wenn wir weiter eng zusammenarbeiten und die Synergiepotenziale im Konzern noch besser nutzen, wird das im tiefgreifenden Strukturwandel unserer Industrie zum entscheidenden Erfolgsfaktor werden.“

Der Ausblick im Wortlaut von Volkswagen:

Der Volkswagen Konzern erwartet, dass seine Auslieferungen an Kunden dieses Jahr bei anhaltend

herausfordernden Marktbedingungen das Vorjahresvolumen moderat übertreffen werden. Herausforderungen ergeben sich insbesondere aus der konjunkturellen Entwicklung, dem wettbewerbsintensiven Marktumfeld, volatilen Wechselkursverläufen sowie der Dieselthematik. Der Vorstand des Volkswagen Konzerns geht davon aus, dass die Umsatzerlöse des Volkswagen Konzerns, des Bereichs Pkw und des Bereichs Nutzfahrzeuge im Jahresverlauf mehr als vier Prozent über dem Vorjahreswert liegen werden. Für das Operative Ergebnis des Konzerns vor Sondereinflüssen wird im Jahr 2017 damit gerechnet, dass die operative Rendite den ursprünglich angestrebten Korridor von 6,0 bis 7,0 Prozent moderat übertrifft.

Zum Vergrößern bitte anklicken.

Kommentare lesen und schreiben, hier klicken