Für die USA kommt es gerade knüppeldick: einbrechende Wirtschaft, implodierende Zinsen, explodierende Geldmenge und aus dem Ruder laufende Staatsschulden. Doch von diesen Belastungen zeigt sich der US-Dollar bislang unbeeindruckt. Ein Blick auf die Probleme anderer Währungsräume und die besondere Stellung des „Greenbacks“ im Weltwährungssystem erklären dieses Phänomen.

Dramatische Veränderungen bei den Fundamentaldaten für den US-Dollar

Noch bis Anfang Februar ragten die Zinsen für den US-Dollar deutlich über das Niveau der anderen Hauptwährungen, wie Yen, Euro und Pfund hinaus. Doch diesen Zinsvorteil verlor der Dollar innerhalb kürzester Zeit durch zwei außerordentliche Zinssenkungen der US-Notenbank (Fed) am 3. und 15. März fast vollständig. Einen Monat zuvor boten einjährige US-Staatsanleihen noch einen Zins von 1,4 Prozent, aktuell sind es gerade noch 0,14 Prozent. Damit schrumpfte der Zinsvorteil gegenüber dem Euro um nahezu zwei Drittel.

Gleichzeitig brechen die Konjunkturprognosen für die USA massiv ein, während parallel dazu die Arbeitslosenzahlen so stark ansteigen, wie während der großen Depression nicht mehr. Bis auf 30 Prozent soll die Quote in diesem Jahr hochschnellen. Ganz so verheerende Zahlen müssen andere Industriestaaten dank ihrer engmaschigeren sozialen Auffangnetze nicht fürchten. Die Bundesregierung in Washington versucht, mit beispiellosen Hilfsprogrammen auf Pump den ökonomischen und sozialen Schaden zu begrenzen. Sie Staatsschuldenquote wird dadurch bis zum Ende des laufenden Fiskaljahres von aktuell 105 auf über 120 Prozent des US-BIP ansteigen. Finanziert wird der Schuldenrausch von der Fed, die mittlerweile unlimitiert Anleihen aufkauft und direkt Kredite über das US-Bankensystem an Unternehmen und Privathaushalte vergibt. Die Bilanz der US-Notenbank hat sich dadurch im Rekordtempo innerhalb von einem Monat bis zum 25. März 2020 um 1,1 Billionen Dollar aufgebläht. Das ist der größte und schnellste Geldschöpfungsakt in der 106-jährigen Geschichte der Fed. Die US-Dollargeldmenge M1 stieg zuletzt im Jahresvergleich um 11,8 Prozent an.

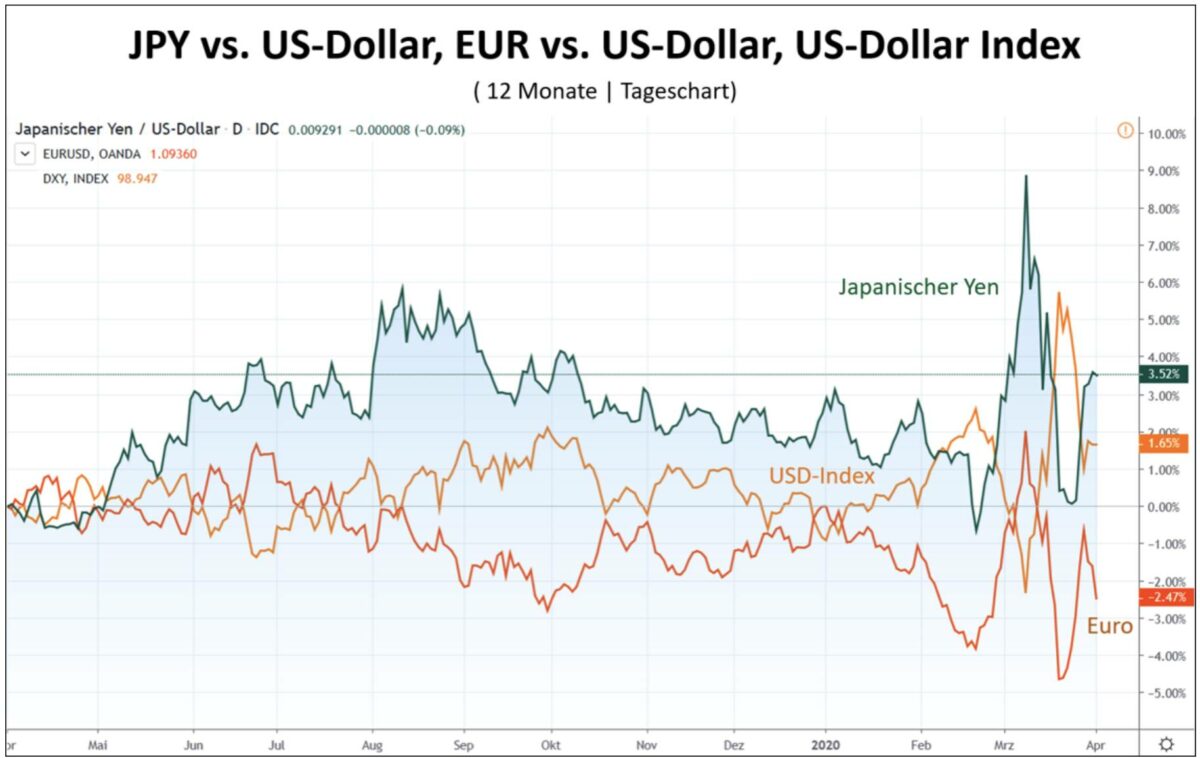

Das ökonomische Drama in den USA steht dabei erst am Anfang. Es könnte noch viel schlimmer kommen, z. B., wenn die enorme US-Kreditblase jetzt beginnt zu platzen, was man erst später im Jahr wird sehen können. Der Wechselkurs des US-Dollar zu den anderen Hauptwährungen zeigt sich von all diesen Entwicklungen bislang unbeeindruckt und notiert, gemessen am US-Dollar Index, sogar fast drei Prozent über dem Niveau der ersten Notzinssenkung vom 3. März. Was sind die Gründe für diese Dollar-Stärke?

Die Probleme der anderen

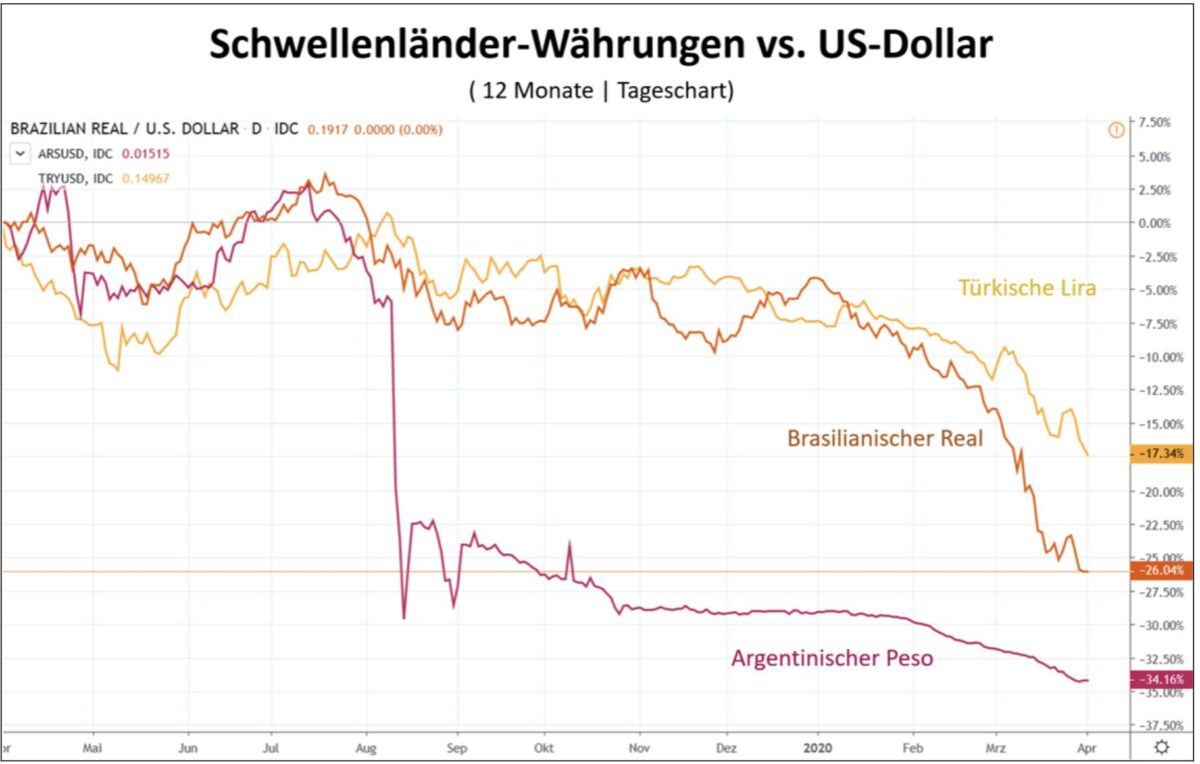

Bereits im Jahr 1971, also kurz nach der Loslösung des US-Dollars vom Gold, prägte der damalige US-Finanzminister John Conally den Ausspruch: „Der Dollar ist unsere Währung, aber euer Problem“. Damals zielte diese Aussage auf die Abwertung des Dollars, heute auf das Gegenteil. Denn Staaten wie Argentinien, Brasilien oder die Türkei haben sich massiv in US-Dollar verschuldet. Bis zum Dezember des Jahres 2015 verharrten in Folge der Finanzkrise auch die Dollar-Zinsen bei nahe null und der Greenback wertete ab. Es war also für die Bürger und Unternehmen vieler Schwellenländer attraktiv, sich in US-Dollar zu verschulden, da die Zinsen im eigenen Land deutlich höher waren und die Dollar-Schwäche einen Teil der Kredite quasi automatisch abbaute. Seit der US-Dollar wieder aufwertet, dreht sich diese Rechnung ins Gegenteil – die Schuldenlast in argentinischem Peso, türkischer Lira und brasilianischem Real wertet nun stark auf. Das brachte die genannten Länder und ihre Währungen bereits vor der Corona-Krise in Schwierigkeiten. Argentinien war schon Ende Februar de facto pleite.

Doch nun droht die Lage völlig zu eskalieren und die Dollar-Schuldner in den Schwellenländern, deren Währungen weiter abwerten, geraten von allen Seiten unter Druck. Längst hat das Coronavirus auch Südamerika und den Bosporus erreicht. Die wirtschaftlichen Folgen belasten die hoch verschuldeten Volkswirtschaften nun zusätzlich. Es fehlt daher überall an US-Dollars, um Zins- und Tilgungszahlungen zu leisten. Die Dollar-Reserven der Notenbanken in den betroffenen Ländern sind dramatisch abgeschmolzen. Diese Notlage führt Mitte März zu einer regelrechten Kaufpanik beim US-Dollar. Mittlerweile hat sich die Lage wieder etwas entspannt, da die US-Notenbank Fed allen Zentralbanken weltweit Zugang zu ihren Dollar-Swap-Geschäften gewährt und sogar US-Staatsanleihen in den Händen ausländischer Zentralbanken via Repo-Geschäfte gegen US-Dollar in Zahlung nimmt, sodass diese nicht veräußert werden müssen, was die Devisenreserven der Schwellenländer andernfalls noch schneller abschmelzen ließe.

Doch auch andere Schwellenländer-Währungen, wie der ungarische Forint oder der russische Rubel, leiden unter der Corona-Krise.

Unter den Hauptwährungen hält sich der japanische Yen noch am besten im Vergleich zum US-Dollar, und das, obwohl die Zinsen im Land der aufgehenden Sonne deutlich niedriger sind als in den USA und auch die Staatsverschuldung mit 237,7 Prozent gemessen am Bruttoinlandsprodukt mehr als doppelt so hoch ist. Aber der Yen ist an den Devisenmärkten eine Ausnahmeerscheinung.

Vergleich mit dem japanischen Yen

Obwohl Japan noch vor Griechenland die höchste Verschuldung der Welt aufweist, gilt die Währung des Landes als „Sicherer Hafen“ und kann in Krisenzeiten sogar gegen die Weltleitwährung an Wert gewinnen. Und dass, obwohl in den vergangenen Jahren keine andere Notenbank der Welt so viel Geld im Vergleich zum Bruttoinlandsprodukt erschuf und ausgab, wie die Bank of Japan. Sie finanziert mittels digitaler Notenpresse mittlerweile sogar das komplette Staatsdefizit Japans und kauft neben heimischen Staatsanleihen, Aktien und REITs auch Anleihen anderer Staaten, wie z. B. der USA.

Aber warum ist der Yen aktuell so stark gefragt? Der Grund dafür sind sogenannte Repatriierungen von im Ausland angelegten Geldern zurück nach Japan. Diese Gelder waren zuvor aus dem Yen geflohen, als im Jahr 2012 absehbar war, dass Shinzō Abe neuer Ministerpräsident des Landes werden würde. Shinzō Abe hatte ein radikales Vorgehen gegen die Deflation im Land durch das Anwerfen der Notenpresse und die dauerhafte Abschaffung des Zinses angekündigt. Den dafür zuständigen Notenbankchef ernannte er selbst.

Kommentare lesen und schreiben, hier klicken