Von Claudio Kummerfeld

Sie erinnern sich an das Grusel-Kürzel AIG? Die „American International Group“ hätte neben Lehman Brothers das globale Finanzsystem endgültig in den Kollaps stürzen können, wenn die US-Regierung die Firma nicht mit 182 Milliarden Dollar gestützt hätte. AIG gibt es immer noch…

AIG als Teil der Finanzkrise

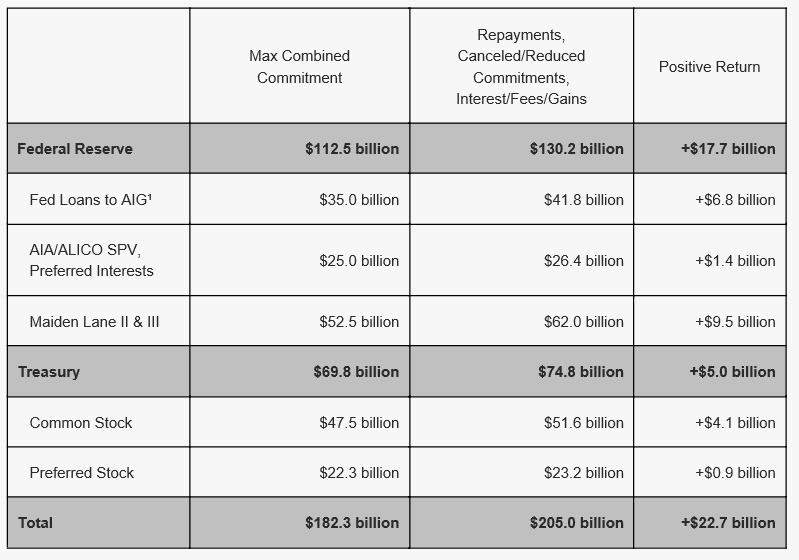

Was war das Problem? AIG hatte als Versicherungskonzern in großem Still sogenannte „Credit Default Swaps“ (CDS) verkauft, also Versicherungen gegen den Zahlungsausfall von Anleiheschuldnern. Diese Versicherungen wurden im Zuge der Lehman- und Immobilienkrise 2007 und 2008 massiv in Anspruch genommen und AIG stand kurz davor pleite zu gehen. In Folge dessen wären diverse Banken mit runtergezogen worden. Die US-Regierung stützte die Firma massiv mit einer de facto Verstaatlichung + Krediten von insg. 182 Milliarden Dollar. In den letzen 7 Jahren hat AIG nach und nach einzelne Tochtergesellschaften verkauft und die Erlöse verwendet um Kredite an den Staat zurückzuzahlen. Gleichzeitig hat die US-Regierung ihre AIG-Aktien im Lauf der Jahre nach und nach verkauft, um die Rettungsgelder zurückzubekommen. Für den US-Steuerzahler war diese Aktion ein hoch riskantes Unterfangen. AIG und ihre Töchter hätten weiter den Bach runtergehen können, und die US-Regierung hätte ihre Rettungsmilliarden nicht wiedergesehen. Im Fall AIG kann man im Sinne der US-Steuerzahler aber sagen „nochmal Glück gehabt, ist gerade nochmal gut gegangen“.

Die US-Regierung hat 2012 ihren Ausstieg aus AIG beendet und per saldo 22,7 Milliarden Dollar Gewinn mit dieser Rettungsaktion gemacht. Noch mal Glück gehabt! Grafik: US-Finanzministerium

AIG heute

Das operative Geschäft war nach jüngsten Zahlen leicht rückläufig, aber die Firma schreibt mit +1,69 Milliarden Dollar im letzten Quartal Gewinne. AIG plant aktuell Aktien im Wert von 3,5 Milliarden Dollar zurückkaufen (im 1. Quartal waren es 1,4 Milliarden Dollar) – also nimmt man wieder am üblichen Spiel der Wall Street teil – statt Gewinne in Rücklagen zu buchen, kauft man die eigenen Aktien zurück, um das Angebot zu verknappen und so den Kurs hochzutreiben. Da wird doch wohl der Chef von AIG keine Aktienoptionen haben?

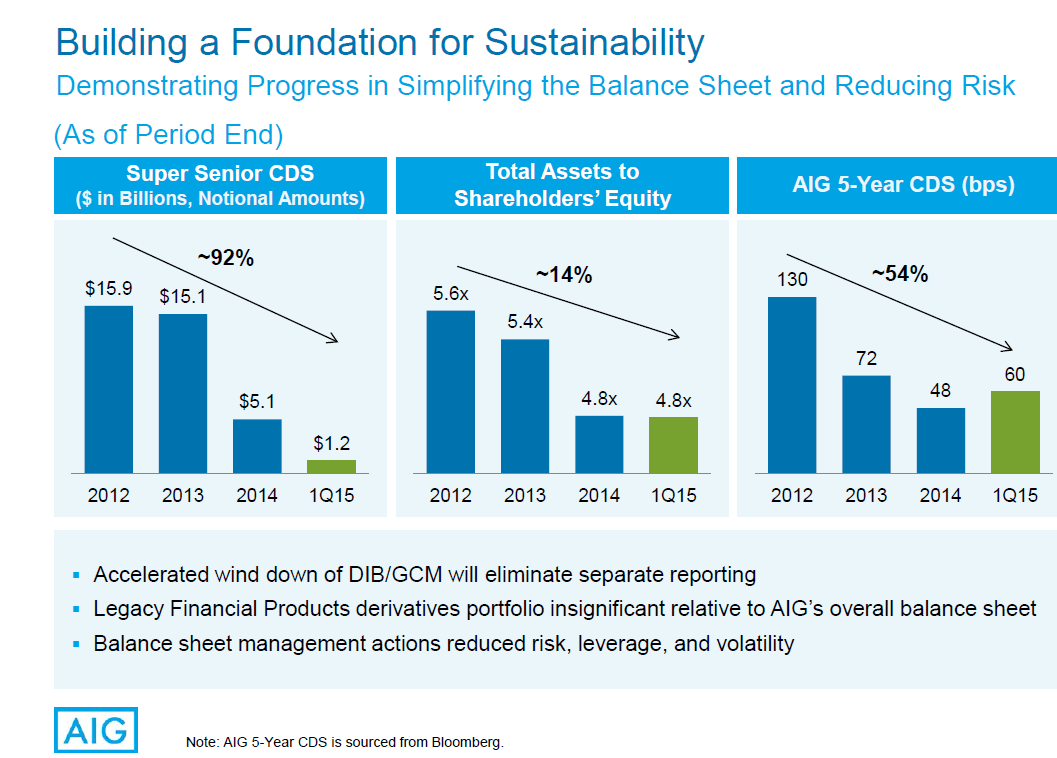

Mit dieser Grafik aus dem aktuellsten Quartalsbericht möchte AIG zeigen, wie man seine Risiken zurückfährt. Offene „CDS“-Positionen werden nach und nach reduziert.

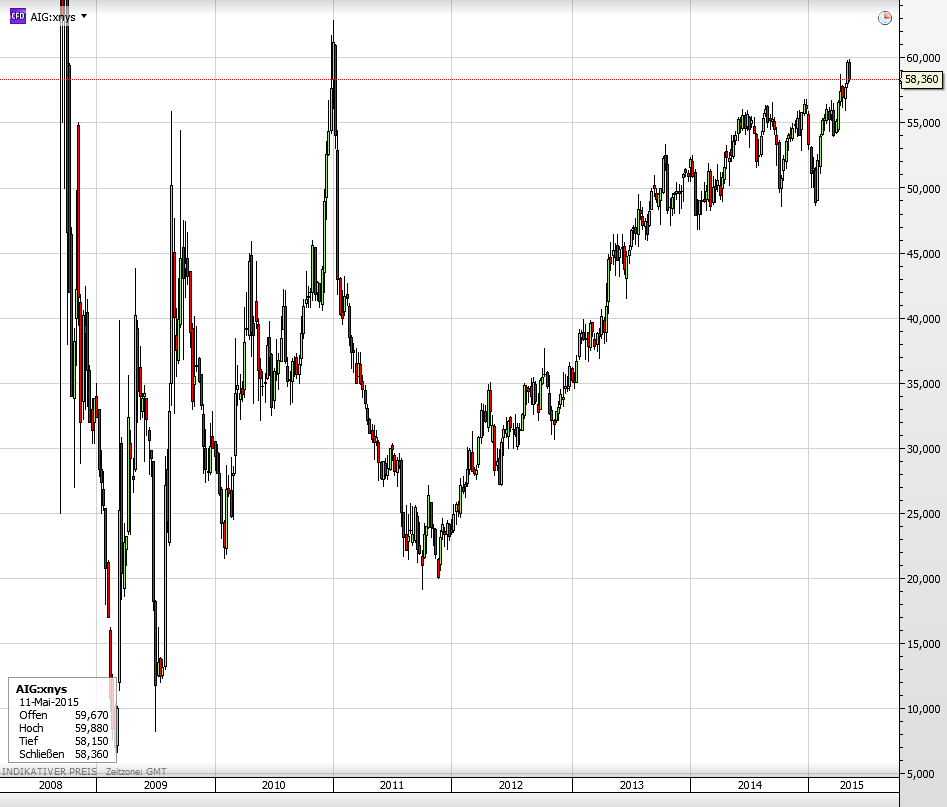

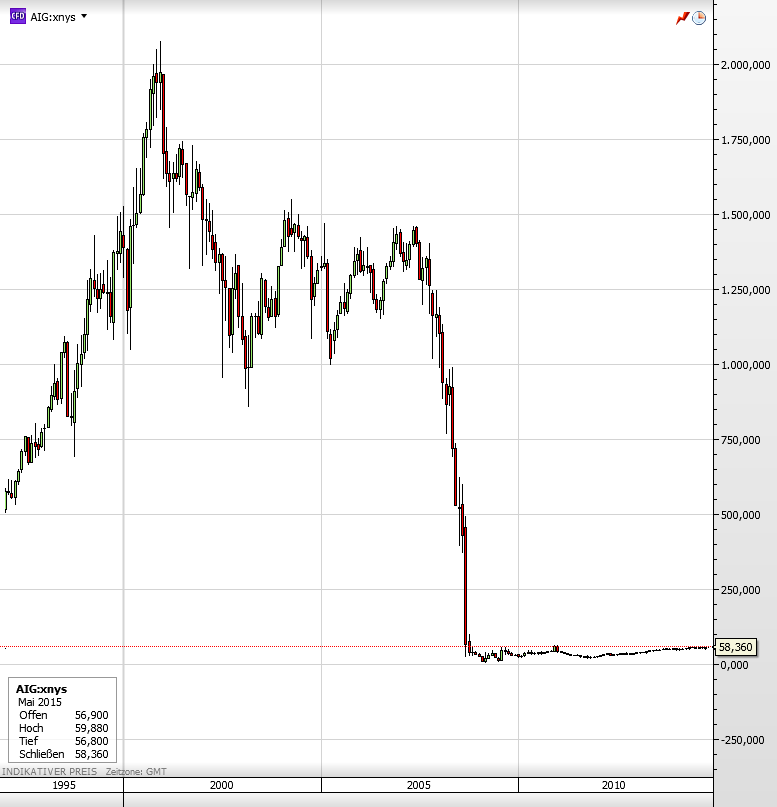

Die Aktie der Firma zerlegte sich 2008 komplett (erster Chart 20 Jahre Rückblick) und hat sich seitdem nicht mehr erholt. Schaut man sich einen kurzfristigeren Chart an, so tut sich wieder etwas. Wer extrem mutig war, konnte ab 2008 bei Einstiegen auf Niveaus von 10, 20 oder 30 Dollar dabei sein. Zwar war die Aktie von 2008 bis 2010 extrem volatil, aber seit 2011 gibt es eine nachhaltige Steigerung auf aktuell knapp 60 Dollar. Natürlich bleibt die Aktie nach wie vor ein Hochrisikopapier. Denn diese Vergangenheit kann „der Markt“ auch nach 7 Jahren nicht einfach so vergessen. Der Fonds des weltweit bekannten Hedgefonds-Managers John Paulson hat laut einer jüngst veröffentlichten Auflistung im ersten Quartal 2015 für 800 Millionen Dollar Aktien von AIG erworben. Es scheint also auch Profizocker zu geben, die weiter Aufwärtspotenzial in der Aktie sehen.

Kommentare lesen und schreiben, hier klicken