Von Markus Fugmann

Heute Nacht kamen Konjunkturdaten aus China, die allesamt deutlich unter der Erwartung lagen: Einzelhandelsumsätze, Industrieproduktion und Bauinvestitionen. Ist das Zufall? Nein. Denn Konjunkturdaten von heute sind in der Vergangenheit „gemacht“ worden – sie sind eine Folge des sogenannten Kreditimpulses, der mit Verzögerung von neun bis 12 Monaten auf die Realwirtschaft durchschlägt.

Was ist der „Kreditimpuls“? Der Begriff stammt aus dem Jahr 2008 von dem damals für die Deutsche Bank arbeitenden Michael Briggs. Der Begriff bemisst die neue Kreditvergabe in Relation zum BIP eines Landes. Kurz gefasst: je höher die Vergabe neuer Kredite in Relation zum BIP eines Landes, umso stärker wird absehbar die Nachfrage der Privatwirtschaft nach Gütern und Dienstleistungen steigen – es entsteht also Wachstum durch vermehrte Nachfrage, weil mehr Geld zirkuliert, die Firmen und Einzelmenschen mehr Geld in der Tasche haben. Firmen, die leicht Kredit bekommen, bauen neue Fabriken, stellen mehr Mitarbeiter ein, diese Mitarbeiter haben mehr Geld zur Verfügung, konsumieren daher mehr etc.

Dass die globale Wirtschaft durch die Finanzkrise nicht kollabierte, liegt zu einem nicht unerheblichen Teil an China. Peking fürchtete im Jahr 2008 die Folgewirkungen der Finanzkrise und „drückte auf die Tube“, sprich: man lockerte die Praxis der Kreditvergabe, ermunterte die staatlichen Banken, Kredite zu vergeben, der Staat selbst investierte große Summen in die Infrastruktur (Straßen, Brücken etc.). So entstand neue Nachfrage, etwa nach Rohstoffen (was den Emerging Markets half), man kaufte neue Maschinen (was vor allem der deutschen Exportindustrie half) etc. Man kann sagen: China half wesentlich dabei, dass sich die Weltwirtschaft nach dem Fast-Kollaps 2008/2009 gewissermaßen mit dem eigenen Schopf aus dem Sumpf ziehen konnte.

Nach einigen Jahren realisierten die Machthaber in Peking aber schließlich, dass die exzessive Kreditvergabe zu Fehlallokationen von Kapital, zu Zombie-Firmen und vor allem auch zu einem zu schnellen Anstieg der Immobilienpreise führte – also drückte man wieder auf die Bremse. Die Folge: in den Jahren 2014 und 2015 sanken die globalen Inflationszahlen deutlich, ein Beleg dafür, wie stark China die globale Entwicklung beeinflusst.

Im Gefolge der strengeren Kreditvergabe kühlte die chinesische Wirtschaft ab, Peking sah sich im August 2015 zu einem großen Abwertungsschritt des Yuan veranlasst, der die Finanzmärkte weltweit schockte. Also beschlossen Chinas Machthaber, erneut auf die „Tube zu drücken“: die Kreditvergabe stieg wieder stark an, mit der Folge, dass der Welthandel anzog, auch die Inflation zeigte global wieder nach oben.

Anfang 2017 aber war die Party vorbei: Staatschef Xi Xinping beschloss, die Risiken, die mit der exzessiven Kreditvergabe verbunden sind, zu deckeln, um die krasse Verschuldung vor allem chinesischer Staatskonzerne nicht noch weiter ausufern zu lassen und Spekulationsblasen einzudämmen. Also wurden die zuvor geduldeten Finanzierungen durch Schattenbanken quasi verboten, die (ausserbilanziellen) Vermögensverwaltungsprodukte der offiziellen Banken (wealth management products, WMPs) wurden streng reguliert. Treibende Kraft dieser Maßnahmen ist einer wichtigsten Finanzentscheider der Welt, der im Westen kaum bekannt ist, aber vermutlich so einflussreich ist wie Mario Draghi: Guo Shuqing, der Chef der China Banking Regulatory Commission. Er macht die Vorschläge, Staatschef Xi Xinping nickt diese ab.

Die Folge der Maßnahmen? Der Kreditimpuls in China sank deutlich ab:

China Credit Impulse: domestic credit in freefall pic.twitter.com/zISGDOHDgU

— zerohedge (@zerohedge) September 14, 2017

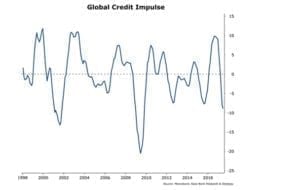

Dabei ist auffällig, wie stark der globale Kreditimpuls mit dem Kreditimpuls Chinas korrespondiert:

Die heute Nacht vermeldeten Daten aus China sind also der Auftakt für schwache Konjunkturdaten nicht nur in China. Der massive Rückgang der Kreditvergabe in China seit Anfang 2017 wird auch die Wirtschaftsdaten in Europa und anderswo massiv beeinflussen!

Dazu kommt, dass die Fed vermutlich schon in diesem Monat beginnen wird, ihre Bilanzsumme zu reduzieren, faktisch geht also der Trend in Richtung weniger Liquidität. Auch die EZB kann gar nicht mehr anders, als ihre Anleihekäufe zunächst zu reduzieren und dann ganz einzustellen, weil es nicht mehr genügend kaufbare Staatsanleihen gibt. Mithin wird die Geldpolitik der beiden großen westlichen Notenbanken tendenziell rigider, während gleichzeitig die Konjunkturdaten ihren Hochpunkt schon überschritten haben, weil der seit Anfang 2017 stark rückläufige Kreditimpuls mit Verzögerung von neun bis 12 Monaten negativ in die Realwirtschaft hineinwirkt. Also: warm anziehen, der (konjunkturelle) Herbst macht sich schon bemerkbar..

Aber im Übrigen sind wir natürlich der Meinung: Aktienkurse können nur steigen, weil sie sonst ja fallen würden, was sie seit Jahren nicht getan haben, woraus man schließen muß, dass sie nie fallen, weil sie während der letzten hundert Jahre ja immer gestiegen sind, und deswegen auch die nächsten hundert Jahre steigen werden..

Kommentare lesen und schreiben, hier klicken

fmw mit seit einem jahr völlig vom markt ignorierten bärennews, unverbesserlich

Genau, du meinst den Markt, der ist unverbesserlich!

nein ich meine FMW, mag sein dass alle Infos hier fundamental begründet sind , aber FMW scheint nicht die Tatsache akzeptieren zu wollen dass sich Aktienkurse von und realwirtschaftliche Daten und Fakten komplett abgekoppelt haben. man flüchtet sich in mega zynischen Kommentaren und einseitiger Berichterstattung. Ich hab das Bärenfell entgültig eingemottet nach über einem Jahr sämtlicher Ignoranz jedes realwirtschaftlichen Warnsignals seitens der Märkte

Masud,irgendwie glaub ich dir das nicht. Aber ich bin nicht besser :-)

Und das hatte Columbo schon verstanden ;-)

……..wer zuletzt brummt, brummt am besten!

Und was nun Herr Fugmann? Sie Predigen uns ja nun schon seit einiger Zeit den weltweit bevorstehenden Abschwung. Ich denke auch das er früher oder später kommen wird, da bin ich mit Ihnen d’accord. Aber wie sollte man sich denn nun als Normalo darauf vorbereiten? Gold kaufen bis zum Abwinken wie @bauer und auswandern? Aktien generell meiden? Cash halten? Schulden vermeiden da uns ein deflationäres Zeitalter bevorsteht. Wie ist den hier ihre Meinung? Und bitte jetzt nicht auf Gastbeiträge oder Florian Homm verweisen.

Ich würde mich freuen!

@Feldmaen, sehr komplexes Thema, das ich jetzt gerade aus Zeitmangel nicht ausführen kann. Aber grundsätzlich: FMW versteht sich eher als Nachrichtenseite, nicht als (konkrete) Anlageberatung…

:-)

Vielleicht finden Sie ja mal die Zeit für eine Darstellung ihrer Sichtweise. Ich denke da bin ich mit meinem Wunsch nicht der einzige. Und mir geht es da nicht um eine konkrete Anlageberatung, sondern eher um ihre Einschätzung, welche Vorbereitungen sich, in Bezug auf historische Ereignisse, in Zukunft als nützlich erweisen könnten.

@Feldmaen,

genau so isses,Auswandern und auf den hoffentlich bald eintretenden Crash warten….und in der Zwischenzeit die Fuesse hochlegen.

Nebenbei kann man sich ja FMW reinziehen!

Aber buckeln bis zum Abwinken und hoffen dass der DAX auf 20000 steigt,dass ueberlassen wir doch den Lemmi ngen,oder…?

Wer/was, ist eigentlich ein NORMALO?

Etwa die Mehrheit,die sich step by step ueber den Senkel ziehen laesst?

Er ist Ingenieur, Sie Kauffrau, ein Kind, Eigenheim auf (teilweise Pumg)Hund, beide Ende 30, von Versicherungen und Bankern die Schnauze voll. Ein bisschen Gold, ein bisschen Silber, ein paar Aktien, ein bisschen Cash, Kegelclub zum klarkommen und eigentlich zu zufrieden wenn alles so bleiben würde wie es ist und man mit 60 nicht mehr arbeiten muss sondern es nur noch aus Spaß daran macht…

So könnte ein Normaloleben aussehen

P.s. Füße hoch legen mehrt auf die Dauer auch nicht das Wohlbefinden!

@Feldmaen, du hast deine Frage nach der „Normalovorbereitung“ wohl selbst beantwortet. Aktien, Edelmetalle, Cash und Eigenheim, was will man mehr?

Gesund bleiben ;-)!

die Sau rauslassen :-)

@Masud 79, Wenn die Märkte total vermanipuliert sind u.nicht so laufen wie man denkt sollte man nicht den Frust an FMW auslassen.Fugmann wurde bei seinen DAX-Ansichten auch oft als Bär kritisiert,schliesslich ist die Korrektur von ca.10% doch gekommen,leider habe ich sie auch verpasst.

So ein schöner langer und gut ausgearbeiteter Bericht, der nicht ohne viel Arbeit zustande kam. Aber who cares? Wie in den Vorkommentaren ja schon

rauskam.

„Was ist der „Kreditimpuls“? Der Begriff stammt aus dem Jahr 2008…“

Was gestern (womöglich) noch richtig und wichtig war, ist heute (ebenso womöglich) schon ohne maßgebenden Einfluss.

2008 konnte sich auch der größte Fantast noch nicht vorstellen, dass es jemals wirklich zu einem Nullzinsniveau oder sogar Minuszinsen kommen würde. Alle damals womöglich korrekten Annahmen sind heutzutage was für zum in die Tonne kloppen.

Und zudem wurde im Bericht obendrein auch noch das das ständige Hin -und Her der mehr oder weniger starken „Impulsgebung“ aufgezeigt.

Falls die „Kreditimpuls“-Wirkung auch heute wirklich immer noch wichtig wäre, dann schaltet Herr Guo Shuqing demnächst eben wieder von „Brrr“ auf „Hühhott“ und dann läuft der Gaul wieder. Wenn sowas denn überhaupt nötig sein müsste.

»China half wesentlich dabei, dass sich die Weltwirtschaft nach dem Fast-Kollaps 2008/2009 gewissermaßen mit dem eigenen Schopf aus dem Sumpf ziehen konnte.«

Das ist korrekt. Preisfrage: Wer springt beim nächsten Kollaps ein? Antwort: Niemand (…denn es ist kein potenter Spieler mehr übrig).

https://www.bloomberg.com/news/videos/2017-09-12/oecd-sees-more-dangers-in-economy-than-in-2007-video

Wenn ein entsprechend massiver Abschwung kommt wird das nächste QE gestartet, mit noch mehr Geld wird man alles tun um die Inflation anzuheizen. Der Sparer wird am meisten bluten dürfen, da ist noch für Jahre genug zu holen.

Die Sau die momentan durchs Dorf getrieben wird ist die Elektromobilität, in den Medien wird Autowerbung gemacht wie zu Zeiten der Abwrackprämie. 10.000€ für Ihren alten Diesel, beim Kauf eines neuen….

Alles natürlich auf Kredit.

sollte man die Chinesische Zentralbank dafür kritisieren, daß sie mit aller Macht versucht die Blasen einzudämmen, die dort am Immomarkt entstanden sind ?

Die Chinesen haben im März die Zinsen zusätzlich zu den oben beschriebenen Massnahmen angehoben, momentan liegt der Diskont bei 4.35%. Es ist klar und vor allem auch beabsichtigt, daß der Kreditimpuls dadurch zurück geht.

Zusätzlich sind teils drakonische Massnahmen ergriffen worden um die Spekulation mit Immos in den Städten zu verhindern. So darf man z.B. keine 2-Wohnung mehr kaufen, was dort teils zu Scheidungen geführt hat.

Also ist die Planung einfach nur aufgegangen.

Soll man das jetzt auch als Warnsignal sehen ?

Seit Jahren wird von den Crashpropheten auf das Risiko des Platzens der Blase hin:

„Die Chinesen sind auf dem Weg in die Hölle. Die Blase wird eher früher als später platzen“, behauptete James Chanos bereits im Jahr 2010.

Also wird im Grund alles negativ interpretiert, was China betrifft.

Sowohl starkes BIP wird negativ interpretiert weil es Blasen wirft.

Vorgehen dagegen seitens der Zentralbank wird ebenfalls negativ interpretiert.

Was wäre denn dann überhaupt positiv ?

Ich finde es bemerkenswert, daß die Chinesen als eine der ganz wenigen Zentralbanken überhaupt noch Feuerkraft hat (was den Zinssatz etc. betrifft). Die anderen stehen ja alle mit dem Rücken zur Wand.

Die Chinese können jederzeit das Feuer eröffnen, sollte die Kreditvergabe schneller fallen als beabsichtigt. Ich frage mich eher, welche Möglichkeiten die FED und EZB noch haben.

Was richtig ist, die Häuserpreise sind in den Städten dort zu hoch, wenn man es mit dem mittleren Einkommen und anderen Ländern vergleicht. In China muss man das 41-fache des mittleren Jahreseinkommens bezahlen ! In München gerade mal 13.

Man muss aber hier unbedingt berücksichtigen, daß in China der Einkommensspread einfach extrem ist (dadurch wird das mittlere Einkommen deutlich nach unten gezogen) und wenn man die Wohnungspreise betrachtet bezogen auf das mittleren Einkommen der „Städter“ ist es nicht viel anders als in anderen Ländern.

Also, wie fast immer kann man es so oder so betrachten.

@Joah,bin gleicher Meinung, noch lustiger wird es dann wenn die nächste Krise wie viele meinen sogar von China ausgelöst würde.

Joah: „Wer springt beim nächsten Kollaps ein? Antwort: Niemand (…denn es ist kein potenter Spieler mehr übrig“.

Das wäre nicht so schön, aber woraus kann man schließen, dass China nicht erneut einspringt?

Beobachter: „…wenn die nächste Krise wie viele meinen von China ausgelöst würde.“ Ja, wenn! Und wie viele meinen das denn wirklich?

Macht mal einen Selbstversuch. Lest im obigen Bericht den Nachrichtenteil, nicht die Meinung. Das heißt, die Überschrift weglassen.

Anfangen mit „Heute Nacht…“ und lesen bis die erste Grafik kommt.

Ist das innere Gefühl danach nicht ein anderes?

@Gerd, ich u.viele andere vielleicht falsch „meinende „meinen dass die Situation in China grosse Ähnlichkeit mit Japan Ende der 80-er hat.Was daraus geworden ist wissen wir alle.Ob die Chinesen das besser meistern können werden wir sehen.

Da haben Sie natürlich recht. Ich bin der Letzte, der weiß OB die das besser meistern können. Wollte lediglich sagen, aus den nackten Fakten im obigen Bericht kann man noch keinesfalls schließen, dass sie es NICHT können.

Das lese ich nicht aus obigen Bericht heraus, sondern aus der Gesamtheit aller anderen Fakten die mir bekannt sind.

Mal eine andere Sichtweise dazu: wenn alle Blasen platzen hilft auch kein Gelddrucken mehr. Denn das Vertrauen in das Papier/Fiatgeld ist dahin.

Vielleicht kommt es dann zu einer neuen Währung? Vielleicht wieder an den Goldpreis gebunden? Vielleicht eine Weltwährung?

Schäuble sagte schon: krisen muss man nutzen.

Und vielleicht will man eine Krise um diese zu nutzen?

Eure Meinung dazu?

Blockchain. Ich denke da rollt eine Lawine auf und zu…