Eine Analyse von Henrik Becker

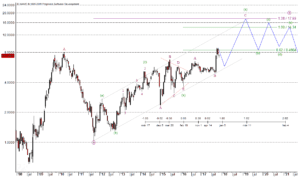

In meiner ersten Betrachtung für den chinesischen Autobauer („BYD: Besser als Tesla – mit hohem Potenzial und einem Aber!“), vom 06.11.17 (oberer Chart) hatte ich die Fortführung der Korrektur prognostiziert. Demzufolge sollte sich die Aktie zunächst leicht stabilisieren können. Der kleine Anstieg sollte nicht wesentlich weiter reichen als bis zum 0.62 Retracement bei 8.2200 $. Von dem kleinen Überschießen einmal abgesehen, hat die Aktie die Prognose im weitest gehenden Sinne nachvollzogen.

(Charts durch Anklicken vergrößern!)

Ausblick:

Bedingt durch den Bruch der Unterstützung bei 7.168 $ hat sich die Aktie den Weg für eine zeitnah eintretende Trendwende verbaut. Dieser Schritt ist ein sehr sicheres Indiz auf sich weiter aufbauende Schwäche. Aktuell bildet sich Welle (c) der übergeordneten (ii) aus. Das idealtypische Ziel dieser kleinen Welle liegt im Bereich des 0.62 Retracements bei 6.2282 $ und kann ohne Weiteres noch bis zum Jahresende angelaufen werden.

Die Möglichkeit, daß sich Welle (ii) als Triangle ausformt, besteht, ist für eine „2“ auch nicht untypisch. An den Kurszielen würde sich dadurch nicht viel verändern, lediglich in temporärer Hinsicht würde sich eine Ausdehnung einstellen. Die maximale Ausdehnung von Welle (ii) kann bis zum 0.76 Retracement bei 5.7096 $ reichen, doch sehe ich für den vorliegenden Fall eine derart starke Bewegung nicht. Nach Abschluß von Welle (ii) wird sich die Aktie von BYD wieder in den langfristigen Aufwärtstrend einfügen. Das zur Verfügung stehende Potenzial ist groß und somit auch für langfristig ausgerichtete Anleger profitabel. Der untere Chart zeigt meine diesbezügliche Sichtweise auf.

Auf der anderen Seite bestehen auch keine Anzeichen, deren Interpretationen auf eine vorzeitige Auflösung der Korrektur schließen lassen würden.

Fazit:

Die Aktie von BYD bewegt sich in einer Korrektur leicht abwärts. Diese Bewegung (ii) selbst versteht sich als Teil des immer noch intakten langfristigen Aufwärtstrends. Dennoch ist ein erneutes Kaufsignal derzeit noch nicht spruchreif. Doch wird ein solches nicht mehr unendlich auf sich warten lassen.

Foto: BYD

Kommentare lesen und schreiben, hier klicken

Herr Becker, vielen Dank für ihre Prognosen. Elliott Wellen sind faszinierend, wenn einer damit wirklich umgehen kann.

Ich hätte jetzt allerdings eine Frage, die wahrscheinlich die meisten hier auch sehr interessant finden.

Wie sehen sie die Entwicklung des Bitcoins? Sie haben sicherlich auch hier ihre Methoden angewendet und vielleicht erstaunliches festgestellt…

Da ich mir wünschte, dieser Müll verschwindet bald wieder aus der Welt, hoffe ich ihre Prognose wird für den Bitcoinkurs sehr schlecht ausfallen:-).

Aktuell ist es ja so, das Bitcoins bei schlechten Nachrichten steigen und Gold fällt. Heutzutage fällt Gold immer, das ist ein Gesetz der Finanzwirtschaft. Früher, vor vielen, vielen Jahren war Gold bei schlechten Nachrichten stets am steigen.

Kriegrethorik? Bitcoin steigt, Gold fällt. Jemand behauptet Bitcoins sind nichts wert, sofort steigen Bitcoins, Gold fällt. Bitcoinbörse wird gehackt und bestohlen, Bitcoinkurs steigt.

Ist die Zentralbank vielleicht für die Anstiegs beim Bitcoin verantwortlich nur damit die Menschheit nicht in Edelmetalle geht? Vielleicht hat ja Draghi und Jellen den Bitcoin erfunden und sich die ersten Millionen Bitcoins zum Kurs von 0,001 Cent in die Wallet gesteckt?

Bei den drastischen Anstiegen vermute ich auch größere Adressen hinter den Bitcoin-Käufen als ein dummes Lieschen Müller. Das Bewertungsvolumen erhöht sich zuletzt pro Tag locker um 10 Mrd.

Und ja, mich würde die Meinung von Herrn Becker diesbezüglich natürlich auch interessieren.

Hallo Andreas, mit virtuellen Währungen habe ich mich (noch) nicht befasst. Meine Kundschaft legt ihre Präferenz eindeutig auf physische Anlageinstrumente, wie eben Edelmetalle es sind. Ihre Einschätzung geht mit Sicherheit schon in die richtige Richtung, auch ich halte nichts davon. Vor 2.000 Jahren konnte ich ein Mensch mit einem Goldstück Einkleiden, und auch heute ich das noch so möglich. Somit hat Gold nichts an Wert verloren, misst man es an der involvierten Leistung; ist das reine Messen an Währungen subjektiv, da selbst unser physisches Geld nur Makulatur ist. Im Oktober hatte ich hier meine Langzeiteinschätzung für Gold vorgestellt. Etwas Geduld müssen Sie noch aufbringen um dann reichlich belohnt zu werden. Ob es dann noch diese „Instrument “ gibt, wage ich zu bezweifeln.

Beste Grüße Henrik Becker

Vor 2000 Jahren bekam man für eine Unze Gold eine Toga und heute einen Anzug, also hat Gold nicht an Wert verloren? Stimmt nicht ganz. Eine Toga war damals wertvoller, als ein Anzug heute. Also hat Gold eher an Wert verloren. Eine Unze Gold im alten Rom war viel mehr wert, als heute 1000 Euro(=1 Unze).

Hallo Herr Becker, es fasziniert mich Ihre Artikel zu lesen. Vor allem aber die schlichten ja schon fast puristischen Charts sind es, die Ihnen einen ganz eigenen Stil verleihen. Ich muss zugeben bislang von Elliott-Wellen und der Charttechnik im Allgemeinen keine gute Meinung gehabt zu haben, um es vorsichtig auszudrücken. Doch so langsam fange ich an umzudenken, vor allem aufgrund der Zeitangaben.