Nur noch knapp zwei Prozent trennen den deutschen Leitindex von seinem Allzeithoch. Damit sind vorweihnachtliche Rekordstände für den DAX in greifbare Nähe gerückt.

Der DAX und die magische Anziehungskraft wichtiger Chartmarken

Bedeutende Chartmarken ziehen die Kurse magisch an. Die Anleger „wollen“ das Allzeithoch beim DAX sehen. Sofern keine gravierenden Nachrichten dazwischenkommen, wird sich jetzt kaum noch jemand gegen das Momentum des Marktes stellen. Dies könnte erst wieder geschehen, wenn der nächste Widerstand, resultierend aus dem bisherigen Allzeithoch vom 23. Januar 2018, erreicht wurde (mögliche Doppeltop-Formation).

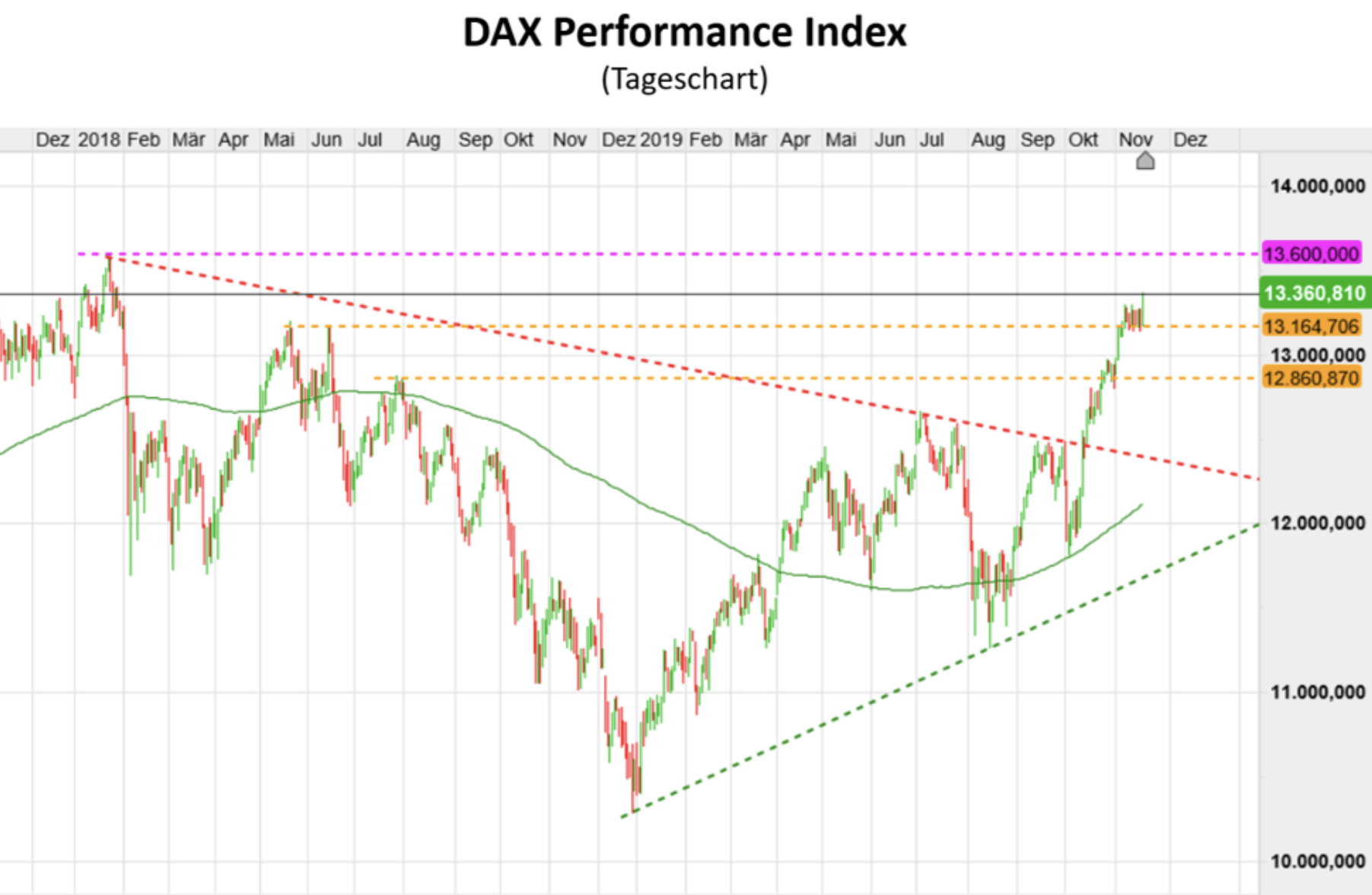

Seit dem Ausbruch aus der trendbestätigenden Dreiecksformation am 15. Oktober lief der DAX zügig die Horizontalwiderstände bei 12.860 und anschließend bei 13.165 an und überwand beide mühelos. Zwar gab es zuletzt noch einmal einen Rücksetzer auf den Horizontalwiderstand, der aus den beiden Verlaufshoch vom 22. Mai und vom 14. Juni 2018 resultierte, aber jetzt nimmt der deutsche Leitindex mit hoher Dynamik das Allzeithoch bei 13.600 Punkten ins Visier:

Kurzfristig nicht zu stoppen

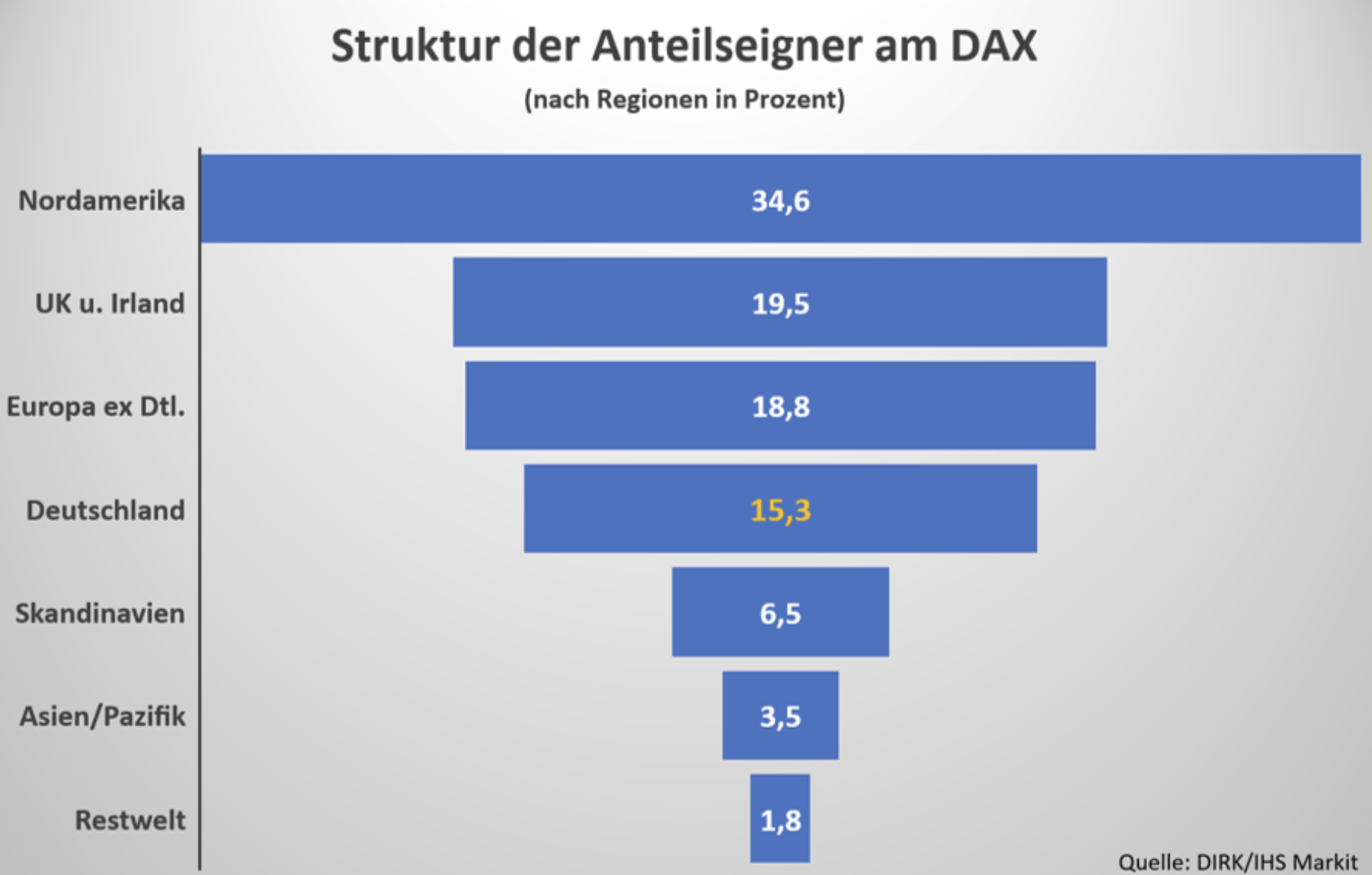

Neben der äußerst konstruktiven Charttechnik spricht auch der Geldfluss klar für das kurzfristige Erreichen der bisherigen Hochwassermarken im DAX. Nur zu gut 15 Prozent gehört der DAX deutschen Anlegern, das bedeutet immenses Aufholpotenzial in Sachen Aktienengagement für die Sparer im Land der Null- und Negativ-Zinsen. Die mediale Aufmerksamkeit, die der DAX durch seinen momentanen Höhenflug genießt, dürfte weiteres Kaufinteresse potenzieller Anleger nach sich ziehen. Aktuell treibt aber vor allem Geld aus Übersee die Kurse in Deutschland nach oben. Für Investoren aus Nordamerika sind deutsche Standardwerte mit einem KGV von aktuell 15,3 und einer Dividendenrendite von 2,8 Prozent ein wahres Schnäppchen (KGV S&P 500: 23,08 | Dividendenrendite: 1,83 Prozent).

Außerdem lockt der Euro als Anlagewährung. Nachdem die US-Administration ihren Wunsch nach einem schwächeren US-Dollar mehrfach deutlich gemacht hatte, folgt die US-Notenbank Fed einem geldpolitischen Kurs, der den Höhenflug des Dollars zumindest gestoppt hat, womit sich Währungsrisiken für Amerikaner langsam zu Währungschancen wandeln. Da lockt bei Investments in deutschen Aktien eine Zusatzrendite durch Währungsgewinne.

Die Nachrichtenlage bleibt, zumindest an der Oberfläche, ebenfalls konstruktiv für den deutschen Leitindex. Die bislang von den im DAX gelisteten Unternehmen berichteten Quartalszahlen haben die Erwartungen deutlich übertroffen. Eine technische Rezession konnte offiziell in Deutschland vorerst vermieden werden und auch der für die heimische Industrie so wichtige Automobilabsatz brummt dank Sondereffekten.

Negative Schlagzeilen aus Hongkong, vom Brexit oder vonseiten des Handelskriegs perlen momentan am DAX schlicht ab.

Der wichtigste Grund dafür ist und bleibt das Vertrauen der Investoren in eine Fortsetzung der Niedrigzinspolitik sowie liquiditätssteigernde Maßnahmen durch die großen Zentralbanken. Bei einer Dividendenrendite, die 350 Basispunkte über dem risikolosen Zins kurzlaufender deutscher Bundesanleihen liegt, rücken die DAX-Aktien in einer Zinswüste umgeben von einem Meer aus Liquidität mehr und mehr in den Fokus der Anleger. Und schlechte Nachrichten bedeuten eben noch tiefere Zinsen und noch mehr Liquidität vonseiten der Notenbanken.

Die Risiken

Gegen die Zentralbanken sollte man also nicht wetten, dennoch steigen auch Aktienkurse nicht ununterbrochen. Gründe für Rücksetzer gibt es genug. Ein Ende der Rallye ist jedoch nicht zu erwarten, solange die Notenpressen rotieren und der risikolose Zins im roten Bereich verharrt.

Die größte Gefahr droht dabei kurzfristig von den hohen Aktienkursen selbst, womit nicht etwa die Bewertung gemeint ist. Problematisch wird es, wenn die Kurse bis Mitte Dezember weiter haussieren oder zumindest auf den jetzt erhöhten Niveaus verharren. Für den 15. Dezember ist nach wie vor die Einführung weiterer Strafzölle durch die USA in Höhe von 15 Prozent auf Konsumgüter aus China im Wert von rund 160 Milliarden US-Dollar geplant. Werden diese tatsächlich umgesetzt, würden auch Produkte wie Smartphones, Laptops und Textilien betroffen sein. Der US-Präsident Donald Trump ließ diese letzte Zoll-Tranche bereits mehrfach verschieben, um das Weihnachtsgeschäft der US-Einzelhändler nicht zu torpedieren. Sollten diese Zölle in Anbetracht der aktuell festgefahrenen Verhandlungen doch noch in Kraft gesetzt werden, würden die USA auf fast alle Warenimporte aus China Strafzölle erheben. Dann wäre auch wieder mit Gegenmaßnahmen der Chinesen zu rechnen.

Umso weiter die Kurse bis dahin nach oben klettern, umso größer wäre die Entschlossenheit von Donald Trump, im Handelskrieg noch einmal Stärke zu zeigen. Der Aktienmarkt hat ja bereits genug Puffer aufgebaut. Zudem hat Trump bislang, wenn auch unter Zögern, die Unterstützung von der Fed im Handelskrieg erhalten, die er seit Beginn der Auseinandersetzung immer wieder gefordert hatte.

Das Risiko besteht darin, dass die durch eine weitere Zolleskalation entstehenden realwirtschaftlichen Schäden die Erwartungen der Marktteilnehmer einer sich im ersten Quartal 2020 wieder erholenden Weltwirtschaft zunichtemachen und auch die Gewinnerwartungen für die Aktiengesellschaften unterhöhlen. Die Notenbanken würden dann zwar zeitnah gegensteuern, aber der Eintritt in eine Rezession wäre dann ein reales Risiko – wider die Erwartung der überwiegenden Mehrheit der Marktteilnehmer.

Fazit

So irrational der Anstieg der Aktienmärkte unter einigen fundamentalen Aspekten auch erscheinen mag, so rational ist er doch, wenn man das Gesamtbild betrachtet. Anlagenotstand, Liquiditätsschwemme, Aktienrückkäufe, Window-Dressing zum Jahresultimo und das extreme Zinsumfeld sprechen auch weiterhin für einen steigenden DAX. Die sogenannte Katastrophen-Hausse (Crack-Up-Boom) ist bereits in vollem Gange und wird vermutlich erst mit der Zerrüttung der Fiat-Währungen enden. Dagegen zu setzen, bedeutet, gegen die Notenpressen zu wetten. Deren Feuerkraft ist aber zumindest theoretisch unlimitiert.

Kommentare lesen und schreiben, hier klicken