Eine Analyse von Andreas Mueller (alias Bernecker1977)

Nach dieser turbulenten Handelswoche und mehr als 4 Prozent Wochenverlust ist der Deutsche Aktienmarkt stark angeschlagen. Jeder Handelstag endete im Minus. Hatten wir nicht noch vor wenigen Wochen eine neues Allzeithoch gefeiert? Was ist indessen passiert und wie sollte man damit umgehen? Mein Versuch im Ausblick auf diese Fragen entsprechende Antworten zu finden, folgt einem kurzem Abriss der vergangenen Woche auf dem Fuß. Dabei definiere ich aus Sicht der Charttechnik für Sie die DAX Ziele im Tageschart.

Rückblick auf die Börsenwoche

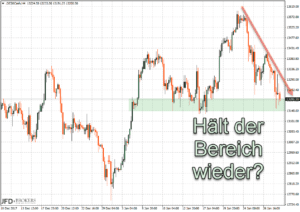

Eins vorweg: Der Verlust von mehr als 4 Prozent ist kein DAX-spezifisches Ereignis gewesen. Die Wall Street vollzog ähnliche Abschläge und damit hatte allein der Dow Jones den größten Punktverlust seit zwei Jahren und damit auch den größten Punktverlust in der Amtszeit von Donald Trump. Doch beginnen wir mit dem Wochenauftakt. Dieser sah in der Tat noch nicht so negativ aus. Mit 13.370 Punkten konnte am Montag noch einmal kurz Schwung zu den gezeigten Widerständen (siehe dazu Beitrag der Vorwoche) aufgenommen werden. Überwunden wurden sie jedoch nicht. Es blieb ein kleines Tagesminus von 34 Punkten. Immerhin vollzog sich hier noch die Hoffnung auf Unterstützung im Bereich 13.150 bis 13.200 Punkten. Dort lagen einige Verlaufstiefs und so sah der Chart dann aus:

(Charts jeweils durch anklicken vergrößern!)

Parallel dazu steuerte der Dow Jones auf die runde Marke von 26.000 Punkten zu. Ein erster Anlauf bei runden Marken dient mir persönlich meist als Einstiegssignal. Je nach Momentum kann hieraus ein lukrativer Pullback-Trade entstehen. So auch am Dienstag, wie hier näher vorgestellt:

Mit entsprechendem Moneymanagement gelang dies auch. Der DAX hielt auch am Mittwoch noch die Unterstützung. Sie vollzog sich, wie das alte Bild aus der Vorwoche im Rückblick zeigt, hier im grünen Bereich:

Immerhin fand dort die Sitzung der amerikanischen Notenbank statt. Zinsänderungen gab es nicht, aber eine Änderung an der Spitze der FED. Janet Yellen wird von Jerome Powell abgelöst. Wie das Handelsblatt berichtet, findet am Montag die Vereidigung statt. Janet Yellen hat in ihrer Amtszeit zumindest im Ansatz das Ruder im Ankaufprogramm der Notenbank herumgerissen. Zudem gelang ihr die leichte, aber stetige Entfernung von der Nullzinspolitik. Und das in einer Phase des politischen Umschwungs in den USA.

Zurück zum DAX: Er fand dann am Donnerstag keinen Halt mehr an besagter Unterstützung und rauschte deutlich tiefer. Damit war das Szenario aus der Vorwoche (Chartbild als Rückblick) eingetreten:

Dieses Chartbild fortgesetzt, fand der Rutsch sehr eindeutig und auf breiter Basis statt. Dem konnte sich kein DAX-Wert entziehen. Das Schaubild des Stundencharts illustriert die Dynamik noch einmal und zeigt den Bereich, den scheinbar viele Charttechniker im Fokus hatten:

Damit steht er in etwa auf Höhe der Dezember-Tiefs aus dem Vorjahr und hat sich von den neuen Alzeithochs um rund 800 Punkte entfernt. WIe könnte es weitergehen?

Ausblick auf die neue DAX-Woche

Mit der Überschreitung des vorherigen Allzeithochs bei 13.525 Punkten mit einem GAP und der schnellen Negierung am Folgetag, wurde ein bärisches Signal ausgeprägt. Dies sehen wir im folgenden Chartbild:

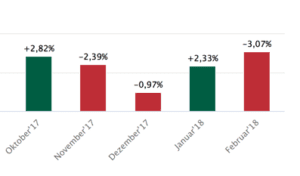

Denn psychologisch wurden hier die Erwartungen der Marktteilnehmer erfüllt. Neue Bullen wurden an dieser Stelle kalt erwischt. Der Rücklauf zur gezeigten Unterstützungszone war für diese noch in Ordnung, aber verursachte erste Bauchschmerzen. Erst mit dem Bruch am Donnerstag vereinten sich mehrere Signale auf unterschiedlichen Zeitebenen und sorgten für einen Angebotsüberhang am Aktienmarkt. Folglich kam es im ersten Schritt zu einer starken Bewegung zur runden Marke von 13.000 Punkten und wenig später zum nächsten Schub bis zu den Dezember-Tiefs. Schaut man sich die entsprechenden Monatsbilanzen an, heben diese sich paarweise gegenseitig auf:

Exkurs:

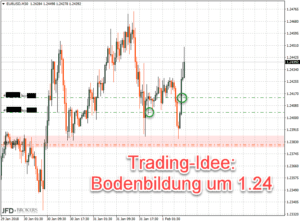

Der Belastungsfaktor EUR/USD kam erneut nachhinzu, nachdem die FED-Sitzung bereits am Donnerstag verarbeitet war und die 1.24 als Konsolidierungszone stand hielt. Für das Trading bedeuten solche Konsolidierungsphasen im übergeordneten Trend oftmals gute Einstiegsmöglichkeiten. Auch dies zeigte ich in der Vorwoche auf:

Die dabei ausgegebenen Ziele waren im Stundenchart ersichtlich und gegen Abend auch angelaufen worden:

Zurück zum DAX:

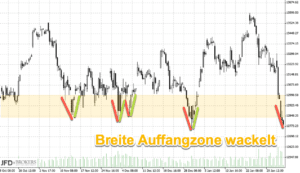

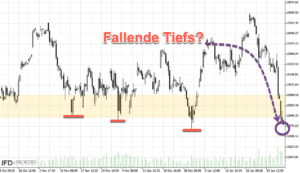

Nach dem Blick auf den Stundenchart mit den Dezembertiefs skaliere ich noch eine Zeiteinheit höher, um das große Bild im DAX zu wahren. Vor allem bei ansteigender Volatilität sollte man sich nicht im Minutenchart „vergraben“ und den Blick auf die großen Ziele richten. Dabei fällt auf: Im aktuellen Bereich befand sich der DAX bereits mehrfach und konnte von so genannten „Schnäppchenkäufern“ im vierten Quartal 2017 dort auch mehrfach gestützt werden:

Gelingt dies nun wieder? Aus diesem Chartbild heraus ist das schwer zu sagen. Daher füge ich noch eine weitere Meinung hinzu. Streng genommen kann man diese „Dips“ auch als fallende Tiefs interpretieren:

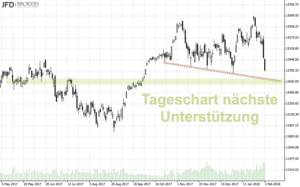

Würde der DAX am Montag auf Basis XETRA unter 12.750 fallen, stärkt es diese Sichtweise. Daraus abgeleitet wären noch tiefere Kurse nicht nur denkbar, sondern sehr realistisch. Denn von der Verbindung dieser Punkte geht im Tageschart eine Trendlinie aus. Sie stößt recht genau auf die nächste im Chartbild ersichtliche Unterstützung:

Mit 12.600 Punkten etwa könnte man also anfreunden, wenn der Druck hier am Montag seine Fortsetzung findet. Nach der Dynamik ist jedoch auch die Wahrscheinlichkeit für die „Schnäppchenjäger“ nicht zu leugnen. Das Umfeld im Sinne von mangelnden Anlagealternativen spricht weiterhin langfristig für ein Engagement in Aktien. Beispielsweise hat Daimler erst in der Vorwoche die Dividende erhöht und selbst die stark leidende Deutsche Bank AG konnte, wenn man die Steuereffekt in den USA einmal ausklammert, den internen Sanierungsweg fortsetzen. Für eine Gegenbewegung bzw. einen Pullback ist die ehemalige Range daher ein gutes Ziel.

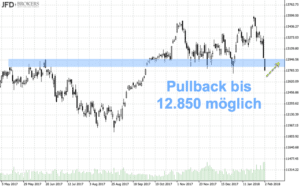

Im Tageschart wirkt er optisch etwas verloren:

Mein Ziel ist hierbei „nur“ die 12.850 und dies ist auch nur korrektiv, denn der Trend im Tageschart ist schon sehr deutlich geworden und damit dominant. Insgesamt begrüße ich diese Konsolidierung. Spült sie doch die „schwachen“ und stark gehebelten Kräfte aus dem Markt und legt eine gesunde Basis für langfristige Entwicklungen. Dies soll kein Angriff auf die Trader sein, aber für diese Marktteilnehmer das Gespür für Risikomanagement wieder wecken. Mit der steigenden Volatilität ist dies unabdingbar und der Blick auf die großen Zeitebenen, insbesondere auf die DAX Ziele im Tageschart, von Vorteil.

Mehr von Andreas Mueller unter https://markteinblicke.de/

Kommentare lesen und schreiben, hier klicken