Die Hoffnung, mit einer Befriedung im Handelskrieg würden die konjunkturellen Sorgen verschwinden und die Märkte weiter haussieren, ist ein Irrglaube. Schaut man sich die jüngste Entwicklung an den Rentenmärkten an, versteht man warum.

Handelskrieg und naive Vorstellungen

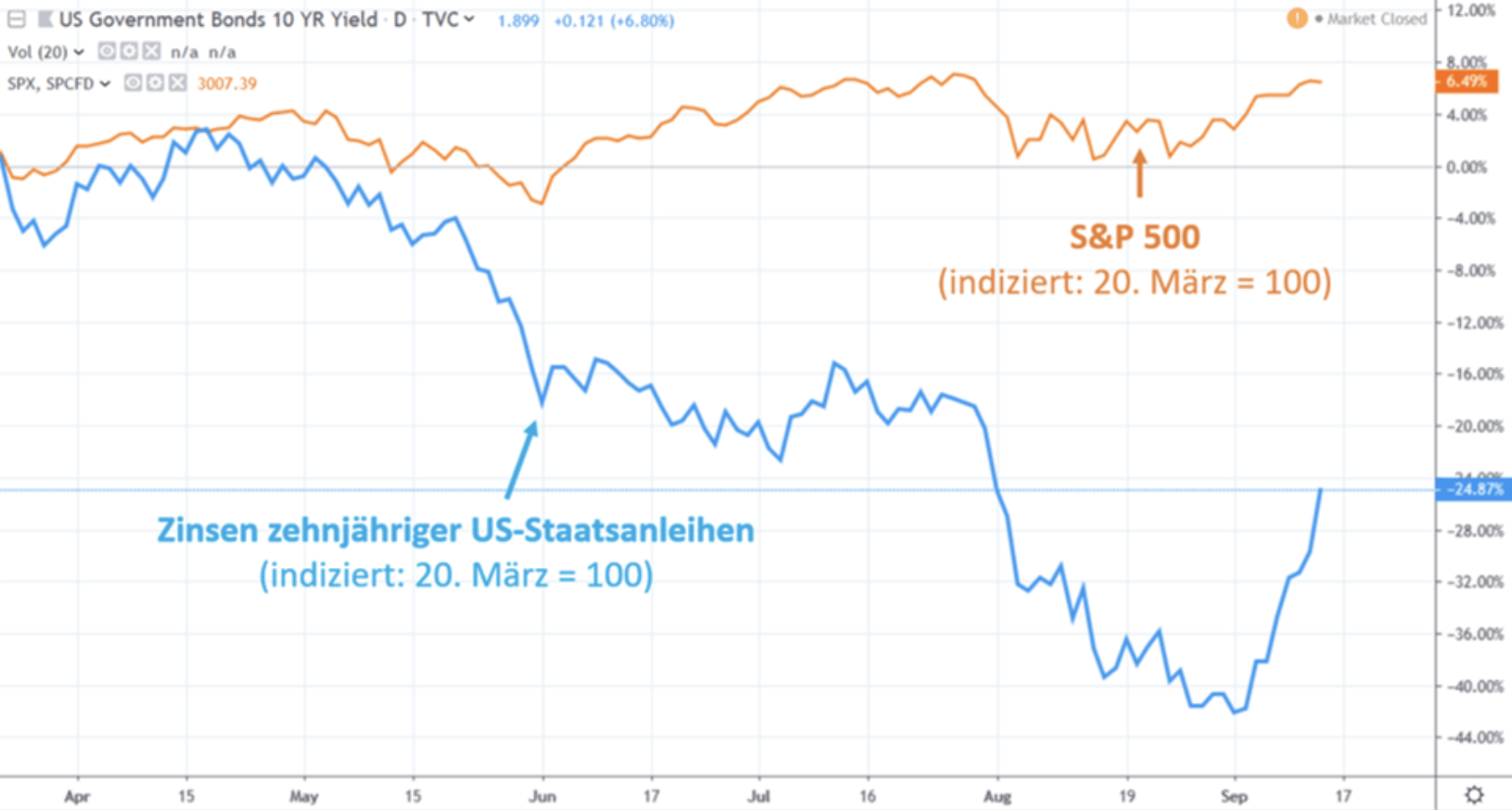

Mit den zunehmenden Entspannungssignalen aus Beijing und Washington, D.C schießen neben den Aktienmärkten auch die Zinsen wieder nach oben und im Gegenzug fallen die Kurse der Anleihen. Am 3. September dieses Jahres markierten die Zinsen für zehnjährige US-Staatsanleihen ein neues Rekordtief bei 1,43 Prozent. Seitdem stieg der Zins im Zuge der Hoffnungen auf einen Handelsdeal (die Konjunkturdaten waren dagegen eher gemischt) wieder auf 1,9 Prozent an:

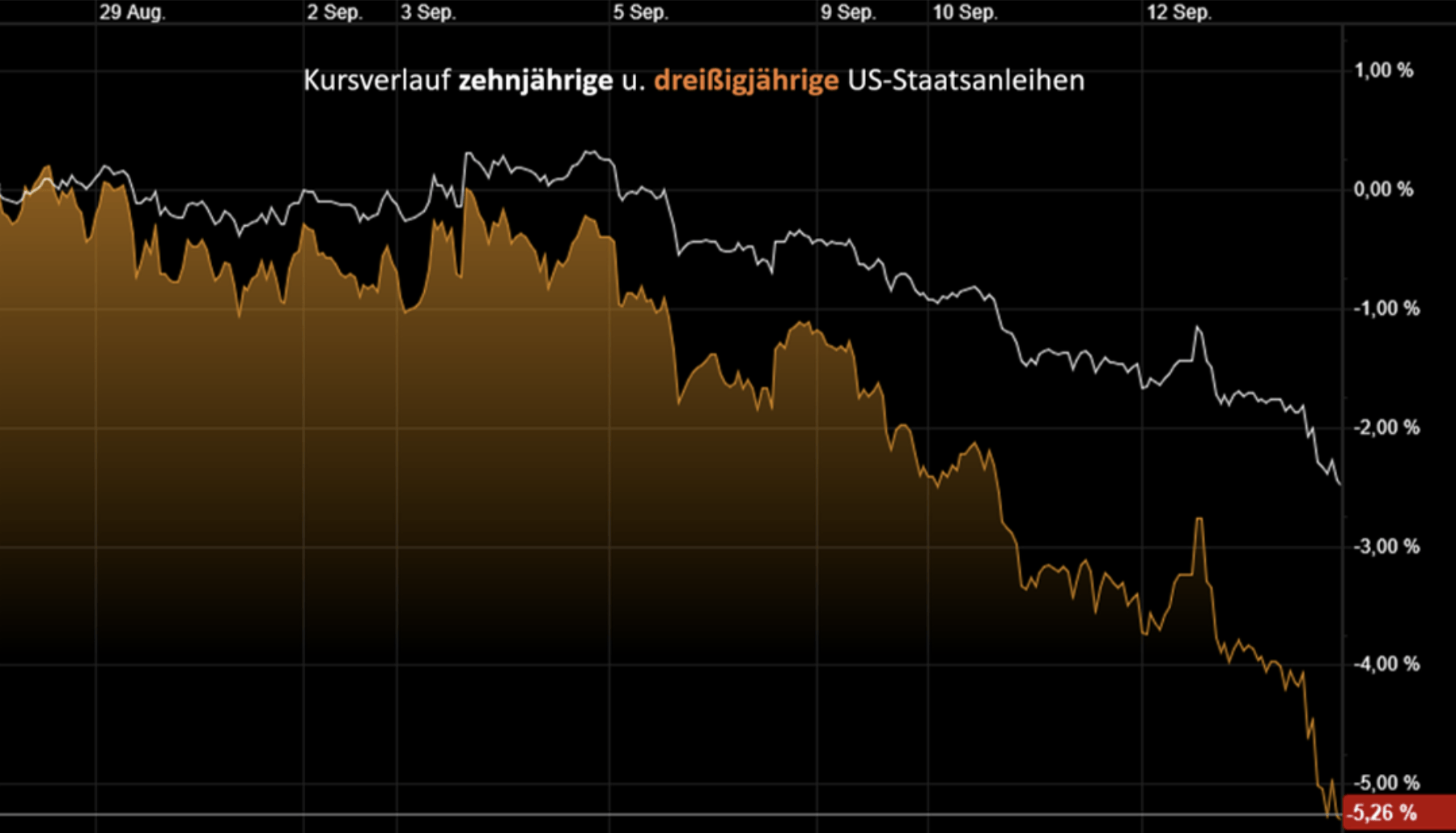

Die Kurse der Rentenpapiere fielen im Gegenzug dynamisch ab:

Die im Chart dargestellten prozentualen Verluste der langlaufenden US-Staatsanleihen sehen zwar auf den ersten Blick unspektakulär aus, man muss sich aber die Dimension dieses Marktes vergegenwärtigen: Die weltweit ausstehenden Schulden erreichten im 1. Quartal 2019 ein Volumen von 246,5 Billionen USD (Total Debt Outstanding). Der weltweite Markt für börsengehandelte Schuldpapiere ist dreimal größer als der für Aktien. Die Staatsschulden der USA belaufen sich auf aktuell 22,56 Billionen US-Dollar, das entspricht 106 Prozent des BIP. Die Gesamtverschuldung Amerikas liegt aktuell bei schwindelerregenden 74,2 Billionen US-Dollar oder 325 Prozent des US-BIP. Diese Schuldenlast kostet jährlich 3,5 Billionen US-Dollar an Zinsen, mit weiter steigender Tendenz. Da tut jeder minimale Zinsanstieg weh, nicht nur in Amerika. Bekommt der Anleihemarkt also einen Schnupfen, kriegt die Wirtschaft eine Grippe.

It´s the debts, stupid

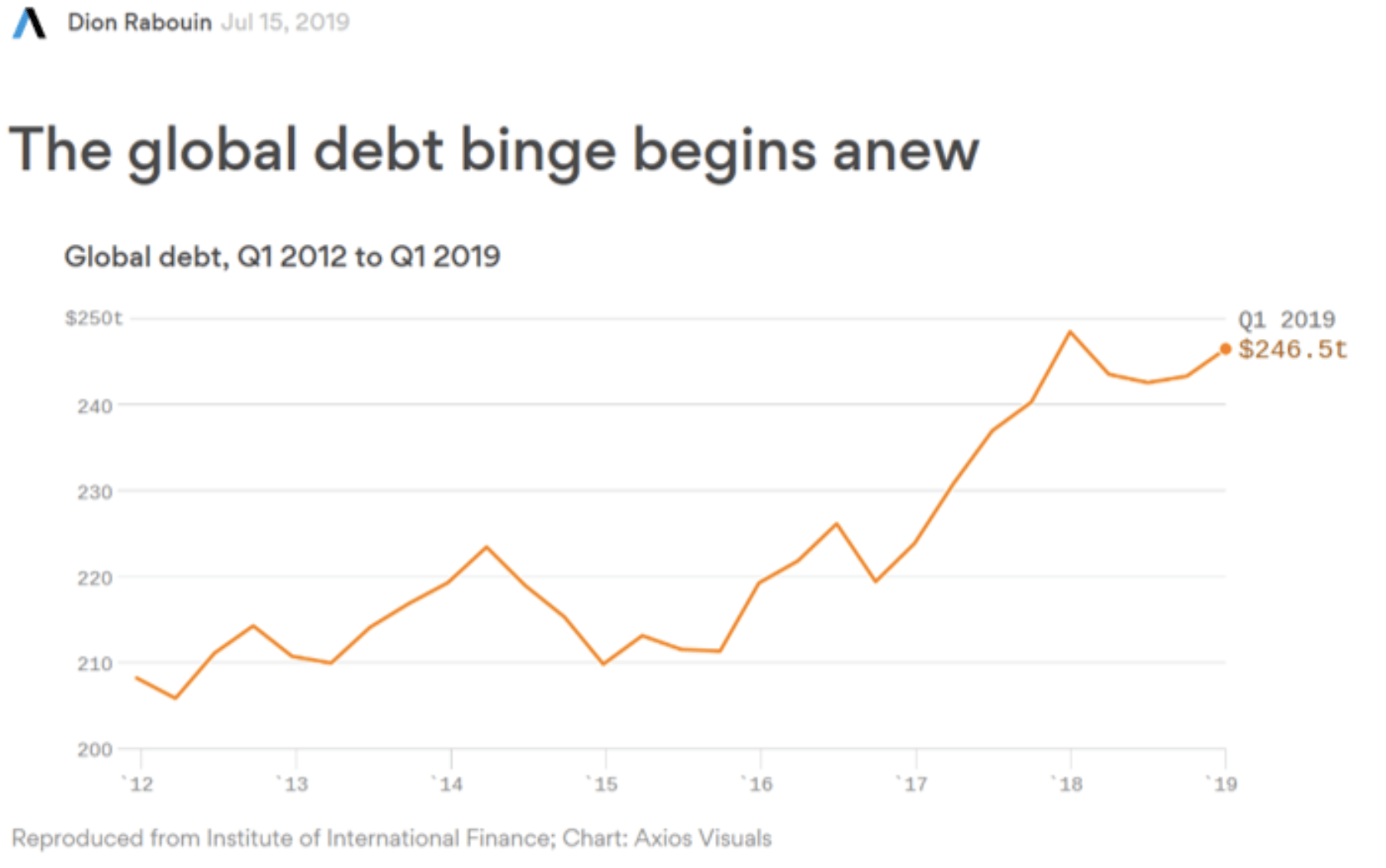

In der nächsten Zeitreihe sieht man, dass sobald die Zinsen leicht rückläufig sind, der Trend zum Schuldenaufbau wieder anspringt. Dies ist auch notwendig, da ohne neue Schulden kein Wachstum mehr möglich ist. Das bedeutet aber auch, dass die Zinssensitivität der Weltwirtschaft sukzessive ansteigt.

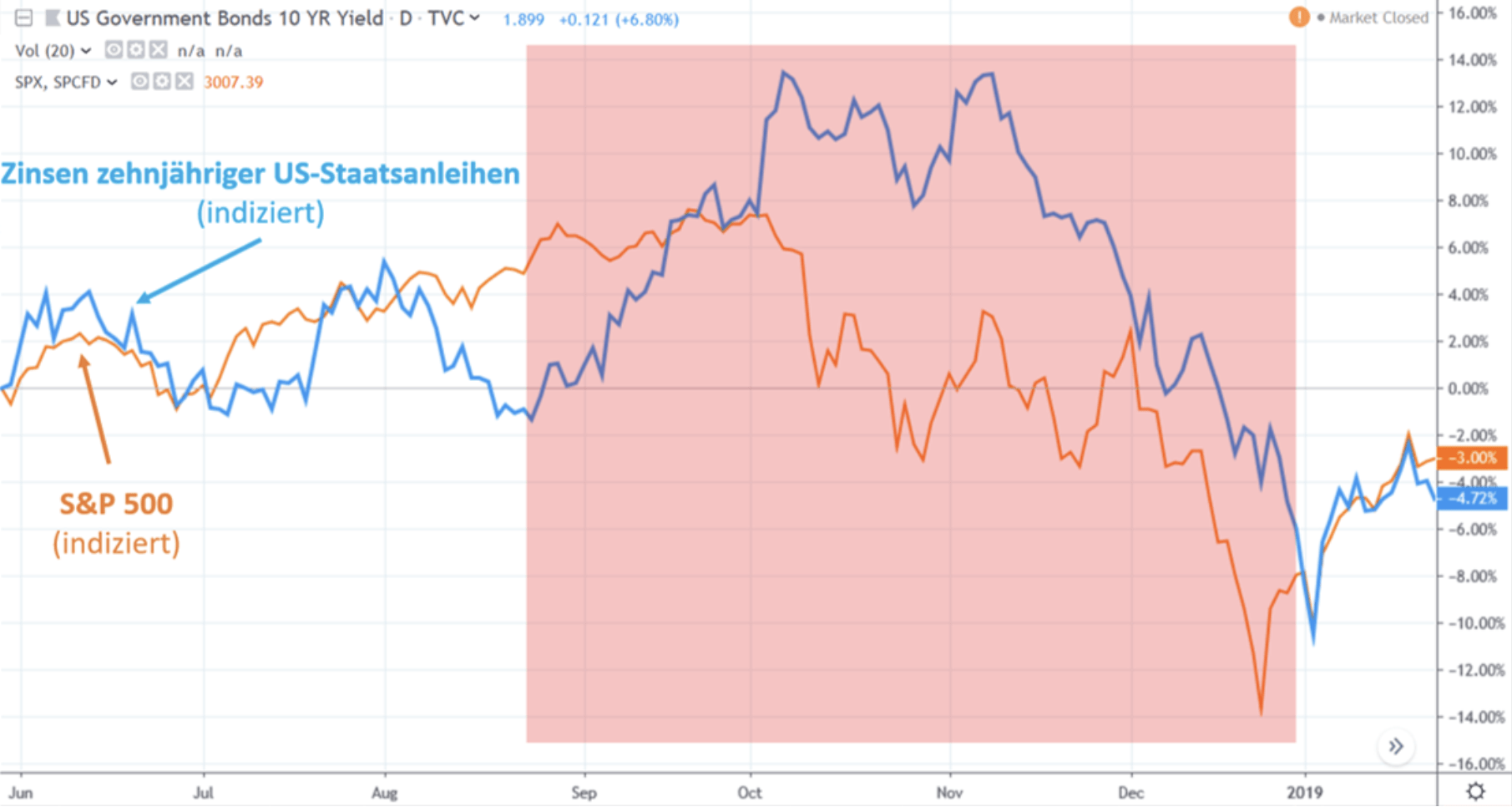

Das wiederum ruft böse Erinnerungen an das zweite Halbjahr 2018 wach, wo nicht etwa der Handelskrieg zu dem enormen Stress an den Märkten und bei US-Verbrauchern führte, sondern steigende Leitzinsen der Fed und steigendende Anleihezinsen an den Kapitalmärkten.

Fakt ist, dass der Handelskrieg erst ab Mai dieses Jahres zum Problem wurde, vorher waren nur marginale Zölle in Kraft und ein Deal zwischen den beiden Handelsmächten war realistisch (dachte man). Außerdem träumten die Märkte, speziell in den USA, damals noch von zweistelligen Gewinnsteigerungen bei den S&P 500 Konzernen.

Der hauptsächlich durch den Zinsanstieg bedingte Einbruch an den Aktienmärkten zwang die Fed kurz vor Weihnachten schlussendlich dazu, ihren Versuch der Zinsnormalisierung abzubrechen und die Bilanzreduzierung auf den Prüfstand zu stellen. Vom 19. Juni bis zum 7. November 2018 stiegen die Zinsen zehnjähriger US-Staatsanleihen von 2,8 Prozent auf in der Spitze 3,25 Prozent an – zu viel für die Märkte. Erst danach, im Zuge wieder deutlich sinkender Anleihezinsen, konnte sich der Aktienmarkt erholen.

Im übergeordneten Bild bleibt es dabei: über das Wohl und Wehe der Weltwirtschaft entscheiden die Zinsen – wegen der historisch einmaligen Rekordverschuldung im Verhältnis zum Welt-BIP. Schießen die Zinsen durch das Ende des Handelskriegs nach oben, so wie man es aktuell schon ansatzweise beobachten kann, wäre die anschließende Erholung der Konjunktur von sehr kurzer Dauer.

Steigen nämlich die Zinsen relativ zu ihren Tiefstständen im Zuge eines Handelsfriedens zwischen China und den USA wieder an, wird das weitere Schuldenwachstum gebremst und damit das Wirtschaftswachstum erneut stark belastet. Damit wären die Kosten durch ansteigende Zinsen und Verluste durch sinkende Anleihekurse größer als der Nutzen eines wieder freieren Welthandels.

Fazit

Setzt sich der jüngst gesehene Trend fort, bei dem das übervolle Boot der Anleihemärkte sich zügig leert und die Zinsen am Kapitalmarkt in der Folge eines Handelsfriedens wieder ansteigen, wäre das für das Wachstum der überschuldeten Weltwirtschaft der Sargnagel. Daher wäre es unter diesem Aspekt besser, man ließe die Luft aus dem Rentenmarkt nicht heraus und der reale Handelskrieg jenseits versöhnlicher Gesten würde andauern.

Kommentare lesen und schreiben, hier klicken