Wer gewinnt den Handelskrieg?

In den letzten Wochen hat sich in der Wahrnehmung der Amerikaner etwas verändert: man glaubte lange, dass es erstens zu keinem Handelskrieg kommen werde, weil die USA am längeren Hebel sitzen aufgrund ihres Handelsbilanzdefizits mit China (und dem Handelsbilanzüberschuß Chinas gegenüber den USA) – und wenn es doch zu diesem Handelskrieg kommen werde, dann würden die Chinesen daher bald einknicken. Donald Trump gab vor, was Konsens war: kuckt auf Chinas einknickende Aktienmärkte und vergleicht das mit den steten Allzeithochs an der Wall Street – das spreche doch Bände über den Zustand der beiden Wirtschaften.

Nun aber merken die Amerikaner nach dem Abverkauf im Oktober, dass auch sie verwundbar sind: warum fällt der auf den US-Binnenmarkt fokussierte Nebenwerte-Index Russell 2000 stärker als die anderen US-Indizes – so wird vermehrt gefragt. Ist das etwa ein Anzeichen, das signalisiert, dass auch die USA schon Probleme haben? Gestern sagte der (amerikanische) CEO der CME (Chicago Mercantile Exchange, die weltweit führende Future-Börse), dass die USA im Handelskrieg kapitulieren sollten, da der Landwirtschaftssektor als eine der tragenden Säulen der USA sonst wegbreche. Unerhörte, nie dagewesene Töne!

Wer aber gewinnt den Handelskrieg? Um diese Frage zu klären, sollte man sich ansehen, wo die jeweiligen Länder besonders verwundbar sind! Denn wenn ab dem 01.Januar 2019 die US-Zölle gegen alle Importe aus China kommen sollten, wäre das für das Reich der Mitte sicher schmerzhaft, aber nicht Existenz-gefährdend. In den USA hingegen dürften die Inflation deutlich anziehen, weil die chinesische Importe nicht schnell und vor allem nicht kostengünstig zu ersetzen sind. Beides wäre jeweils unschön, aber irgendwie verkraftbar.

Die Blase, die China ins Wanken bringen kann!

Aber wer sich die Schwachpunkt der beiden Länder ansieht, muß fragen: wo liegt der größte Schmerz? Für China jedenfalls gilt: der chinesische Aktienmarkt ist es nicht. Hier sind ca. 80% eher kleine Privatinvestoren – wenn die Geld verlieren, wankt der Koloß China noch lange nicht.

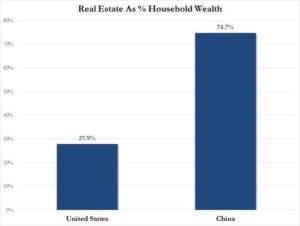

Ganz anders aber sieht das beim chinesischen Immobilienmarkt aus! Denn ca. Dreiviertel des gesamten Vermögens in China ist in Immobilien investiert:

(Grafik durch anklicken vergrößern)

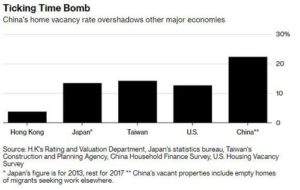

Über 20% dieser Immobilien stehen jedoch leer – mehr als in jedem anderen Land der Welt:

(Grafik durch anklicken vergrößern)

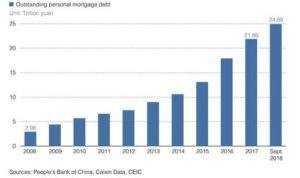

Diese Immobilien sind überwiegend auf Kredit finanziert – das Volumen der Immobilienkredite hat sich innerhalb von nur zehn Jahren verachtfacht auf nun knapp 25 Billionen (!) Yuan:

(Grafik durch anklicken vergrößern)

Damit ist klar, was in China keinesfalls passieren darf: ein starker Fall der Immobilienpreise! Denn fallen die Preise stärker, müssen die chinesischen Banken den Wert der als Sicherheit hinterlegten Immobilien absenken in ihren Bilanzen – mit der Folge einer Banken-Krise unvorstellbaren Ausmaßes. Gleichzeitig müßten sie, um die Kredite weiter zu besichern, von den Kreditnehmern weitere Sicherheiten für den Kredit verlangen, sprich die Kreditnehmer müßten eine Art Nachschuß leisten. Was aber Millionen der Kreditnehmer sicherlich nicht leisten können – die Folge wäre eine impulsive Abwärtsspirale bei Banken und Kreditnehmern.

Das weiß Peking natürlich – und versucht daher die Preise stabil zu halten – etwa indem der chinesische Staat Überkapazitäten vom Markt weggkauft. Gleichwohl sind viele chinesische Immobilienentwickler schon in Schwierigkeiten, weil auf Anordnung der Regierung die Kaufpreise vollständig erst nach Fertigstellung der Immobilie kassiert werden können (und nicht, wie es jahrelange Praxis war, schon beim Kauf der Immobilie). Das bringt viele Unternehmen in akute Liquiditätsschwierigkeiten (so etwa beim größten Immobilienentwickler Chinas, Vanke: das Unternehmen warnte kürzlich, dass sein Überleben nicht gesichert sei).

Fazit: Chinas Achillesverse ist also ganz klar die Blase am Immobilienmarkt – wenn diese Blase platzt, wird der Koloß ins Wanken kommen (die heute veröffentlichten Daten zeigen, so „Yuan Talks“, eine „Abkühlung auf allen Fronten“ am chinesischen Immobilienmarkt).

Die Blase der USA: der Finanzmarkt!

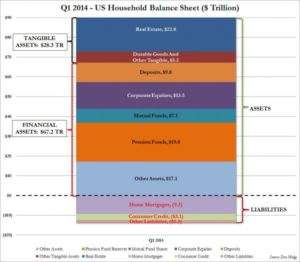

Anders die Lage in den USA: hier besteht das Vermögen der Amerikaner, wie in der oberen Grafik gezeigt, nur zu knapp 28% aus Immobilienvermögen. Derzeit scheint der US-Immobilienmarkt stark abzukühlen (Homebuilder-Aktien kollabieren regelrecht in den letzten Monaten etc.), und das Platzen der Immobilienblase ab dem Jahr 2008 ist noch in starker Erinnerung. Aber gleichwohl ist die Achillesverse der USA nicht der Immobilienmarkt, sondern der Kapitalmarkt!

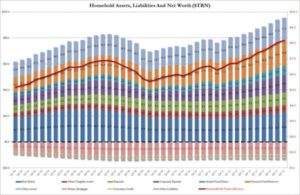

Das zeigen folgende Grafiken über die Streuung des Vermögens in den USA:

(Grafiken durch anklicken vergößern)

Die Daten stammen aus dem Jahr 2014 – inzwischen dürfte sich das Vermögen der Amerikaner durch die massive Rally an der Wall Street noch deutlich gesteigert haben!

Fazit: die Achillesverse der Amerikaner wäre ein starker Preisverfall an den Finanzmärkten, der wichtige Teile des Vermögens der Amerikaner vernichten würde.

China sitzt wohl am längeren Hebel!

Wer aber sitzt jetzt wirklich am längeren Hebel im Handelskieg – die USA oder China? Die Amerikaner haben wohl sehr wenig Möglichkeiten, die chinesische Immobilienblase zum Platzen zu bringen – die platzt, wenn überhaupt, ohne Mitwirkung der Amerikaner, was Peking mit aller Kraft zu verhindern suchen wird (bleibt abzuwarten, ob das gelingt).

China aber, so kann man vermuten, hat da deutlich mehr Hebel – sollte Peking anfangen, auch verbal schärfer zu agieren im Handelskrieg (was Peking bislang sorgsam vermeidet!), könnte das die amerikanischen Finanzmärkte kräftig durchrütteln. Man stelle sich etwa einmal vor, was passieren würde, wenn Peking Apple attackiert (keine iPhones mehr ausser Landes läßt etc.)..

Ziemlich beste Freunde – beide wollen ihr Land wieder „great“ machen: Trump und Xi Jinping mit Ehefrauen

Kommentare lesen und schreiben, hier klicken

Mit der Totalpleite des PEtrodollar wird Gold/EM in ungeahnte Höhen katapultiert. CN ist das Land der Erde, mit den bei weitem höchsten Goldreserven. Die Folge wird ein goldgedeckter Yuan sein. Amiland muss sich warm anziehen. Russland kann am Spielfeldrand stehen und in aller Ruhe dem Handelskrieg zusehen.

Glauben Sie diesen Unsinn eigentlich selbst?

@Markus Fugmann. Hallo Markus. Deine heutige Analyse bestätigt meine alte Platte, dass der größte Gegner für Trump die Wall Street ist. Habe erst gestern in der Diskussion mit Columbo das Gewicht der Finanzindustrie herausgestellt. Hier noch ein Zusatz. Die US Banken verteilten im letzten Jahr 31 Mrd.$ an Boni – 3 Milliarden weniger als 2006, dem Jahr vor der Krise. Da wird man es doch wohl schaffen die Kurse, egal wie, bis zum Jahresende noch hoch zu halten. Im Superjahr der Steuerreform wird man sich doch nicht mit „Peanuts“ zufrieden geben!? Noch ein Wort zum Handelskrieg. Gestern sprach ein US-Analyst davon, dass die Chinesen zwei Vorteile gegenüber den Amerikanern hätten. Sie seien geduldiger und leidensfähiger und sie müssen keine Rücksicht auf Wahlen und Wähler nehmen. In den USA würde bereits in 18 Monaten der Wahlkampf für die nächste Präsidentschaftswahl beginnen. Damit verbundenen wirtschaftspolitischen Zwänge hätte man in China nicht.

Viele Grüße

Hallo Wolfgang, was du sagst, ist alles richtig! Ich habe kürzlich in dieser Frage ein Telefonat mit dem US-Experten Josef Braml gehabt, der laut eigener Aussage selbst Kontakte zur „gemäßigten“ Trump-Administration hat. Braml sagte mir, dass Trump in dieser Frage eher nicht so festgelegt sei, aber wichtige Leute aus seiner Administration eine Agenda befolgen, die laute: erstes Ziel ist die Oberhoheit zu behalten als Welt-Hegemon (also China klein zu halten), zweites Ziel Re-Industrialisierung der USA. Diese Leute nähmen (kurzfristige) wirtschaftliche Nachteile für die USA bewußt in Kauf, weil sie davon ausgehen, dass dies die langfristig einzig richtige Strategie sei. Stellt sich nur die Frage, ob die Wall Street-Fraktion (angeführt von Mnuchin und Kudlow) oder die Hardliner (angeführt von Navarro und Bolton) sich bei Trump durchsetzen..

Moin @Markus, Servus @Wolfgang,

Mal eine Frage, sollten sich die Kreise um Mnuchin&Kudlow durchsetzen, welche Mechanismen stehen dieser Fraktion zu Verfügung um den Markt steigen zu lassen, außer den Druck auf Powell auszuüben, den Handelskrieg (rethorisch) zu entschärfen und die Steuerreform für die Mittelschicht?

@sufaap (Arkadi?), sie (die Wall Street-Leute hinter Mnuchin/Kudlow) könnten Trump nahelegen, doch bitte einen Deal mit China zu schließen, weil man sonst nicht länger bereit sei, bei den nächsten Präsidentschaftswahlen 2020 Trump finanziell zu unterstützen..

@sufaap2008. Hallo, zur Antwort von Markus, der ich voll zustimme, ein paar weitere Überlegungen zur Kurssteigerung / Kursstabilisation.

1. Druck auf Powell mit einer Zinspause hätte vermutlich sehr negative (Kurs)-Begleiterscheinungen. Die zu stellende Frage: Was ist faul in der Wirtschaft bei 3,5% Wachstumsrate und einer Arbeitslosigkeit auf 50-Jahrestief und über 3% Lohnwachstum – eine Zinspause bei 2,25%?

2. Über die Middle Class Tax Reform habe ich auch schon geschrieben. ( 2019 – 1,8 Bio.$

zusätzliche Schuldenaufnahme >5% zum BIP) darauf eine nochmalige schuldenfinanzierte Steuerreform,. Wie hoch würde die 10-jährige Anleiherendite steigen?

3. Da nach der Umfrage von Bank of America / Merril Lynch die größte Angst der Investoren eine Eskalation des Zollstreit mit China darstellt (damit verbunden Absicherung und Zurückhaltung) wäre eine wie auch immer geartete, gesichtswahrende, bilaterale Lösung (temporäre Aussetzung der Zölle, Begrenzung auf 10%, Landwirtschaftsdeal o.ä.) meines Erachtens Auslöser einer Shortsqueeze und damit einer kleinen Rallye. Der fundamentale Kampf um die wirtschaftliche Vormachtstellung wäre mitnichten gelöst, sondern nur etwas verschoben.

Was der Finanzindustrie zudem weiter vorschwebt, wäre eine weitere Rückabwicklung der regulatorischen Vorschriften, was man sich aus globaler Sicht aber nicht wünschen sollte.

Summa summarum. Chinas 5/10 oder 20-Jahrespläne kollidieren mit an Sicherheit grenzender Wahrscheinlichkeit mit Amerikas Selbstverständnis als Führungsmacht der Welt. Kurzfristig muss sich aber jeder US-Präsident um die heimische Wirtschaft und seine Wählerschaft kümmern.

Meinen mittel- und langfristigen Börsenausblick kennen sie ja.

Viele Grüße

Danke euch, sehr informativ!

Pfüat eich und Gruß aus Düsseldorf

Arkadi

Das Ziel, (einzige) Supermacht zu bleiben, hatte wohl jeder US-Präsident. Die Re-Industrialisierung wurde von Obama eingeleitet, Trump erntet hier nur noch die Erfolge seines Vorgängers.

Für beide Punkte macht Trump m.E. alles so falsch wie man es nur falsch machen kann. Und tatsächlich bin ich auch nicht sicher, ob Trump selbst diese Ziele verfolgt oder ob er überhaupt langfristige, übergeordnete Ziele verfolgt.

An alle Handelskrieg-Beobachter, Felix Zulauf hat am 22.10. einen Artikel geschrieben mit dem Titel:

CHINA WIRD DEN HANDELSKRIEG GEWINNEN. Er könnte nicht unrecht haben.

Wann und wie wird denn bewertet, wer gewonnen hat?

Meiner Meinung nach verlieren alle Seiten, d.h. die Wirtschaftsleistung wächst weniger stark als ohne Handelskrieg.

Zu diesem Zeitpunkt über Gewinner und Verlierer zu spekulieren, ist vergleichbar mit einem Lottospiel, bei dem bekanntlich der Gewinner selten der Tipper ist.

Was mich mehr bedrückt ist die Tatsache, dass der Autor des Artikels offensichtlich „kucken“ von gucken nicht unterscheiden kann (siehe Zeile 9 des Artikels). Das ist wirklich bedenklich und wertet den eigentlich brauchbaren Artikel ab.

Einfach mal „kucken“ googeln – dann ist man schlauer (hatte ich vorher auch nicht gewusst):

https://de.wiktionary.org/wiki/kucken

Fazit: In Hamburg ist das erlaubt, auch als gebürtiger Bayer :-)