FMW-Redaktion

Es kann nur weiter nach oben gehen, so die fast einhellige Meinung der Aktienmärkte! Die Wirtschaftsdaten in den USA und der Eurozone sind gut, dazu stehen die Notenbanken hilfreich zur Seite – die scheinbar beste aller möglichen Welten für die Aktienmärkte!

Und so stieg der S&P500 in diesem Jahr um knapp 16%, seit dem Wahlsieg von Donald Trump vor fast genau einem Jahr ging es um 24% nach oben. Was die Frage aufwirft, wie es um die derzeitigen Bewertungen steht!

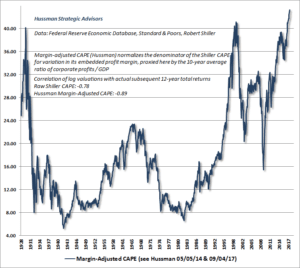

Und die sind, gemessen am breiten Markt, so hoch wie noch nie, höher als etwa im Jahr 2000, als nur wenige völlig überbewertete Tech-Aktien in die Höhe geschossen waren – nun ist es gewissermaßen der breite Markt selbst, wie Jan Hussman formuliert:

“ (..) unlike the 2000 valuation extreme, which was largely focused on a subset of extremely overvalued technology stocks, the current market extreme is the broadest episode of extreme equity market overvaluation in history. The chart below shows the median price/revenue ratio of S&P 500 component stocks, which set yet another record high in the week ended November 3, 2017, and now stands more than 50% above the 2000 extreme.“

(Chart: Hussman Strategic Advisors; dargestellt ist das gemitteltete, inflationsbereinigte Kurs-Gewinn-Verhältnis der letzten 10 Jahre, CAPE)

Sehr viel davon hat mit der Regierung unter Donald Trump zu tun: Deregulierung, vor allem aber die Erwartung der bald kommenden Steuerreform lassen die Märkte steigen – Trump geht, wie die Märkte, davon aus, dass bis Ende des Jahres die Steuerreform kommen wird. Mit dann einer Unternehmenssteuer von 20% statt (offiziell) 35% (nur wenige US-Firmen zahlen diesen Steuersatz wirklich..). Dazu noch die Hoffnung, dass ein großer Teil der von US-Firmen im Ausland geparkten Dollars (ca. 1,3 Billionen Dollar) in die USA zurück fließen werden.

Aber das wird alles andere als einfach! Und je länger die Steuerreform auf sich warten läßt, umso problematischer, so David Kelly, globaler Chef-Stratege bei JPMorgan Funds: So meint Kelly, dass eine Steuerreform, die lange auf sich warten läßt, schlimmer sei als gar keine Aussicht auf eine Steuerreform zu haben – weil US-Unternehmen dann Investitionsentscheidungen in die Zukunft verschieben würden. Die Unsicherheit würde darüber hinaus dann auch die Aktienmärkte belasten, je länger die Steuerreform auf sich warten läßt.

Aber Kelly sieht noch ein weiteres Problem: die US-Wirtschaft laufe schon jetzt über ihrer Kapazität, was, sollte die Steuerreform wirklich zum Ende des Jahres kommen, die Fed zwingen würde, die Zinsen schneller anzuheben:

“However, if the economy is consistently growing faster than its capacity in the first half of 2018, partly due to a tax cut, the Fed may feel that four rate hikes in 2018 would be more appropriate. Either way, deficit-financed tax cuts should be a recipe for higher interest rates.”

Der Versuch, angesichts ohnehin schon gigantischer Verschuldung die Wirtschaft angesichts einer (nach offiziellen staatlichen Kriterien) Vollbeschäftigung weiter anzukurbeln, sei keine gute Idee:

“When you already have a big budget deficit in a full employment economy, it is a very bad idea to use deficit spending to finance a tax cut.”

Sollte die Steuerreform jedoch kommen, erwartet Kelly, dass die Gewinne nach Steuern für die Firmen im S&P500 um 5% steigen würden – was dann einen Anstieg von 5% des Index schon rechtfertige. Nur sei das Problem eben, dass die Unternehmen dann aufgrund der stärker steigenden Zinsen eben höhere Kosten hätten, ebenso wie durch steigende Löhne, die die Angestellten verlangen könnten und würden, wenn die Steuerreform kommt – schließlich hätten dann die US-Firmen mehr Geld in der Kasse, was die Mitarbeiter animieren würde, höhere Löhne zu fordern.

So oder so: besser kann eine Welt eigentlich nicht sein, die derzeit an der Wall Street eingepreist ist. Wenn sich dann wider Erwarten heraus stellen sollte, dass die eingepreiste Welt doch nicht die Beste aller Welten ist, droht Ungemach.

Hussman formuliert es so:

„Indeed, with median valuations on these measures now more than 2.7 times their historical norms, there is strong reason to expect a market loss on the order of -63% over the completion of the current market cycle; a decline that would not even bring valuations below their historical norms“.

Foto: Avarice (2012), by Jesus Solana / Wikipedia (CC BY 2.0)

Kommentare lesen und schreiben, hier klicken

so ein Artikel ist halt völlig unvollständig, wenn er den eigentlichen Grund der starken Steigerungen aussen vor läßt und das sind die Entwertungen der zugrunde liegenden Währungen. Auch wenn es inzwischen langweilig klingt, das begründet spielend 80% von den beobachteten Kurssteigerungen.

KGV der Aktien muss/kann man nie isoliert betrachten sondern muss es ins Verhältnis zu den KGV der alternativen Anlagen (Anleihen) setzen.

Wenn ich den Chart korrekt definiere, liegt demnach das gemittelte KGV bei über 40. Da das Aktuelle (nicht der 10-Jahresdurchschnitt) angeblich nur irgendwo zwischen 20 und 25 anzusiedeln ist, haben wir momentan aber einen vergleichsweise eher bescheiden bewerteten Index.

Halleluja, ich fürchte, da geht noch was.

Endlich gehts ins goldene Zeitalter… immer aufwärts ,nimmer abwärts.

Der @Denker hat nachgedacht und hat Recht…endlich ins goldene Zeitalter….immer aufwärts, nimmer abwärts, aber nur mit Gold.

Die Medien sind sich immer noch sicher, dass der nächste Crash bald kommt. So lange dieser Zustand anhält wird es weiter bergauf gehen.

@HerrSchröder

Ich könnte ihnen auf die schnelle einige Dutzend links schicken, von aktuellen Mediennachrichten in denen zum Kauf von Aktien geraten wird. Vereinzelnd sind einige Warnungen dabei aber selbst dort steht hauptsächlich „noch ist von Crash weit und breit nichts zu sehen, halten sie einfach die Augen offen“…

Wenn sie mit Medien Hartgeld und zerohedge meinen, dann gebe ich ihnen Recht, da wird seit Jahren auf den Crash gewartet.

@Andreas, voll einverstanden .

Die ganzen Diskussionen um den Tesla u.Bitcoin Hype ,d.h.alle können schnell reich werden mit Produkten mit Null Hintergrund.Auch die Börsen sollen ewig nur steigen,realistische Mahner auch auf dieser Plattform werden doch verhöhnt ( Bärengriller )

Ich glaube was früher die Taxifahrer u.Hausfrauen waren die kurz vor dem Ende einer Hausse auch noch ins Spiel kamen, hat sich heute auf die akademische Stufe verlagert ( Anlageberater, Studenten, Ökonomen u.s.w.)

die alle an die wundersame Geldvermehrung glauben.

Ich bin auch ein Altbär,ein uralter gewissermassen!Den Titel möchte ich dir(die wenigen Bären rotten sich zusammen und sind daher per du!),nicht nehmen.Im Gegenteil:An das vermeintlich gegenwärtige „Schlaraffenland-Geldpolitik(ultralocker!)-Paradies,glaube ich natürlich auch nicht.Die Abschaffung des Zinses,als alleinseeligmachendes,wirtschaftswunderförderndes,ist mir mehr als suspekt!Die Kehrseite der „20iger Jahre des letzten Jahrhunderts“,werden wir noch zu spüren bekommen!Welches vernünftige Hirn,empfindet ultralockere Geldpolitik,QE’s,Anleihe&Aktienkäufe mit neugeschaffenem Geld durch die Nuttenbanken,normal und rechtmässig?Ich nicht!Ich habe mir sogar den 23- Billionen Reichsmarkschein meiner Ureltern an die Sichtwand gepeppt!Als Warnung sozusagen!