Wie geht es weiter bei S&P 500, Nasdaq und Co? Waren die Rücksetzer der letzten vier Wochen nur ein Verschnaufer, eine Pause zum Luft holen, und bald geht es wieder mit neuem Schwung berguaf? Oder ist es nur der Start zum Crash? Nach Ansicht der Strategen der Bank of America werden sich die Aktienmärkte in den USA weiterhin auf eine Handvoll Megacap-Aktien stützen, bis ein Anstieg der Realzinsen Rezessionsängste auslöst. Das von Michael Hartnett geleitete Team stellt laut Bloomberg aktuell fest, dass die zehn größten US-Aktien zusammen einen Rekordwert von 34 % der Marktkapitalisierung des S&P 500 Index erreicht haben, während die zehn größten globalen Aktien einen Rekordwert von 23 % des MSCI All-Country Word Index erreicht haben.

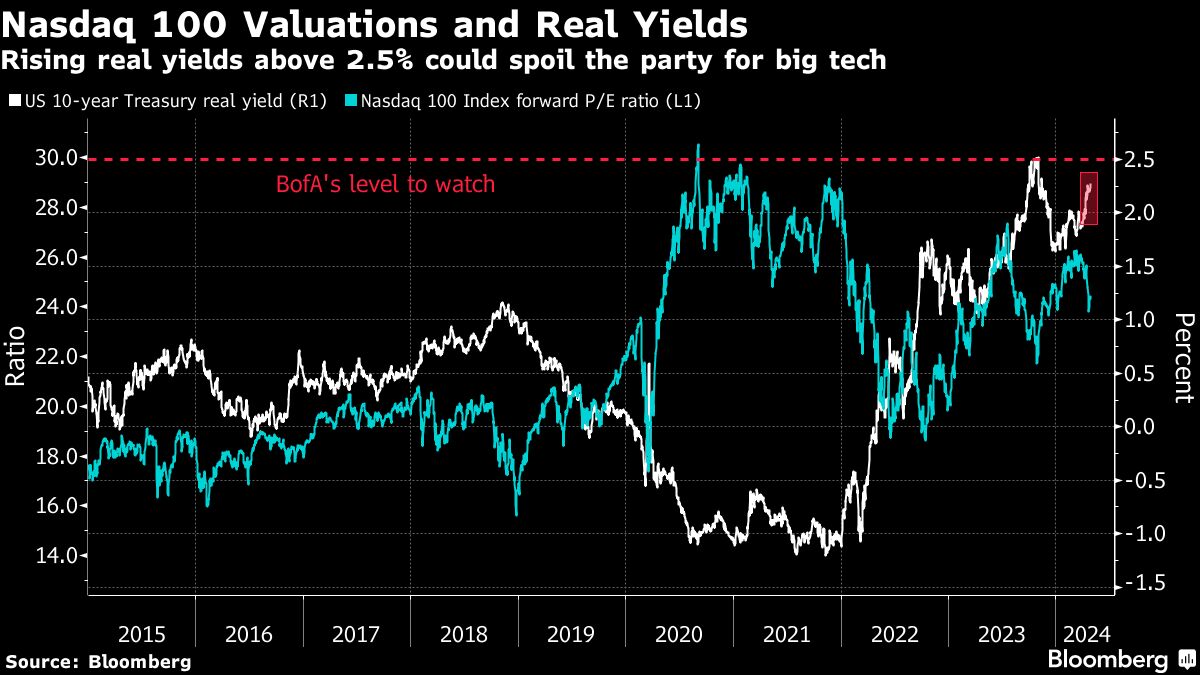

Diese Konzentration wird so lange bestehen bleiben, bis die realen 10-jährigen Renditen – bereinigte Zinssätze, um die tatsächlichen Kosten der Geldmittel widerzuspiegeln – auf etwa 3 % ansteigen, „oder höhere Renditen in Kombination mit höheren Kreditspreads eine Rezession andeuten“, schreiben die Strategen in einer Mitteilung. Erhöhte inflationsbereinigte Anleiherenditen, die als Indikator für eine angespannte Finanzlage gelten, sind ein üblicher Weg für das Platzen von Aktienmarktblasen.

Trotz eines turbulenten Aprils haben die so genannten Magnificent 7 – eine Gruppe, zu der auch Nvidia, Apple und Amazon gehören – seit Jahresbeginn einen großen Performanceabstand zum Rest des Marktes gehalten. Es wird erwartet, dass die starken Ergebnisse von Microsoft und Alphabet am Donnerstag die große Tech-Rallye der Aktienmärkte fortsetzen werden. Wenn die Gewinne am Freitag jetzt anhalten, ist Alphabet auf dem besten Weg, seine Marktkapitalisierung auf über 2 Billionen Dollar zu steigern – eine historische Schwelle, die bisher nicht zu erreichen war.

Nach einem starken ersten Quartal kehrte im April die Volatilität an die Aktienmärkte zurück, da die Händler ihre Wetten darauf, dass die Federal Reserve die Zinsen in diesem Jahr senken wird, zurücknahmen, während der Konflikt im Nahen Osten die Rohstoffpreise in die Höhe trieb und Inflationsängste schürte. Dennoch haben sich die Aktienmärkte widerstandsfähig gezeigt, obwohl die Rendite der 10-jährigen US-Staatsanleihen auf ein Sechsmonatshoch von über 4,70 % geklettert ist und die Daten auf wirtschaftliche Stärke hindeuten.

Die Aktienmärkte seien derzeit für ein „No-Landing“-Szenario positioniert, schrieben die BofA-Strategen – und bezogen sich damit auf Wetten, dass die Zinssätze länger höher bleiben werden, während das Wirtschaftswachstum stark bleibt. Dies würde sich positiv auf die Risiken auswirken, insbesondere auf zyklische Werte, fügten sie hinzu. Das Risiko einer Inflationsbeschleunigung würde sich jedoch negativ auf Risikoanlagen auswirken, Volatilität auslösen und Cash, Gold und Rohstoffe begünstigen, so die Strategen.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken